Wealth Management im Zeichen des Wandels

Juni 8, 2020

An einem sonnigen Samstag verstand es der Dozent (Mitglied der Geschäftsleitung, Bank Linth LLB AG) mit einer spannenden und dynamischen Zoom Schulung alle Teilnehmer zu fesseln. Aufgrund seines Erfahrungschatzes und praktischen Wissens gelang es ihm, auch komplexe Zusammenhänge im Bereich Wealth Management einfach zu vermitteln. Sein Engagement und Interesse an seiner täglichen Arbeit war auch online jederzeit spürbar.

Als lokal verankerte Bank muss sich die Bank Linth dem Konkurrenzkampf der traditionellen Banken, sowie dem Einfluss der Fintech’s stellen. Die zunehmenden Anforderungen seitens des Regulators zwingen die Banken zu verstärkter Automatisation und Fokussierung auf (noch margenträchtige) Bereiche. Diese sollten keinen “commodity” Charakter haben. Beratungsintensive Bereiche erlauben eine bessere Kundenbindung. Kunden sind bereit für individuelle Beratungen einen entsprechenden Preis zu bezahlen.

Die Verbindung der Banknoten mit den entsprechenden Dienstleistungen visualisiert die Interaktion mit dem Kunden. Zahlungen sind ein “commodity” geworden. Der Anbieter ist dabei zweitranging, entscheidend ist die Verfügbarkeit sowie der Preis. Aufgrund der hohen Standardisierung bieten hier diverse Fintech Unternehmungen Konkurrenzprodukte an.

Bei den Finanzierungen ist die Automation bei nicht komplexen Projekten ebenfalls weit fortgeschritten. Hypotheken können bei diversen Anbietern online abgeschlossen werden. Die Akzeptanz bei der Kundschaft ist jedoch noch tief. Die meisten Menschen erwerben in ihrem Leben eine bis drei Liegenschaften und dies hat auf die finanzielle Situation tiefgreifende Auswirkungen.

Die überwiegende Mehrheit bevorzugt deshalb nach wie vor die klassische Beratung, verbunden mit dem Besuch in einer Bank. Hypotheken gelten aufgrund ihrer Langfristigkeit als “Ankerprodukt”. Aus diesem Grund präferieren die meisten Anbieter eine inhouse-Beratung mit der entsprechenden Kundenbindung.

Aufgrund der gestiegenen Anforderungen gewinnt das Segment des “advisory” immer mehr an Bedeutung. Da dieses Thema Gegenstand der folgenden Abschnitte ist, gehe ich hier darauf nicht weiter ein.

Bei der Finanzplanung legt der Kunde sein gesamtes Spektrum offen. Die Interaktion während der Erstellung des Planes mit der Bank ist intensiv und der Kunde wird völlig transparent. Idealerweise wird der Kunde nach Abschluss des Planes begleitet und die verschiedenen geplanten zukünftigen Aktionen werden vom Kundenberater terminiert. Die Kundenbindung ist hoch und Anlagen können perfekt auf die Lebenssituation und Wünsche des Kunden angepasst werden.

Als Einleitung und zum besseren Verständnis über die Herausforderungen des Wealth Management werde ich mich im folgenden Abschnitt den zentralen Elementen der Portfoliozusammensetzung widmen.

Wealth management is an investment advisory service that combines other financial services to address the needs of affluent clients. It is a consultative process whereby the advisor gleans information about the client’s wants and tailors a bespoke strategy utilizing appropriate financial products and services. (Quelle https://www.investopedia.com/terms/w/wealthmanagement.asp

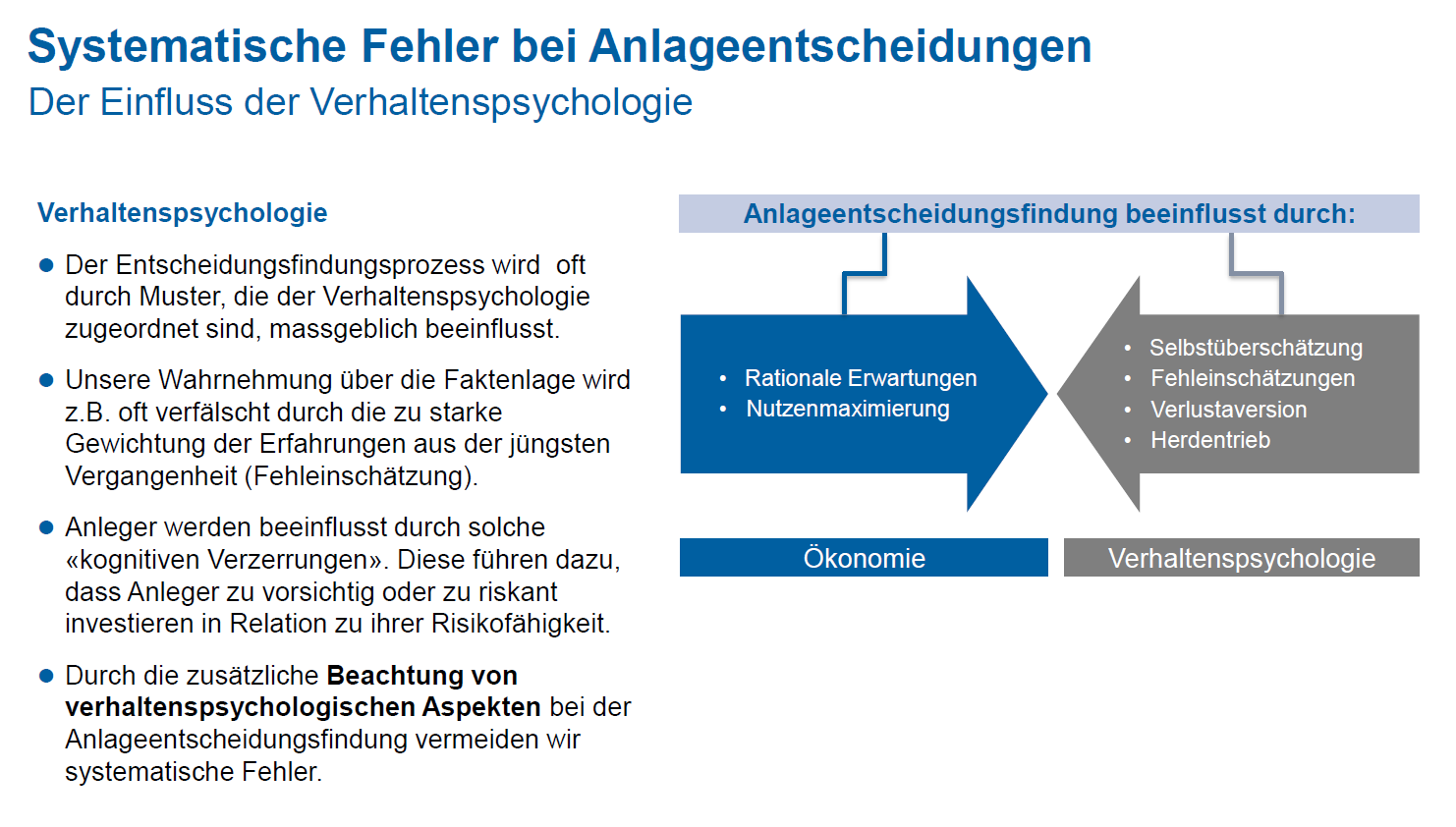

Die folgende Illustrationen zeigt auf in welchem Spannungsfeld die Anlageberatung sich befindet und welche internen und externen Faktoren die Beratung beeinflussen.

Das Wealth Management hat sich in den letzten Jahren grundlegend verändert. Die Beratung und Portfoliokonstruktion ist heute Teamwork. Die diversen Ansprüche können so vernetzt erfüllt werden. Ohne effiziente digitale Unterstützung kann eine professionelle Umsetzung der Kundenbedürfnisse nicht mehr kostendeckend bewältigt werden. Die meisten Banken überwachen die Portfolios nach verschiedenen Parametern (Asset Allocation, Currency Allocation, Risk Budget, Klumpenrisiko etc.) permanent und unterstützen den Berater. Ebenso könnte die Erfüllung der ständig steigenden regulatorischen Anforderungen ohne elektronische Hilfsmittel nicht mehr gewährleistet werden.

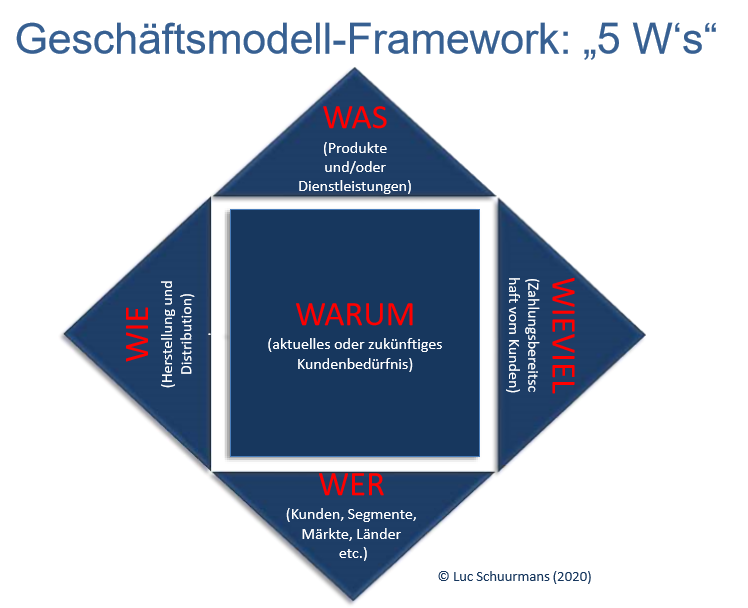

Die Kundschaft im Bereich Private Banking ist sehr heterogen. Entsprechend können sich die Bedürfnisse und nachgefragten Produkte signifikant unterscheiden. Daher unterscheiden sich die Beratungsmodelle zum Teil deutlich. Je nach Vermögen reichen die Dienstleistungen über den klassischen Bankenbereich hinaus. Familiy Office’s können sich neben finanziellen Dienstleistungen auch komplett anderen Bedürfnissen widmen. Finanzdienstleister sollten sich über ihr Geschäftsmodell im klaren sein und die zentrale Fragestellung der “5 W’s” regelmässig überprüfen.

Die Portfoliotheorie wurde 1952 vom amerikanischen Oekonomen Harry M. Markowitz formuliert. Dafür erhielt er 1990 den Wirtschaftsnobelpreis.

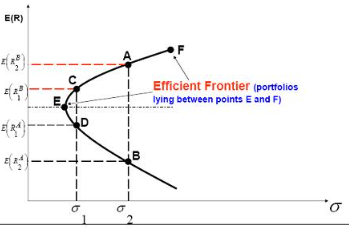

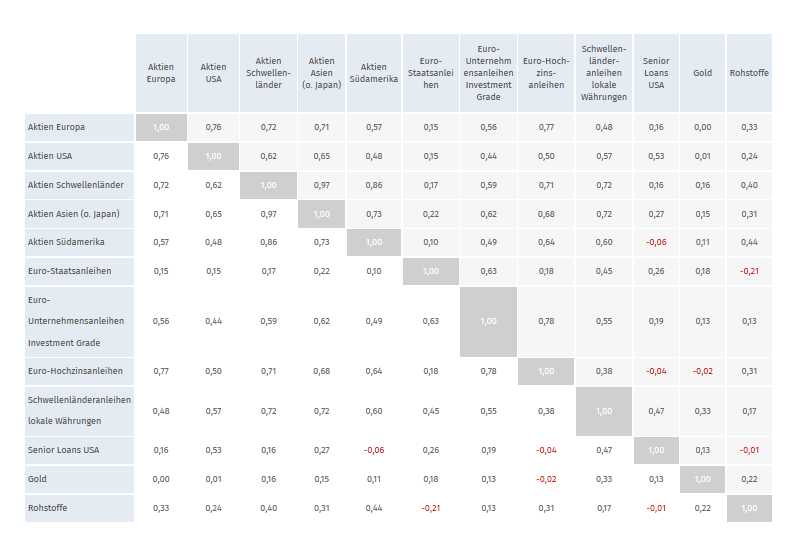

Das Ziel der Portfoliotheorie ist es aufgrund von Korrelationen der verschiedenen Anlageklassen aber auch innerhalb dieser, ein optimales Portfolio zu erstellen. Dabei werden die Anlageziele (Rendite) und das Risiko berücksichtigt.

The efficient frontier, also known as the portfolio frontier, is a set of ideal or optimal portfolios that are expected to give the highest return for a minimal level of return. This frontier is formed by plotting the expected return on the y-axis and the standard deviation as a measure of risk on the x-axis. It evinces the risk-and return trade-off of a portfolio. For building the frontier there are three important factors to be taken into consideration:

Quelle https://www.wallstreetmojo.com/efficint-frontier/

Korrelationsmatrix basierend auf Daten von 2015 bis 2020 (https://www.multiasset.com/tool-korrelation-assetklassen)

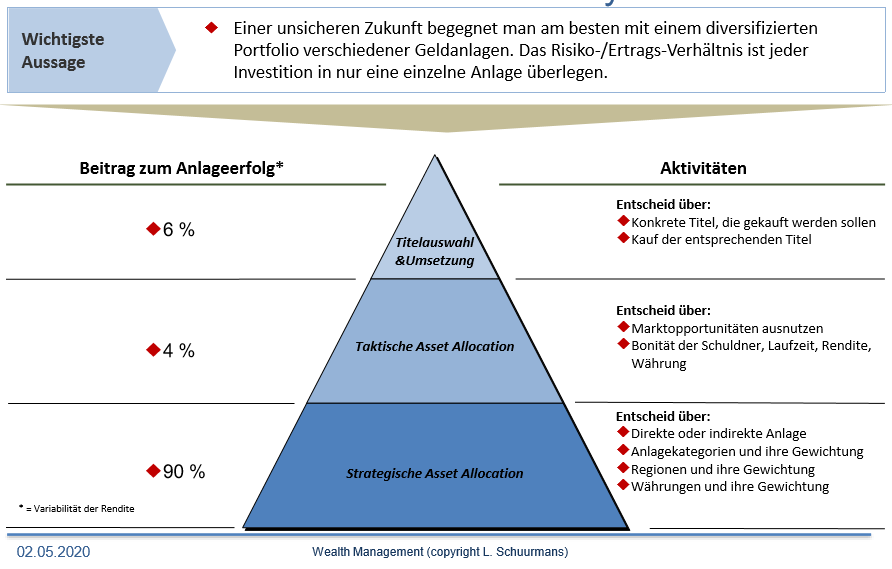

Empirische Studien zeigen, dass der grösste Renditebeitrag im Portfolio aufgrund der strategischen asset allocation erzielt wird. Der weit verbreitete Gedanke, dass Timing und Titelselektion den grössten Mehrwert generieren, kann klar verneint werden.

Die strategische Asset Allocation basiert auf dem Modell der Portfoliotheorie. Da die Korrelationen historische Daten sind, ist eine periodische Ueberwachung und Anpassung zwingend. Bei schockähnlichen Ereignissen tendieren in einer ersten Phase alle Anlagekategorien sich ähnlich zu verhalten, das heisst dass die kurzfristige Korrelation gegen +1 tendiert. Die Vergangenheit hat jedoch gezeigt, dass diese Verwerfungen als statistische Aussreisser bezeichnet werden müssen und die langfristigen Korrelationen verhältnismässig stabil sind. Anleger sollten sich bei Börsenturbulenzen zuerst über den Anlagehorizont sowie das Risikoprofil Gedanken machen.

Ein häufiger Fehler bei der langfristigen Anlagestrategie zeigt die folgende Graphik. (Quelle: NAB)

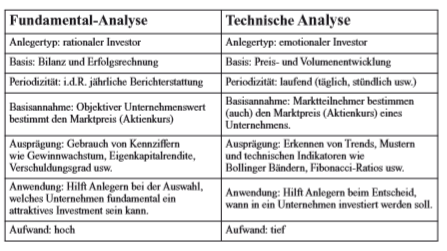

Anleger werden auch nach verschiedenen Anlagestilen kategorisiert. In meinen langen Jahren in der Anlageberatung habe ich noch keinen Anleger getroffen, welcher eindeutig einem spezifischen Stil zugordnet werden konnte. Meistens werden Anlageentscheide aus einem Mix von verschiedenen Überlegungen getroffen.

Anders sieht es bei einigen professionellen Anlagevehikeln aus, welche eine Kategorie konsequent anwenden. Wie in den Modewelt werden Investment Styles plötzlich “in” und verlieren dann auch wieder an Bedeutung. Sogenannte Alpha Investments wurden lange als “state of the art” angepriesen. Solche Fonds wurden in grosser Anzahl emittiert. Überlebt haben diesen Hype jedoch nur wenige.

Ich werde die Stile nur kurz skizzieren, da der oben beschrieben Portfolioansatz für die langfristige Rendite massgeblich ist. Gewisse Überlegungen des Anlagestils fliessen dabei auch bei der Umsetzung eines effizienten Portfolios ein. Dieses Kapitel wurde im Selbststudium erarbeitet. Ich stütze mich dabei auf die zur Verfügung gestellten Unterlagen, Fachliteratur sowie meine eigenen Beobachtungen und Erfahrungen.

Alpha und Beta sind zwei statistische Kennzahlen bei der Beurteilung einer Aktie oder eines Portfolios. Beide Grössen basieren auf historischen Daten.

Alpha misst die erzielte Rendite im Vergleich zu einem Index oder Benchmark. Das bekanntest Alpha ist wohl das Jensen Alpha, welches die Ueberschussrendite eines Portfolios im Vergleich dem Referenzindex misst unter Berücksichtigung des eingegangen Risikos.

Beta vergleicht die Schwankungen im Vergleich zum Benchmark. Beispiel: Ein Beta von 1.26 sagt aus, dass sich das Portfolio 26% volatiler verhält als der Benchmark.

Obwohl Alpha und Beta wichtige Kennzahlen sind und auch für die Berechnungen des Capital Asset Pricing Models (CAPM) benötigt werden, ist ihre Bedeutung als Asset Style kaum mehr von Bedeutung. Um die Jahrtausendwende wurden unzählige “Alpha Fonds” emitiert. Diese sind jedoch aufgrund der enttäuschenden Resultate praktisch wieder verschwunden.

Hinter der Value-Strategie (engl. Value = Wert) steht die Idee, dass an der Börse Unternehmen zu finden sind, deren wahre Werte gegenwärtig noch im Verborgenen schlummern. Zunächst versucht der Value-Investor, “werthaltige” Unternehmen aufzuspüren.

Solche Unternehmen weisen meist eine gute Marktposition, überdurchschnittliche Profitabilität und eine stabile Gewinnentwicklung auf. Unter diesen Value-Aktien filtert der Investor dann diejenigen heraus, die er gegenwärtig an der Börse verglichen mit ähnlichen Unternehmen für unterbewertet hält. Der Value-Investor spekuliert also darauf, dass der Markt die Werthaltigkeit der Gesellschaft – aus welchem Grund auch immer – verkennt und in nächster Zeit zu besserer Einsicht gelangt.

So weit, so gut. Leider sind aber beide Analyseschritte schwieriger, als sie klingen. Sie erfordern viel unabhängige Recherche und Erfahrung. Die Ikone der Value-Investoren, der amerikanische Multimilliardär Warren Buffett, hat dieser Aufgabe seine gesamte Lebenszeit gewidmet, und beschäftigt heute einen ganzen Stab an Mitarbeitern dafür.

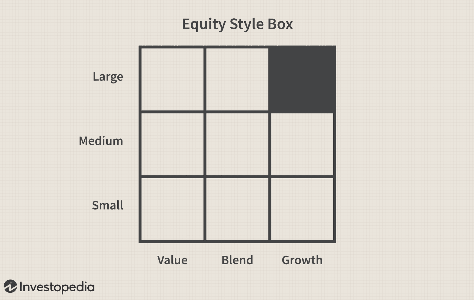

Anders als der Value-Ansatz konzentriert sich die Growth-Strategie weniger auf die Analyse von Einzelunternehmen, als auf die Betrachtung ganzer Branchen. Der Growth-Investor versucht, frühzeitig zukünftige Wachstumsmärkte zu erkennen und dann die Unternehmen mit der höchsten Wachstumsdynamik auszuwählen.

Das sind oft die Gesellschaften, die sich schon früh grössere Anteile an einem boomenden Markt sichern konnten und von ihrer relativen Grösse profitieren. Da der Growth-Investor aber möglichst früh solche Potenziale zu erkennen versucht, beruhen seine Entscheidungen hauptsächlich auf Erwartungen, und weniger auf bereits bewährten Geschäftsmodellen wie bei Value-Titeln. So werden bei der Growth-Strategie oft Gewinne mit Aktien erzielt, obwohl diese Unternehmen noch gar keine schwarzen Zahlen schreiben. Umso wichtiger ist es für einen erfolgreichen Growth-Investor, eine Aktie systematisch abzustossen, sobald das Unternehmen seine Wachstumshoffnungen enttäuscht.

Quelle: https://boerse.ard.de/boersenwissen/boersenwissen-fuer-fortgeschrittene/value-und-growth-die-klassiker-100.html

Quelle:http://www.private.ag/media/docs/private/2013/02/de/008_Rationalitaet_und_Psychologie_beim_Investieren.pdf

(nicht in den Unterlagen, ich finde diese Unterscheidung relevant, da doch einige Fonds diesen Ansatz explizit verfolgen)

Die folgende Matrix zeigt die Möglichkeiten auf, welche sich einem Fondmanager in diesem Bereich eröffnen.

Neue Technologien, Digitale Transformation, neue Produkteanbieter, Fin Techs, allgemein zugängliche Finanzinformationen sowie ein sich änderndes Kundenverhalten zwingen die Banken die alten Pfade (teilweise) zu verlassen und sich dem aktuellen Umfeld anzupassen.

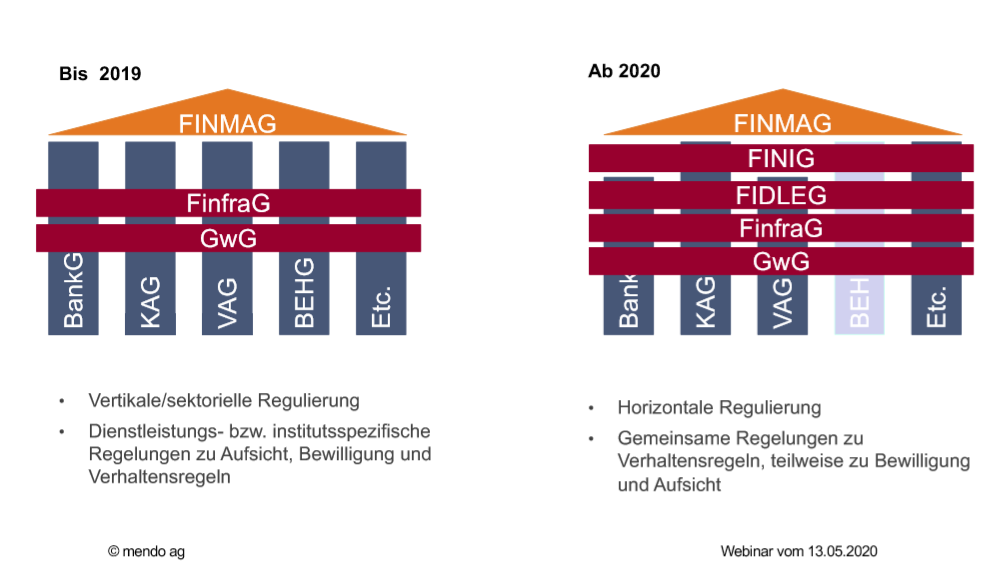

Ein weiterer Punkt, welche das Wealth Management beeinflusst sind die zunehmend regulatorischen Vorschriften.

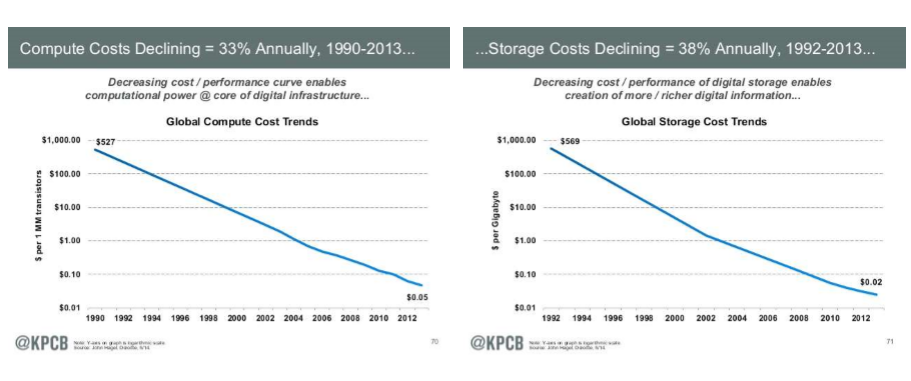

Ein wichtiger Faktor, welcher gerade Fin Techs es ermöglicht, professionelle Dienst im Bankenbereich anzubieten, sind die fallenden Kosten sowohl bei der Rechenleistung als auch bei der Speicherung der Daten.

Daten und Informationen sind dabei immer erhältlich und kennen keine Grenzen.

Die Banken unterliegen einem permanenten Strukturwandel, welche die “Bankenlandschaft” Schweiz grundlegend verändern wird. Banken, welche sich nicht rechtzeitig auf die neuen Vorschriften und Kundenbedürfnisse angepasst haben, werden wohl bald der Vergangenheit angehören. Als aktuelles plakatives Beispiel füge ich hier die Ueberschrift des Blogs “inside paradeplatz” vom 15.5.2020 ein.

Fall Bührle-Bank: Ende der nutzlosen Privatbanken

Massenabbau bei IHAG, Steckerziehen bei Falcon, Dümpeln bei EFG, Notenstein vaporisiert: Swiss Private Banking in Grosskrise.

Sehr fundiert widmet sich EY im Bankenbarometer den Herausfordungen und Entwicklungen im Bankensektor.

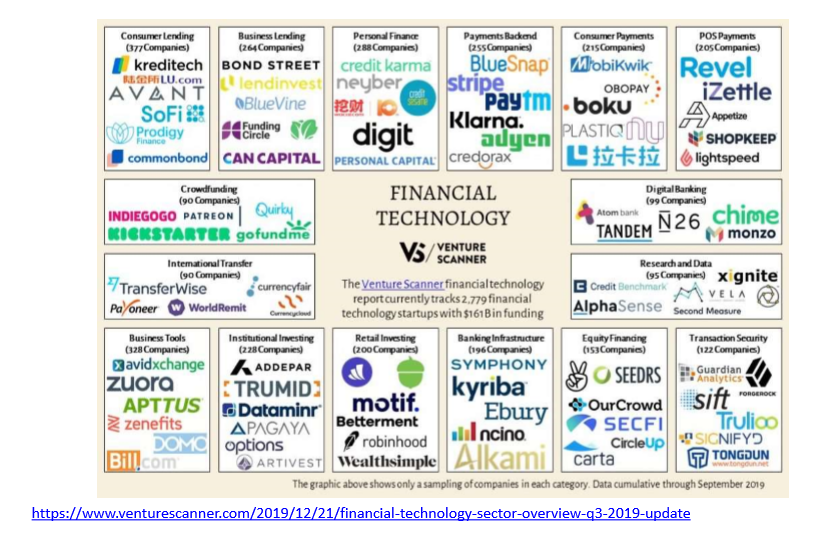

Der Markt von neuen Anbietern im Bankensektor ist extrem dynamisch und auch heterogen. Meistens beschränken sich Fin Tech Unternehmungen auf ein Produkt in der gesamten Wertschöpfungskette. Neue Unternehmungen entstehen fast täglich. Andere Firmen verschwinden still und leise . Gerade in der Corona-Krise scheinen einigen der start-up’s die Liquidität auszugehen.

Die Kundennachfrage nach einfachen online Dienstleistungen ist am Steigen. Diese Chance haben aber auch einige Banken genutzt und stellen eine virtuelle umfassende Beratung zur Verfügung. Diese neuer Beratungskanal wird von den Kunden gerade im Wealth Management auch intensiv genutzt.

Die Kunden nutzen die online Tools mit den Banken rege. Sie schätzen die neue Beratungsmöglichkeit mittels “Screen Sharing”. Entgegen der vielverbreiteten Meinung, wird dieser Beratungskanal auch mit Begeisterung von älterer Kundschaft intensiv genutzt.

Als Uebersicht der verschiedenen Anbietern füge ich die folgenden Graphik ein. Eine andere gute Quelle über die Entwicklung findet man auch unter http://https://bankinnovation.net/

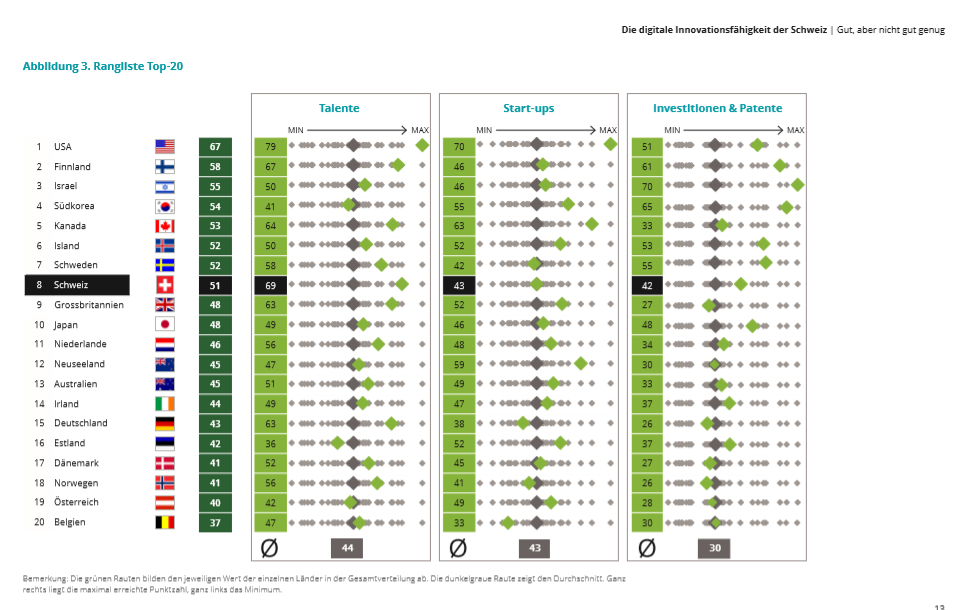

Die Schweiz hat in den letzten Jahren im Bereich der Innovationen im internationalen Vergleich kein schlechtes Zeugnis erhalten und belegt gemäss der BAK Studie 8. Rang. Bei einem zweiten Blick ist dieses Ergebnis stark von der Pharmaindustrie geprägt, was sich auch in der prägnanten Ueberschrift:

Gut, aber nicht gut genug

manifestiert.

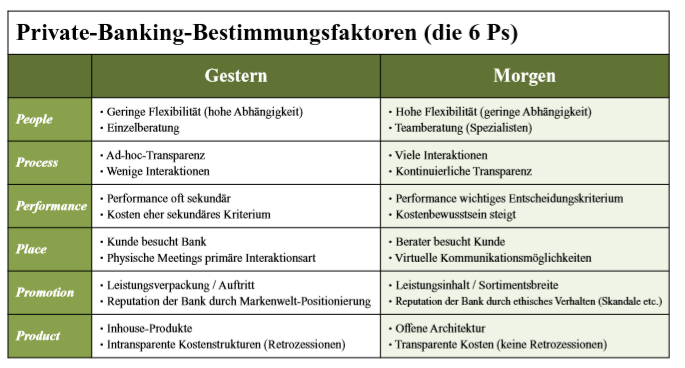

Das Kundenverhalten hat sich in den letzten Jahren signifikant verändert. Uebersichtlich zeigt dies die folgende Abbildung die klassischen 6 P’s.

http://www.private.ch/media/docs/private/2015/01/de/18_Private-Banking-gestern.pdf

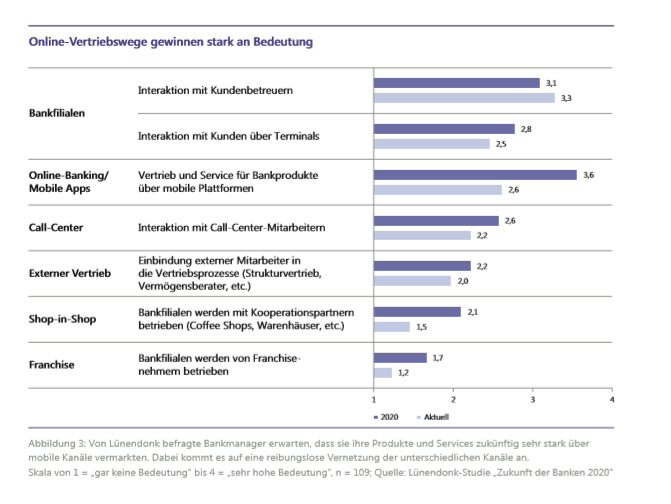

Die Nachfrage nach verschiedenen “Kanälen” wird sich weiterhin akzentuieren. Die Online-Beratung wird zunehmend wichtiger. Die Corona-Krise, welche eine physische Interaktion praktisch verunmöglicht hat, verstärkt diesen Trend. Die angefügte Graphik zeigt diese Entwicklung vor der Verbreitung des Virus.

Eine gute Zusammenfassung über die disruptiven Trends sind im Blog https://www.der-bank-blog.de/acht-trends-markt/studien/digitalisierung-finanzdienstleistung/29691/ zusammengefasst.

Finanzinstitute beschleunigen die Senkung ihrer Kostenbasis, entfernen sie so als Wettbewerbsfaktor und schaffen damit neue Ansätze für Differenzierungsstrategien, welche im Wealth Management zielorientiert eingebracht werden.

Technologie und neue Partnerschaften ermöglichen es Unternehmen, traditionelle Wertschöpfungsketten zu umgehen und damit Erträge neu zu verteilen.

Die Macht über die Beziehung zum Kunden wird an den Besitzer der Kunden-Schnittstelle übertragen. Reine Produkthersteller müssen daher noch stärker skalieren oder fokussieren.

Plattformen, die Kunden die Möglichkeit bieten, mit verschiedenen Finanzinstituten über einen einzigen Kanal zu interagieren, werden zum dominierenden Modell für die Bereitstellung von Finanzdienstleistungen.

Daten und deren Analyse werden für die Differenzierung immer wichtiger. Statische Datensätze werden dabei durch Datenströme aus unterschiedlichsten externen Quellen angereichert und in Echtzeit verwendet.

Die Fähigkeit von Maschinen, die Verhaltensweise des Menschen zu replizieren, entwickelt sich weiter. Die zwingt die Finanzinstitute Arbeit und Kapital als zentrale Fähigkeiten gemeinsam zu managen

Der Aufbau/Erwerb von Infrastrukturen und Technologien wird zu einem wichtigen Differenzierungsfaktor im Markt. Finanzinstitute ähneln zunehmend großen und starken Technologie-Unternehmen, werden aber von diesen auch noch abhängiger.

Divergierende regulatorische Prioritäten, abweichende technologische Voraussetzungen, Fähigkeiten und Ressourcen sowie unterschiedliche Kundenbedürfnisse erfordern regionale Strategien. Modelle für das Angebeot von Finanzdienstleistungen, die für die jeweiligen lokalen Bedingungen müssen optimiert sein.

Was nehme ich aus der Vorlesung mit: Die Herrausforderungen an die Finanzindustrie wird weiterhin permanent steigen. Die Anzahl der klassischen Banken wird sich weiterhin reduzieren. Die Komplexität bei der Erbringung von Dienstleistungen zu kostendeckenden Preisen wird neuen “playern” den Markt öffen. Es werden nur die Institute eine Chance haben, welche offen für Neuerungen sind und sich dem Wandel zeitgerecht anpassen können. Lassen Sie mich mit einem chineschen Zitat schliessen.

Wenn der Wind des Wandels weht, bauen die einen Schutzmauern, die Anderen bauen Windmühlen.

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.