Wealth Management – digital first? or not?

April 24, 2018

Aus dem Unterricht des CAS Digital Finance mit Luc Schuurmans berichtet Claudia Bläuenstein:

Wir starten mit einer Vorstellungsrunde und jeder Teilnehmer nennt ein Tier, welches er gerne sein möchte. Nebst einem Adler, Delphin, Tintenfisch lauern im Klassenzimmer viele Tiger, Gepards und Löwen. Nach dieser amüsanten Vorstellungsrunde starten wir direkt mit der Thematik Digital Wealth Management:

Auf den Kern gebracht sind die Hauptbedürfnisse der Kunden im Banking den vier Bereichen Finanzplanung, Anlegen, Finanzieren und Zahlen zuzuordnen:

Ziel des heutigen Tages sind Grundbegriffe im Wealth Management, das Business Modell und die Stärken/Schwächen/Chancen/Risiken der Marktteilnehmer im Transformationsprozess zu verstehen, sowie die verschiedenen Quellen/Ressourcen, die sich mit der Thematik auseinandersetzen, zu kennen.

Was sind die Erwartungen an den heutigen Unterricht? Wir haben diese in Gruppen getwittert:

Das Framework wird durch verschiedene Business Modelle abgedeckt. Was ist eigentlich ein Geschäftsmodell? Die Geschäftsstrategie definiert, in welchem Geschäftsbereich ich mit was und wie viel verdienen will. Kernaufgabe eines Finanzdienstleisters ist es, den Kunden zu unterstützen.

Die drei wichtigsten Parameter in der Portfoliotheorie sind:

Erwartete Rendite –> Mit welcher Rendite kann in Zukunft mit einem Wertpapier/Portfolio gerechnet werden?

Risiko –> Es wird über die Standardabweichung/Varianz gemessen. Diese Kennzahlen drücken den Umfang der Schwankungen der Rendite um den Erwartungswert aus. Je grösser die Schwankungen, desto höher ist das Risiko. Das Risiko wird oft mit dem Begriff Volatilität bezeichnet.

Korrelationskoeffizient –> Mass für den Zusammenhang von Wertpapieren.

Wichtig: Einzelne Vermögensanlagen sind nicht isoliert, sondern stets hinsichtlich ihrer Wirkung auf das gesamte Portfolio zu beurteilen.

Eine breite Diversifikation über Anlageklassen sowie innerhalb der einzelnen Anlageklassen (z.B. mit Kollektivanlagen) bringt immer bessere Ergebnisse. Die Strategien in der Vermögensverwaltung als auch im Advisory sind immer breit diversifiziert. Diversifikation führt zu einem verbesserten Anlageergebnis. Der Nutzen entsteht vor allem durch Diversifikation auf der Basis von Anlageklassen. Jede Anlageklasse muss in sich wieder diversifiziert umgesetzt werden (Kollektivanlagen wo nötig).

Je mehr Anlageklassen man kombiniert, die nicht vollständig miteinander korrelieren, umso besser ist das Ergebnis – egal wie die Zukunft auch aussehen mag. In effizienten Portfolios gibt es eine höhere Rendite nicht ohne höheres Risiko. Die Risikotoleranz des Anlegers hinsichtlich Schwankungen des Gesamt-Portfolios bestimmt die maximal erzielbare Rendite.

Interessante Studie: Untersuchung des Anlageverhaltens von vermögenden Privatpersonen – von LGT, Vaduz

Alpha versus Beta; Ertrag und Risiko im Verhältnis gegenüber einem Vergleichswert (Benchmark). Der Value Ansatz berücksichtigt grosse, traditionelle Unternehmen (in der CH im SMI Bereich) währenddessen im Ansatz Growth Unternehmen berücksichtigt werden, die hohe Wachstumsaussichten haben wie früher mal die Technologie Aktien – heute könnten diese Unternehmen Fintechs oder Unternehmen, die Trends (wie Robotics, AI, AR, etc.) auf den Markt bringen, sein. Ein aktives Management bedeutet, dass ein Mensch Anlageentscheide trifft. Bei passiv verwalteten Vermögen werden Indices nachgebildet. In der Fundamental Analyse wird v.a. das Unternehmen analysiert und in der Technischen Analyse die Charts von Aktien. Die Frage nach rational und emotional erläutert wie Anlageentscheide getroffen werden.

Hinweis auf die Studie v. Prof. Dr. Andreas Dietrich „Wie werden Anlage-Entscheidungen in der Schweiz getroffen?

Kunden werden meist in verschiedene Klassen unterteilt wie HNWI, HNW, Affluent, Retail, etc. Es macht keinen Sinn, Kunden zu klassifizieren. Die Bezeichnungen berücksichtigen nicht die vollumfängliche Aussensicht – nur die Banken-Innensicht. Das Modell ist nicht bedürfnisorientiert.

Wie könnten heute Kunden segmentiert werden?

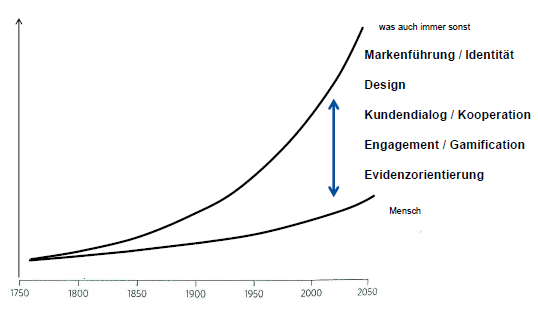

Treiber von Disruptionen sind der Kostenzerfall im IT Umfeld, die Krisen respektive der Vertrauensverlust von Anlegern (Lehman), die Regulierungen (z.B. Fidleg). Weitere Treiber sind die neuen Marktteilnehmer (Fintechs).

Eine interessante Studie in diesem Bereich gibt es von EY:

Innovation Studie Deloitte: Übersicht Geschäftsmodell und Innovationsframework.

Die Bestimmungsfaktoren im digitalen Umfeld sind die 6 Ps:

Das Angebot der Banken hat sich verändert aufgrund veränderter Marktbedingungen wie: Kunden hinterfragen heute vermehrt die Bankdienstleistungen und sind auch informierter, das Kundenverhalten verändert sich, da mehr Interaktion durch Digitalisierung, verschärfter Wettbewerb durch branchenfremde Anbieter, mehr Gebührentransparents, verschärfte Regulierung (Fidleg) und Digitalisierung der Finanzdienstleistung.

Mit dieser Frage haben wir uns während des Tages immer wieder auseinander gesetzt. Gemäss verschiedenen Studien wünscht der Kunde oft oder immer noch eine physische Beratung oder zumindest eine Mischform (hybride Beratung). Warum ist das so? Trotz Digitalisierung und Affinität sind viele Kunden noch nicht ausschliesslich bereit, digital ihre Investments zu tätigen.

Gemäss der Studie der LGT wollen die meisten Kunden (Soloisten) selber entscheiden, wie sie investieren möchten – also Executing Only. Nur wenige Kunden wünschen die Delegation der Anlageentscheide. Warum gibt es denn so viele Robo Advisors?

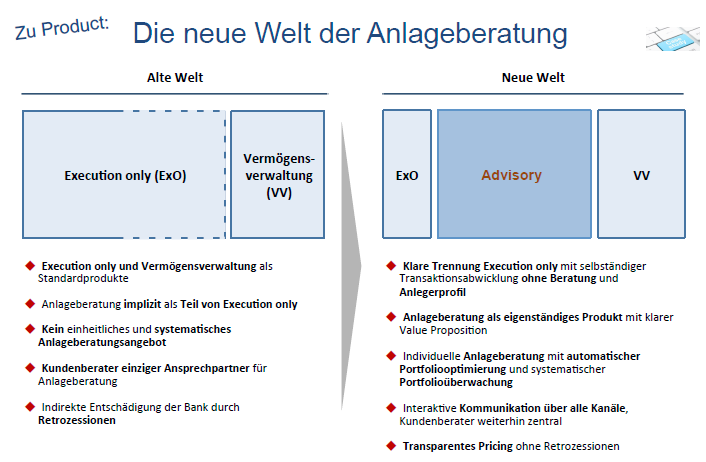

Die meisten Banken, die ihre Anlageberatung noch nicht an die neue Welt angepasst haben, werden dies in den nächsten zwei Jahren machen. Spätestens mit der Einführung von Fidleg.

So sieht das Offering der Banken nach deren Neuausrichtung aus:

FAZIT à Kundenbeziehung = Existenzberechtigung / Relationship is the most valuable asset

Die meisten Banken wenden in der Beratung ein beratungsunterstützendes Tool an. Die Kunden werden über dieses Tool beraten. Die Tools enthalten meist verschiedene Funktionalitäten wie Suitability Prüfung, Profilierung, Beratung und Vorschläge, Portfolioüberwachung, Controlling, etc. So kann das Bankinstitut sicherstellen, dass alle Kunden eine gleiche geführte Beratung erhalten, die auch regulatorisch compliant ist.

Im aktuellen Umfeld gibt es drei verschiedene Modelle:

Über das Pricing kann sich ein Finanzinstitut differenzieren.

Jeder Student stellt zwei Fragen inkl. Antworten zum heutigen Unterricht. Anbei das Kreuzworträtsel unserer Gruppe (xWords):

Lösungswort ist: analog

Es geht darum, die verschiedenen Generationen und deren Hauptkriterien zu kennen. Wie verhalten sich Kunden morgen? Welches Verhältnis haben die Kunden zum Anbieter?

Gig-Economy – immer mehr Leute werden (in Amerika) nur kurz gebraucht – z.b zwei Tage oder zwei Monate. Uber hat sehr viele freie Mitarbeiter.

Babyboomers – Generation X-Y-Z; sind digital – wenn man Geld und Probleme hat spielt, jedoch die Segmentierung/Generation keine Rolle. In ein paar Jahren werden alle Generationen digital affin sein.

Banken sollten ihre Value Proposition dem Kunden erklären können!

Abgerundet wird der interessante Tag mit der Nennung der Tiere, welche am Morgen von allen Studenten genannt wurden mit dem Fazit: An etwas Emotionales können wir uns einfach besser erinnern (als zum Beispiel an Namen) – daher das EMOTIONALE nicht oder nie vernachlässigen.

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.