Robo Advisor – ein Rohdiamant

Dezember 30, 2019

Die Antwort ist klar zu verneinen. Viel eher handelt es sich beim Robo Advisor aktuell noch um einen ungeschliffenen Rohdiamanten. Die verwalteten Vermögen sind noch sehr gering. Die Wachstumsraten sind allerdings hoch und zeigen deutlich das Marktpotential auf. Die USA ist einmal mehr führend, gefolgt von China und Europa. Dies zeigt sich deutlich, wenn man die Übersicht der grössten Anbieter betrachtet.

Mit einem Robo Adivsor kann ein Investor emotionsfrei und regelbasiert sein Geld anlegen. Nach einem in den meisten Fällen digitalen Onboarding-Prozess wird ein individuelles Risikoprofil erstellt. Auf dieser Basis erstellt ein Algorithmus das optimierte Portfolio, das danach in den meisten Fällen über kostengünstige ETFs umgesetzt wird. Das Portfolio wird anschliessend überwacht und ein regelmässiges Rebalancing durchgeführt. Die Kosten und die Mindestanlage sind deutlich tiefer als bei traditionellen Vermögensverwaltungsmandaten.

Der Name ist leider etwas irreführend und, da kein Roboter zum Einsatz kommt und die Dienstleistung nicht auf Beratung basiert.

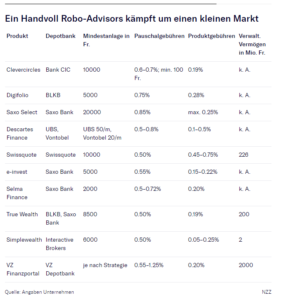

Der Schweizer Markt befindet sich noch am Anfang, weist allerdings grosses Potential auf. Die verwalteten Vermögen bewegen sich heute im Millionenbereich, wenn auch oftmals keine Angaben dazu gemacht werden. Als Vergleich: Das Volumen von diskretionären Mandaten wird auf auf ca. CHF 1’200 Mrd. geschätzt. Die Darstellung unten zeigt die Übersicht über die Anbieter, die den noch kleinen Schweizer Markt bearbeiten. Beim VZ Finanzportal handelt es sich um ein hybrides Modell und damit um keinen reinen Robo.

Die Berichterstattung in den Schweizer Medien zum Robo Advisor ist zur Zeit eher negativ. Die Glaner Kantonalbank hat kürzlich aufgrund mangelndem Interesse ihren Robo-Advisor beerdigt. Kurze Zeit später erlitt Elvira E-invest der Allianz Suisse das gleiche Schicksal.

Kritikpunkt sind oftmals die Kosten. Die NZZ erwähnt, dass laut einer Studie die durchschnittliche Pauschalgebühren bei 0.73% liegen. Hinzu kommen noch die Produktkosten, mit dem Resultat, dass der Investor auf Kosten von rund 1% kommt. Gerade im Vergleich zur USA sei dies zu hoch. Ein weiterer Kritikpunkt ist, dass die Bekanntheit insgesamt ziemlich tief sei, weil im Gegensatz zu den USA mit Vanguard, in der Schweiz keine grossen Anbieter Lösungen in diesem Bereich anbieten.

Diesen Fragen gingen wir in Form von Gruppenarbeiten auf den Grund. Vertretern von Selma, Descartes, True Wealth, Digifolio und Clever Circle gaben uns entsprechendes Feedback und gaben uns Ihre aktuelle Einschätzung.

Beim schweizerisch-finnischem Unternehmen Selma kann der Investor mit CHF 2’000 anfangen zu investieren. Selma ist gleichzeitig der Name der digitalen Anlageassistentin. Die Anlagen werden auf einem Schweizer Konto der Saxo Bank aufbewahrt. Zielkunden der Plattform sind hauptsächlich junge und junggebliebene Leute. Die Kosten belaufen sich auf 0.68% pro Jahr und sind unabhängig von der Vermögensgrösse.

Descartes positioniert sich als unabhängiger, digitaler Schweizer Vermögensverwalter. Durch die Zusammenarbeit mit verschiedenen Asset Manager und Boutiquen erhält der Kunde Zugriff auf über 10’000 Anlageinstrumente. Dabei gibt es die Möglichkeit, neben ETFs, auch in aktiv verwaltete Fonds zu investieren. Das Mindestanlagevolumen beträgt CHF 25’000 und ist damit höher wie bei den anderen Anbietern, ist aber im Vergleich zu einem traditionellen Vermögensverwalter immer noch sehr attraktiv. Zusätzlich zur digitalen Lösung bietet Descartes auch eine persönliche Beratung und weitere Dienstleistungen wie eine Vermögenskonsolidierung an. Die Verwaltungsgebühr beträgt 0.5% – 0.8%, Vontobel und UBS fungieren als Depotbank.

True Wealth ist seit 2013 am Markt und verfügt damit über die längste Erfahrung. Nachdem das Konto online eröffnet ist, wird die Strategie anhand des Risikoprofils bestimmt. Die Hürde liegt bei CHF 8’500 und die Gebühren belaufen sich auf 0.5%. True Wealth positioniert sich zudem auch als B2B-Partner und liefert dabei die Software für interessierte Finanzdienstleister. Als Depotbank fungieren die Basellandschaftliche Kantonalbank (BLKB) und die Saxo Bank (Schweiz) AG. Genau diese BLKB nutzt bei ihrer Lösung Digifolio die Zusammenarbeit mit True Wealth.

Digifolio, die Robo Advisor Lösung der BLKB, ermöglicht dem Kunden ab einem Volumen von CHF 5’000 digital einfach und effizient ein Konto zu eröffnen. Die Umsetzung erfolgt danach über ETFs. Der Aspekt der Nachhaltigkeit wird dabei berücksichtigt. Die Kosten belaufen sich auf 0.75% pro Jahr. Im Unterschied zu den anderen Anbietern ist Digifolio nur ein Bestandteil des Gesamtangebots der Bank.

Der Kunde von Clever Circle kann sein Konto ab einem Anlagevolumen von CHF 10’000 eröffnen. Er bestimmt die Anlagestrategie im Unterschied zu den meisten anderen Plattformen selber. Dabei kann er seine Meinung mit dem selbst gewählten “Circle” (Vertrauenspersonen, Fachleuten, Community etc.) vergleichen und alle zwei Monate entscheiden, wie er sein Portfolio ausrichten möchte. Danach erfolgt die Umsetzung mit ETFs. Die Kosten belaufen sich auf 0.75% pro Jahr und reduzieren sich bei höherem Volumen. Doch wie funktioniert das genau? Schauen Sie sich das Video dazu an.

Es ist nicht auszuschliessen, dass es in den nächsten Jahren zu einer Konsolidierung kommt und sich noch der eine oder andere Anbieter verabschiedet. Grosses Potential sehe ich allerdings im Vorsorgebereich. Bereits heute bieten einige Anbieter Vorsorgelösungen im 3a-Bereich an. Ich gehe davon aus, dass sich die Angebotspalette erhöhen wird. Gerade über 3a-Lösungen können viele Neukunden dazugewonnen werden, weil grundsätzlich jeder Erwerbstätige hier Zielkunde ist und eine Anlage in Wertschriften aufgrund des langen Anlagehorizonts und der aktuell negativen Zinsen sicherlich sinnvoll ist.

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.