Robo Advicing what?

Mai 22, 2018

Aus dem Unterricht des CAS Digital Finance zum Thema «Digitales Anlegen: The emergence of Robo-advicer» mit Thomas Lauber berichtet Tommaso Porzio:

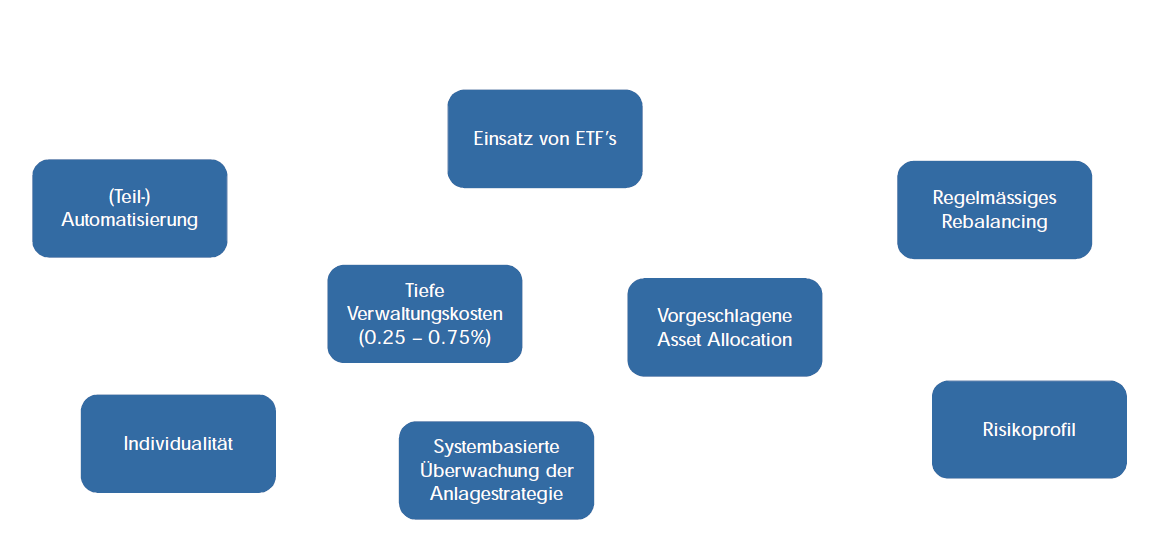

Die Bezeichnung Robo-Advicing ist ein Kofferwort, zusammengesetzt aus den englischen Wörtern Robot (Roboter) und Advisor (Berater); dementsprechend haben Robo-Advisors das Ziel, die Dienstleistungen eines traditionellen Finanzberaters zu digitalisieren und zu automatisieren.[1]

Die meisten Robo-Advisor stützen Ihre Anlagestrategie auf regelbasierte Modelle zur Bestimmung der Portfoliostruktur, die dementsprechend überwacht und gegebenenfalls angepasst wird. Es wird auch meistens in sehr günstige indexierte Produkte investiert, die keinen grossen Erklärungsbedarf haben.

Man kann von automatisierter Vermögensverwaltung sprechen. Die heutigen Anleger sind eher jung und aggressiv, was Ihre Anlageentscheide betrifft. Die Anlage-Strategie ist gar nicht so entscheidend. Die Basellandschaftliche Kantonalbank hat zum Bsp. ihre Auswahl auf exklusiv, nachhaltige Produkte eingegrenzt.

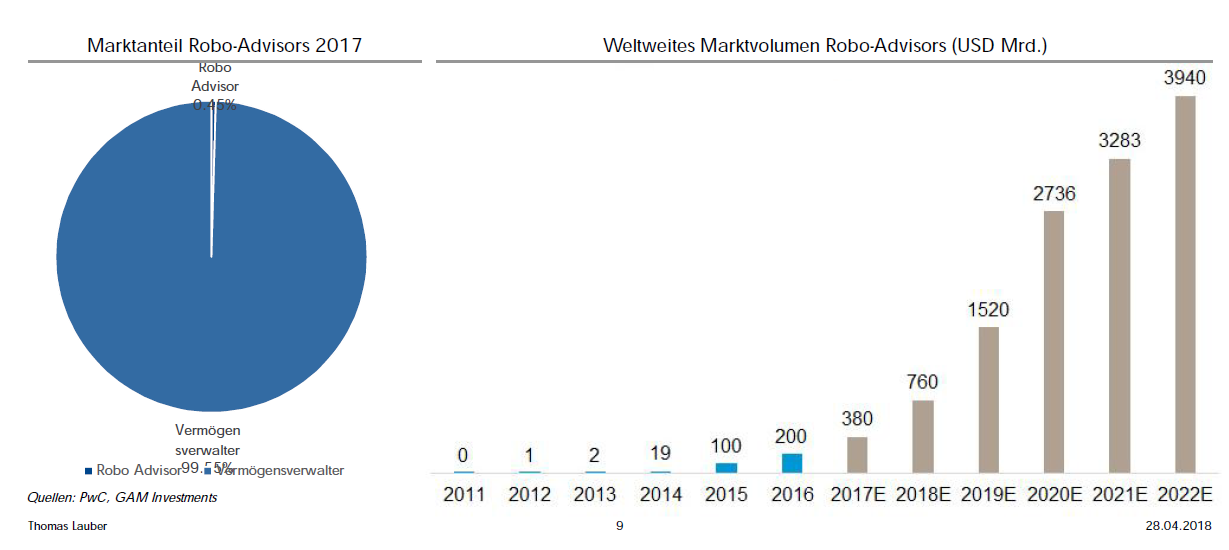

2010 starteten die ersten Robo-Adviser in den USA. Das Robo-Advicing wird zudem von den Anbietern sehr günstig, oder wie in den USA mittlerweile, sogar kostenlos angeboten wie zum Beispiel von Schwab (ja der Schwab, Davos und so..).

Anleger investieren im Schnitt CHF 20’- 30’000.-. Die grössten Anbieter von Robo-Advicing sind fast ausschliesslich auch Anbieter von eigenen ETF’s resp. Fondshäuser mit eigenen Produkten wie zum Bsp. Vanguard.

Die Kosten, um einen Kunden auf ein Robo-Advicing Tool zu bringen, belaufen sich auf ca. CHF 500.- bis CHF 1’000.- und er müsste ca. 10 Jahre bleiben, um diese zu amortisieren. Es ist definitiv eine Herausforderung für den Markt den Kunden zu überzeugen auch grosse Summen zu investieren.

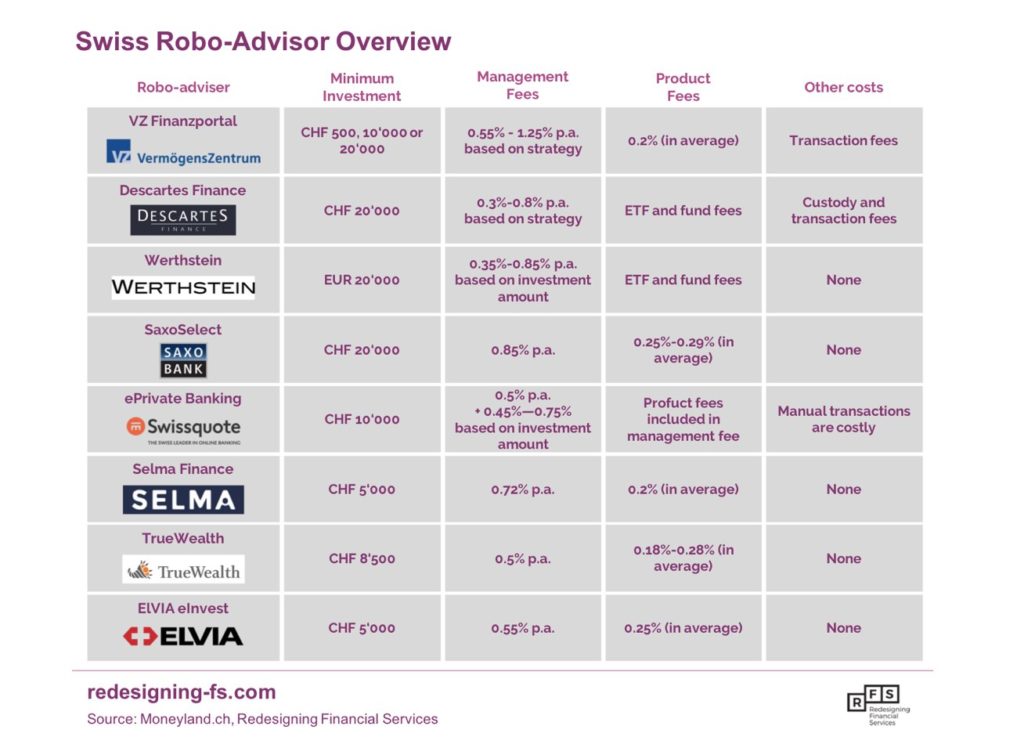

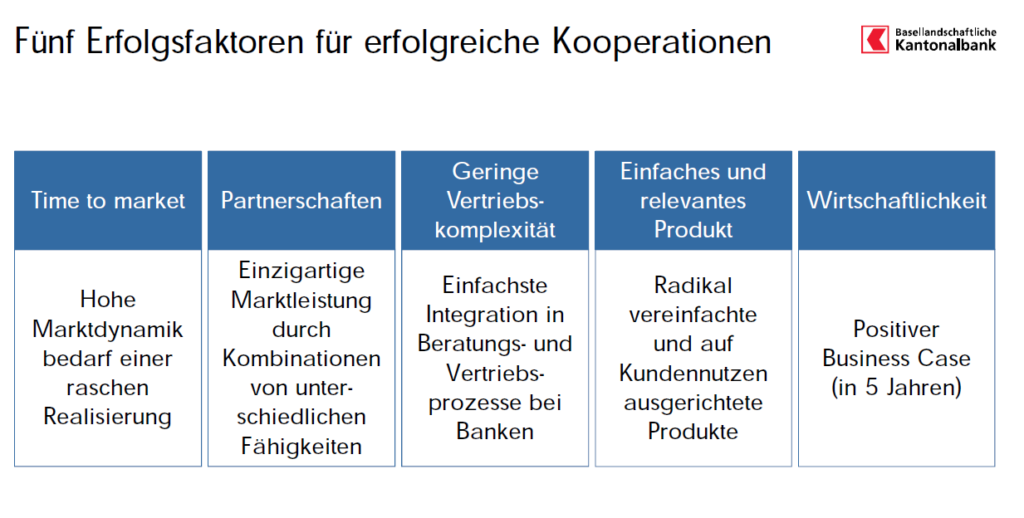

So liegt das Marktpotenzial in der Schweiz zwischen CHF 0.6 und 7.8 Mrd. und es besteht klar ein Verdrängungswettbewerb. Unter CHF 500 Mio. AUM ist ein klassischer Robo-Advicer nicht ohne Verlust finanzierbar, und es braucht nach wie vor Banking Know How, vor allem für die Distribution im Retail Bereich, was unter anderem bei True Wealth ein Manko war. Daher ist hier Coopetition (Cooperation/Competition) angesagt wie im Beispiel der BLKB und True Wealth.

Die Umsetzung von Digifolio als Robo-Advicing Lösung von True Wealth wurde konsequent als Integrierter Bestandteil umgesetzt und auch klar als Lösung von True Wealth gebranded, welcher auch als Vermögensverwalter fungiert. Flexibilität ist gegeben, wenn man die Kernbankensysteme aussen vor lässt. Der Business case muss positiv sein, also kein reines Marketing, sondern ROI.

Das Robo-Advicing ist klar als «Bestandteil» der neuen Analgebereichsstrategie positioniert. Was einzigartig ist, ist dass Digifolio von bestehenden BLKB Kunden innerhalb von 10 Minuten eröffnet werden kann. Der VV Vertrag findet darin statt. 85% der User schliessen auch das ganze Through-Boarding ab, und gut die Hälfte der Kunden übernimmt dann auch die vorgeschlagene Asset Allocation.

“Es ist ein Prozess, der seine Zeit braucht und ein Kundenberater ist, zumindest heute, noch unerlässlich. Anleger, die sich mit Vorsorgelösungen auseinandersetzen, sind auch sehr affin für Roboadvicing, sprich 3a Sparen.”

“Descartes Finance blendet kurzfristige «Hypes» auf den Finanzmärkten aus und konzentriert sich ausschliesslich auf das wissenschaftliche und evidenzbasierte Langfristanlegen.”

Sie sind klar nicht als Billiganbieter positioniert und arbeiten mit den 5 grössten Schweizer Wealth Managern, also UBS, Credit Suisse, Julius Bär, Zürcher Kantonalbank und Vontobel zusammen. Sie sind keine Bank und die Unabhängigkeit steht im Vordergrund. Kein reines digitales Onboarding.

Vermögende Anleger sind eher nicht nur digital, sondern hybrid. D.h. sie wollen auch an die Hand genommen werden, und das werden sie bei Descartes Finance. Das Robo-Advicing macht keine Anlagen, sondern erstellt Risikoprofile, etc. Angelegt wird von Menschen und das wird sich in nächster Zeit auch nicht ändern.

Was sie zu den anderen Anbietern auch unterscheidet ist, dass sie nicht ausschliesslich nur aktiv anlegen, sondern auch passiv, das macht auch einen erheblichen Unterschied zu den Mitbewerbern aus! Mindesteinlagen mit CHF 20’000.- werden zwar angeboten, sind aber eher unrealistisch. Min. ab CHF 100’000.- macht es für alles Sinn. Eher mehr.

Wichtig ist es auch, Anbindungen an Systeme wie zum Bsp. Avaloq oder Temenos zu haben. Auch auf der Technologie Seite ist es wichtig multifunktional, und nicht Apple-, sondern Android-getaktet zu sein. Offene Architekturen sind angesagt und angebracht.

Die Robo-Advicing Szene kennt sich und tauscht sich auch regelmässig aus. Zum Markt: Der Retailmarkt ist nicht gerade ein Kracher, aber spannend ist es im B to B Bereich. Da wird auch das Geld verdient.

Durch die Postitionerung am oberen Ende wird auch gezeigt, dass die Dienstleistung einen Wert hat. Und gerade weil es digital ist, ist es eben auch teuer. Als Anbieter soll man sich auf keinen Fall unter den Preis verkaufen. Man positioniert sich nicht als billigen Jakob. Selma hat im Gegensatz die Gamification eingebracht.

“Man kann Geld verdienen. Einfach ist es nicht. Man soll sich gut überlegen ob man in diesen Markt als Anbieter einsteigen will.”

clevercircles ist eine Plattform zum Aufbau und zur Verwaltung Ihres Vermögens. Die User bauen Ihr Vermögen systematisch auf und stimmen Ihre Markteinschätzungen mit den Menschen ab, denen Sie vertrauen.

Der Ansatz zur Entwicklung der Lösung war “Design Thinking”, bei welchem verschiedene Methoden zum Einsatz kommen.

Es wurde zum Bsp. das Rivella Gelb Paradoxon erwähnt ⇒Alles richtig gemacht, trotzdem gefloppt.

Wichtig war es immer wieder auf das Wesentliche zu fokussieren. Es wurde unter anderem bei einem Onlineinterview bei über 1’000 Schweizern geforscht, wie auch bei persönlichen aufgezeichneten Interviews bei 8 bankunabhängigen Kunden, und die Ergebnisse in die Umsetzung eingebracht.

Aufgrund der Daten wurden dann Personas gebildet. Wichtig war auch, dass ein ehrlicher intensiver Dialog stattfindet mit allen Stakeholdern.

Feedback ist key! Vermarktung muss Teil der Lösung sein, also Monetarisierung der Lösung. Die Umsetzung ist das Produkt!

Zur Zeit sind rund CHF 900 Mia. bei Privatbanken deponiert. Im Bereich der Anlagen besteht ein klarer Entwicklungswettweberb. Bei den Anlegern stehen tiefe Kosten und Einfachheit ganz oben, sowie die regelmässige Mitentscheidung.

Anmelden, Strategie bestimmen, Circle (Vertrauenspersonen mit Ihren Markteinschätzungen) zusammenstellen, Profil anpassen. > Gamification Ansatz Social Forecasting. Einzigartig ist auch der Einsatz der Integration von Partnern wie Medien, also Wirtschaftsjournalisten und auch professionelle Anleger wie zum Bsp. Vermögensverwaltern und Versicherungen.

Alles 2 Monate wird abgestimmt, ob man mit der Anlagestrategie zufrieden ist und dementsprechend das Portfolio angepasst resp. dann das reale Depot eröffnen kann und soll.

Wie wird hier Geld verdient? Das Preismodell gliedert sich folgend auf: Auf Einlagen von CHF 100’000.- → 0,75%, ab CHF 100’000.- → 0,6%.

Zudem ist Clever Circles ist auch als white labeling Lösung konzipiert welche Kundenschnittstellen agil und zielgerichtet steuern kann.

“Der Ansatz dreht sich konkret um Effizienz, Vielfalt, Customer Journey.”

Aufgrund von was für Kriterien werden Anleger Profile erstellt, und was noch viel mehr interessiert, für welche Produkte? Können die hiesigen Robo-Adivsers tatsächlich auf alle im Markt verfügbaren Produkte zugreifen, und wenn ja tun sie es? Das ist eben genau die Krux. Vermutlich nicht.. Also bin ich als Anbieter eher nicht neutral, weil ich eben meinem Kunden nicht die ganze am Markt verfügbare Palette anbieten kann; und somit die für ihn potentiell adäquaten Produkte.

Heute wird tendenziell aufgrund meiner Daten, welche ja nur eine Momentaufnahme meines Risikobewusstseins im Moment X, als ich Sie auf der Plattform Y eingegeben habe eine Wahl eines Produktes Z vorgeschlagen. Entspricht das tatsächlich meinem Anlageverhalten? Und wenn ja, müsste der Robo-Adviser nicht alle möglichen Produkte in die Wahl miteinbeziehen? Und da kommen wir zum eigentlichen Punkt.

Klassisches Robo-Advicing richtet sich grundsätzlich an eine breite Masse, die nicht per se einen persönlichen Vermögensverwalter braucht, und welche zudem vermutlich auch nicht ihr ganzes Vermögen an eine Maschine anvertraut.

Verwaltung und Vertrauen.

Als Vermögensverwalter sollte man die Fintech Entwicklung als eine Chance sehen, durch persönliche Beratung auf individuelle Ziele eines Anlegers einzugehen und sich von anonymen Maschinen abzugrenzen, resp. sich der Technologie bedienen und sie mit dem Wissen und Verstand eines Vermögensverwalters kombinieren. Hybride Modelle sind hier angesagt.

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.