Regulierung & Datenschutz

Juni 22, 2020

Seit Mitte März 2020 hatten wir aufgrund der Covid-19 Situation nur noch virtuellen Unterricht via Zoom. An diesem 16. Juni 2020 waren wir wieder einmal physisch an der HWZ in Zürich.

Die Regulierung des Schweizer Finanzplatzes wurde in den letzten Jahren durch verschiedene neue Anforderungen sowohl ergänzt wie auch angepasst. Dabei entstand eine Finanzmarktarchitektur in der Schweiz bestehend aus vier verschiedenen Elementen:

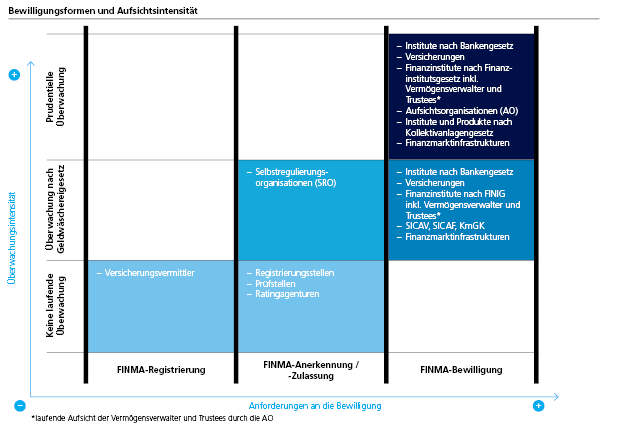

Nicht alle Formen von FINMA-Zulassungen ziehen eine gleich intensive Aufsicht nach sich. Je nach Zulassung gibt es unterschiedliche Überwachungsintensitäten zu den verschiedenen Bewilligungsformen (Quelle: FINMA).

Wer gewerbsmässig Verbindlichkeiten gegenüber Kundinnen und Kunden (dauernd mehr als 20 Publikumseinlagen) entgegennimmt braucht grundsätzlich eine Bankbewilligung (Art. 5 & 6 BankV).

Dabei gibt es verschiedene Ausnahmen, welche sich nicht als «Einlage» qualifizieren:

Des Weiteren gibt es Ausnahmen, welche nicht als «gewerbsmässig» gelten, wenn folgende Kriterien erfüllt sind:

Zur Förderung der Innovation und der Wettbewerbsfähigkeit der Schweiz wurde eine Fintech-Bewilligung für innovative Finanzunternehmen mit erleichterten Anforderungen geschaffen. Diese Regulierung basiert auf einem drei Säulen-Modell:

(Quelle: aus den Unterlagen im Unterricht)

Die Voraussetzungen für die Fintech-Bewilligung sind unter anderem:

In der BankV (seit 1. Januar 2019 angepasst) sind weitere Bedingungen definiert.

Anwendungsbereiche für die Fintech-Bewilligung sind unter anderem Geschäftsmodelle wie Prepaid-Zahlungssysteme, Token-Verwahrung (Wallets), einfache Kontoführungen oder die Vermittlung mittels Crowdlending.

Den Inhabern einer Fintech-Bewilligung werden Liquiditäts- und Eigenmittelanforderungen erlassen. Jedoch müssen Vorschriften der Corporate Governance und Geldwäschereigesetzgebung eingehalten werden.

Auf der nachfolgenden Grafik sind die Voraussetzung für eine Bank- beziehungsweise Fintech-Bewilligung ersichtlich:

(Quelle: aus den Unterlagen im Unterricht)

Alle Finanzintermediäre sowie Händler unterstehen der Geldwäschereigesetzgebung. Dazu gehören neben Banken, Fondsleiter und Investmentgesellschaften auch Unternehmen mit Fintech-Bewilligung und seit dem 1.1.2020 die Vermögensverwalter. Zudem unterstehen der Gesetzgebung auch alle Personen, die berufsmässig fremde Vermögenswerte annehmen, aufbewahren oder helfen, sie anzulegen oder zu übertragen.

Dabei unterscheidet man zwei Phasen: Die Pflichten (i) vor dem Vertragsabschluss (z.B. Identifikationspflicht der Vertragspartei) und (ii) während der Vertragsbeziehung (z.B. Transaktionsüberwachung).

Die Zahlungsdienstrichtlinie (PSD) schafft die rechtliche Grundlage für die Regulierung eines europaweiten Zahlungsverkehr und den einheitlichen Euro-Zahlungsverkehrsraum (Single Euro Payment Area (SEPA)). Das heisst, die Richtlinie gilt grundsätzlich für alle Zahlungsdienste inkl. Zahlungsvorgänge mit Karten und Geräte.

Ziel und Zweck der revidierten PSD II ist dabei:

Dies führte zu neuen Möglichkeiten von Lizenzen für Drittdienstanbieter.

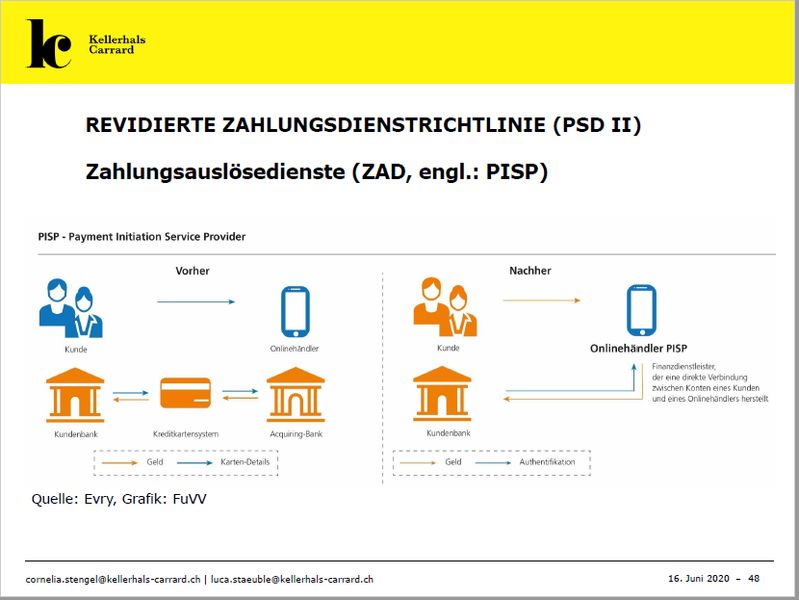

Zahlungsauslösedienste (ZAD, engl.: PISP)

Der Prozess für ZAD ist nachfolgend zum besseren Verständnis grafisch dargestellt:

(Quelle: aus den Unterlagen im Unterricht)

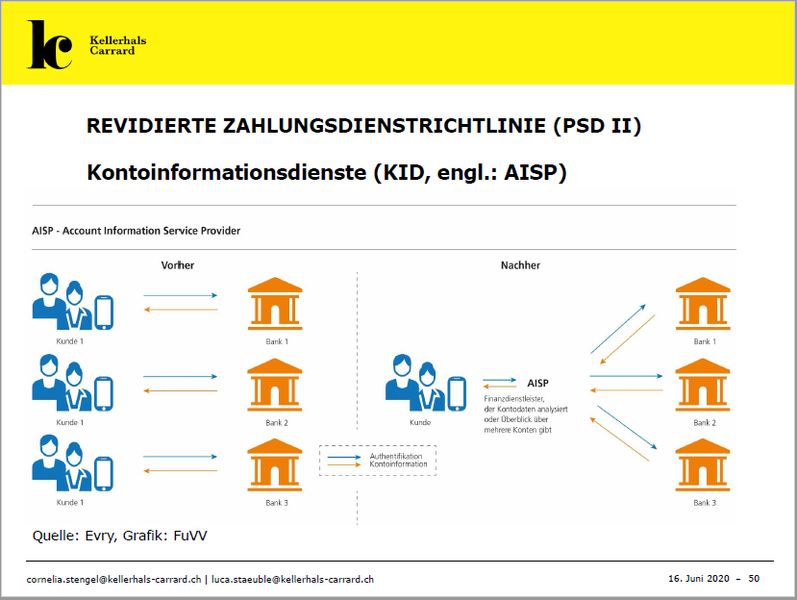

Kontoinformationsdienste (KID, engl.: AISP)

Der Prozess für KID ist nachfolgend zum besseren Verständnis grafisch dargestellt:

(Quelle: aus den Unterlagen im Unterricht)

Unter der PSD II Regulierung müssen Banken den ZAD und KID auf Wunsch der Bankkunden den erforderlichen Zugang «Third Party Access» zu den im Online-Banking geführten Zahlungskonten gewähren. Dabei sind folgende Punkte hervorzuheben:

Andererseits haben ZAD und KID unter der PSD II eine Zulassungs- und Registrierungspflicht, Mindestkapitalvorschriften, eine Berufshaftpflichtversicherung und je nach Geschäftsmodell weitere Vorschriften.

Diese Form von Third Party Access bietet eine Einladung traditionelles Banking zu überdenken. Dabei wird die Möglichkeit für «Open Banking» geschaffen.

Open Banking bringt potenzielle Vorteile, aber auch Risiken und Herausforderungen für Kunden, Banken und die Bankenaufsicht. Dies sind unter anderem:

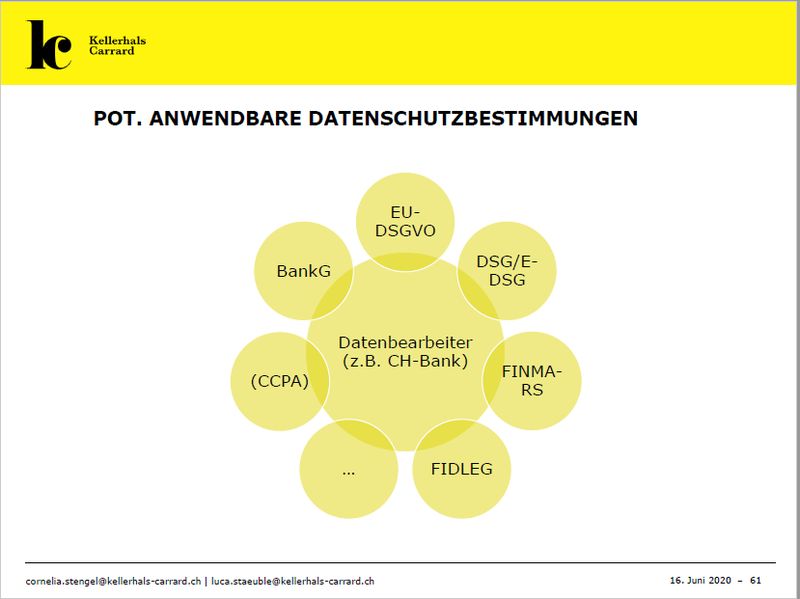

Für einen Datenbearbeiter in der Schweiz (z.B. Schweizer Bank) gibt es verschiedene potenziell anwendbare Datenschutzbestimmungen. Die folgende Übersicht zeigt die möglichen anwendbaren Datenschutzbestimmungen (Regulierung) auf:

(Quelle: aus den Unterlagen im Unterricht)

Im internationalen Umfeld prägt die Regulierung des Datenschutz sowohl der Beschluss im Europarat mit der Verordnung SEV 108 (2019) als auch die Revision des EU-Datenschutzgesetzes (2016).

In der Schweiz ist der Fahrplan für die Datenschutzbestimmungen mit dem revidierten Bundesgesetz über den Datenschutz (DSG) noch offen.

(Quelle: aus den Unterlagen im Unterricht)

Ein besonderer Aspekt in der Schweiz stellt das Bankkundengeheimnis dar. Hierdurch werden alle bankrelevanten Informationen aus der Geschäftsbeziehung mit dem Kunden geschützt (Bankengesetz; BankG).

Die EU-Datenschutz-Grundverordnung (DSGVO) findet Anwendung auf die Verarbeitung personenbezogener Daten auch für viele Schweizer Unternehmen.

So ist zum Beispiel das «Marktortprinzip» auch anwendbar für Schweizer Unternehmen:

In diesem Sinne dienen folgende Anwendungsbeispiele:

Die Anwendung des Gesetzes führt jedoch immer wieder zu Irrtümern. Im folgenden sind zwei erklärende Beispiele aufgeführt, welche im Unterricht besprochen wurden:

(Quelle: aus den Unterlagen im Unterricht)

Personendaten sind alle Angaben, die sich auf eine bestimmte oder bestimmbare Person beziehen (z.B. Name, Adresse, usw.). Besonders schützenswerte Personendaten sind zum Beispiel Rassenzugehörigkeit, politische Ansichten oder Gesundheitsdaten.

Im Unterschied zur Schweiz gelten Daten juristischer Personen im EU-DSGVO nicht als Personendaten.

In der Schweiz ist die Bearbeitung von Personendaten unter Einhaltung von definierten Grundsätzen erlaubt. Im Gegensatz dazu besteht in der EU ein grundsätzliches Verbotsprinzip für die Bearbeitung von Personendaten. Die Bearbeitung ist nur dann erlaubt, wenn die betroffene Person ihre Einwilligung dazu gegeben hat und definierte Grundsätze eingehalten werden.

Die Sanktionierung bei einer Verletzung des Datenschutzgesetzes fallen zwischen EU-DSGVO und der Schweiz auch unterschiedlich aus:

In der Schweiz sind dies Bussen von max. CHF 10‘000 für vorsätzliche Verletzung bestimmter Pflichten. Neu nach E-DSG sind Bussen gegen natürliche Personen bis max. CHF 250‘000 möglich.

Im Gegensatz dazu können in der EU die Bussen bis zu EUR 20 Millionen oder 4% des gesamten weltweiten Jahresumsatzes (Bussen auch bei Fahrlässigkeit) gegen fehlbare Unternehmen verhängt werden.

Die Bedeutung der Compliance Anforderungen nimmt für das Unternehmen mit der Menge und der Sensibilität der Personendaten zu.

Laisse-faire ist auf Grund der Sanktionen keine Option mehr!!!

Darum ist es wichtig, dass Unternehmen Massnahmen für die Einhaltung von Datenschutzbestimmungen treffen:

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.