P2P – Konsumkredit

Juni 12, 2017

Aus dem Unterricht des CAS Digital Finance mit Andy Siemers berichtet Sandro Santostefano.

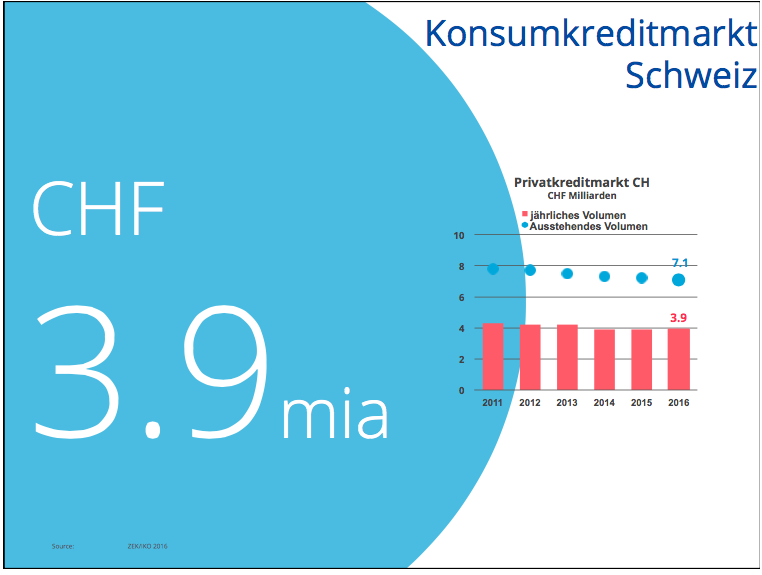

Ein neues Auto, ein neuer Kühlschrank oder eine hohe Zahnarztrechnung: Die Gründe, warum Schweizer einen Kleinkredit aufnehmen, sind vielfältig. Das Kreditvolumen im 2016 betrug 3.9. Mia. Franken.

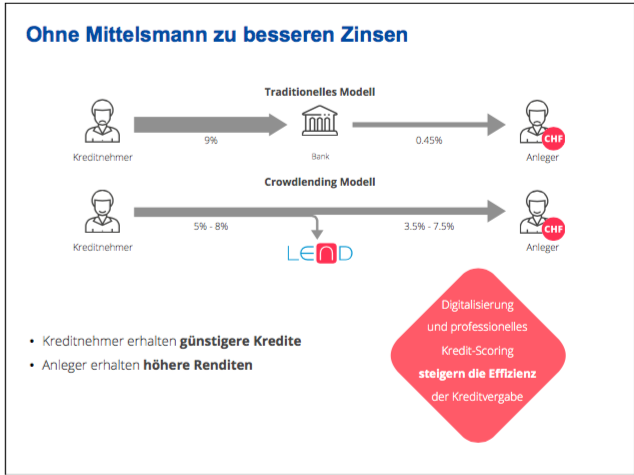

Bei klassischen Anbietern bezahlen sie dafür Zinssätze von bis zu 10 Prozent. Günstigere Kredite gibt es oft bei sogenannten Crowdlending- oder Peer-to-peer-Plattformen.

Wie der Name Crowd andeutet, verleiht dabei eine Menschengruppe oder auch eine Einzelperson über eine Plattform direkt Geld. Kreditnehmer sind andere Privatpersonen, die auf einer Online-Plattform ihre Pläne und ihren Finanzbedarf vorstellen – in der Hoffnung, genug Investoren zu überzeugen, ihnen Geld zu leihen. Die Plattform selbst ist keine Bank, sondern nur ein Vermittler. Der Schweizer Markt wird aktuell von Startups Firmen wie Cashare.ch, Lend.ch oder Creditgate24.ch dominiert. Im 2015 wurden knapp 8. Mio. Franken Kredite auf diese Weise im Konsummarkt vergeben. Im 2016 rund 24 Mio. Franken und im 2017 rechnet man mit einer erneuten markanten Zunahme, sodass die 90 Mio. Franken Marke geknackt werden dürfte.

Die genannten Plattformen/Vermittler bieten Zinssätze ab 4,4 Prozent an, was im Vergleich zu einem klassischen Anbieter von Privatkrediten deutlich tiefer ist. Bei der Cembra Money Bank gehen diese erst ab 7.95% los. Aufgrund diesen Wettbewerbsvorteile sind diese Plattformen sehr gefragt und können auf dieser Weise die klassischen Anbieter stark konkurrieren.

Bsp. Lend.ch

Doch wie gross ist das Risiko? Grundsätzlich gilt bei Krediten: Wird der Gläubiger zahlungsunfähig, ist der Einsatz meist verloren. Damit es nicht so weit kommt, versuchen die Plattformen das Ausfallrisiko bei den Rückzahlungen zu minimieren und strenge Regeln bei der Auswahl der Kreditnehmer zu setzen. Nebst einer minuziösen Bonitätsprüfung wird eine Absicherung im Todesfall und auch gegen unverschuldete Arbeitslosigkeiten oder Erwerbsunfähigkeit versichern.

Die Rendite, die die Geldgeber erwirtschaften können, bewegen sich zwischen 3.5% – 7.5%, was deutlich mehr ist, als was heute ein „normales“ Bankkonto an Zins abwirft. Mit einem diversifizierten Portfolio können Anleger durchschnittlich mit einer Rendite von 6% rechnen.

Ich gehe davon aus, dass p2p Lending nicht nur eine kurzfristige Modeerscheinung im Fintech-Boom der letzten Jahre ist. Da im Unterschied zu so manch anderem Fintech ein klarer Nutzen für Kreditnehmer und Investoren geboten wird, liegen starke Gründe für eine weitere Ausbreitung von P2P-Plattformen vor.

Obwohl die Starups noch am Bekannheitsgrad und Vertrauen arbeiten müssen, stellen sie zeitgliche die größte Drohkulisse für Banken dar – statt diese zu ignorieren, können auch Banken Elemente von p2p Lending nutzen um ihr Wertversprechen zu schärfen. Auf diesbezügliche Entwicklungen in naher Zukunft, sind wir besonders gespannt.

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.