M-Commerce und M-Payment auf dem Weg zur voll optimierten Mobile Experience

November 13, 2017

November 13, 2017

Aus dem Unterricht des CAS Mobile Business mit Dr. Thomas Fromherz und Tobias Wirth berichtet Christina Kistler:

Der Griff zum Smartphone wird stetig alltäglicher. Für viele von uns beginnt und endet der Tag damit. Mobile Geräte begleiten uns den ganzen Tag und beeinflussen so nicht nur unser Leben sondern auch unser Informations-, Einkaufs- und Zahlungsverhalten. Dies bedeutet, dass sich auch die entsprechenden Einkaufs- und Zahlungsprozesse anpassen, welche wir wiederum adaptieren und uns umgekehrt in unserem Lebensablauf beeinflussen. Genau auf dies beziehen sich die Themen M-Commerce und M-Payment.

Die elektronische und digitale Umsetzung bestehender Zahlungsmittel wie z.B. der Kredit-/Debitkarte oder Loyalty-Karte als auch neuer Zahlungsmethoden wie P2P oder SEPA Instant Payment. Die elektronische Zahlung selbst kann heutzutage über das Handy, Smart-Watch, spezielle Fingerringe, Armbänder oder auch die neu aufkommenden Sprachassistenten, wie Alexa oder Apple’s Homepod erfolgen. Dabei verhelfen moderne Technologien relativ einfach der Entwicklung neuer Payment-Methoden. Die Schwierigkeit hierbei ist jedoch entsprechend Relevanz zu erreichen. Dies verdeutlicht das Scheitern von Yapital oder die um Marktdurchdringung ringenden Innovationen wie paydirekt, bluecode oder Twint.

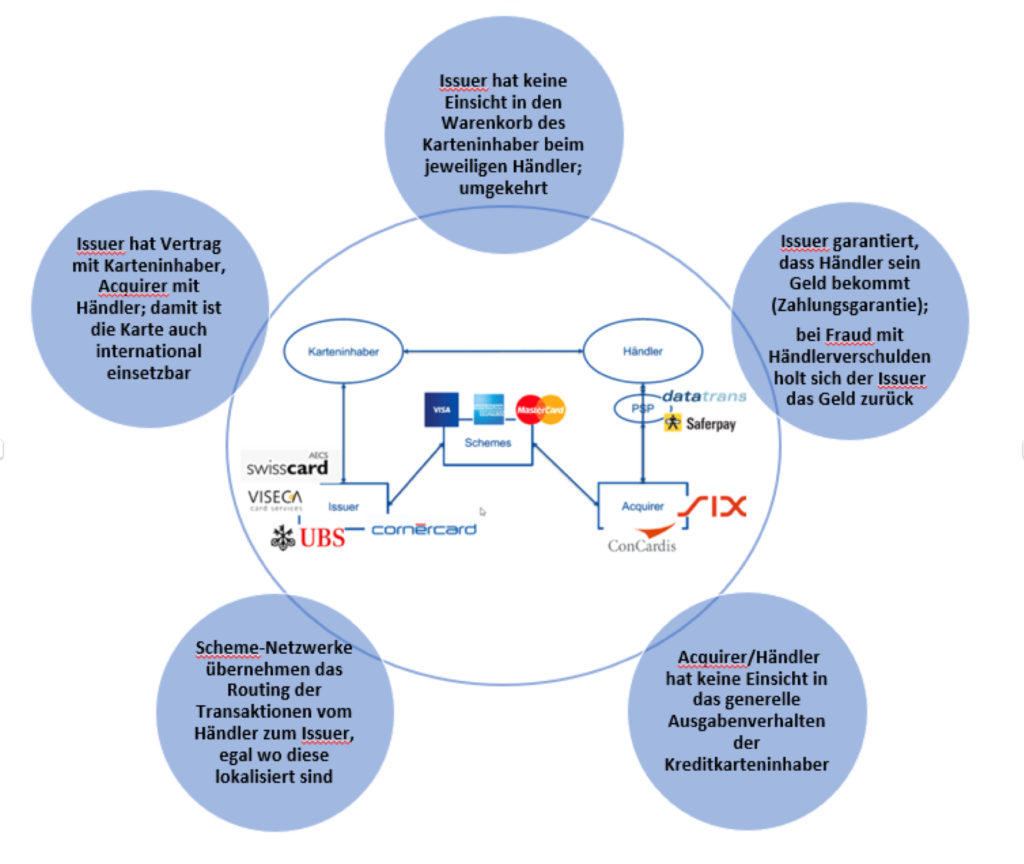

Nach wie vor dominiert das 4-Parteiensystem auf welchem die grossen Kreditkarten-Schemes (Visa, Mastercard, Ausnahme Amex) basieren. Zahlreiche Versuche Zahlungstransaktionen an den Schemes vorbei anzubieten, waren deren Relevanz nicht abträglich. So setzen die neuen Anbieter von Zahlungsmethoden, wie Apple Pay, Samsung Pay oder PayPal auf die Kreditkarte und die tokenisierten Karten scheinen auch für zukünftige Zahlungskanäle wie Fernseher oder Auto der einfachste Weg.

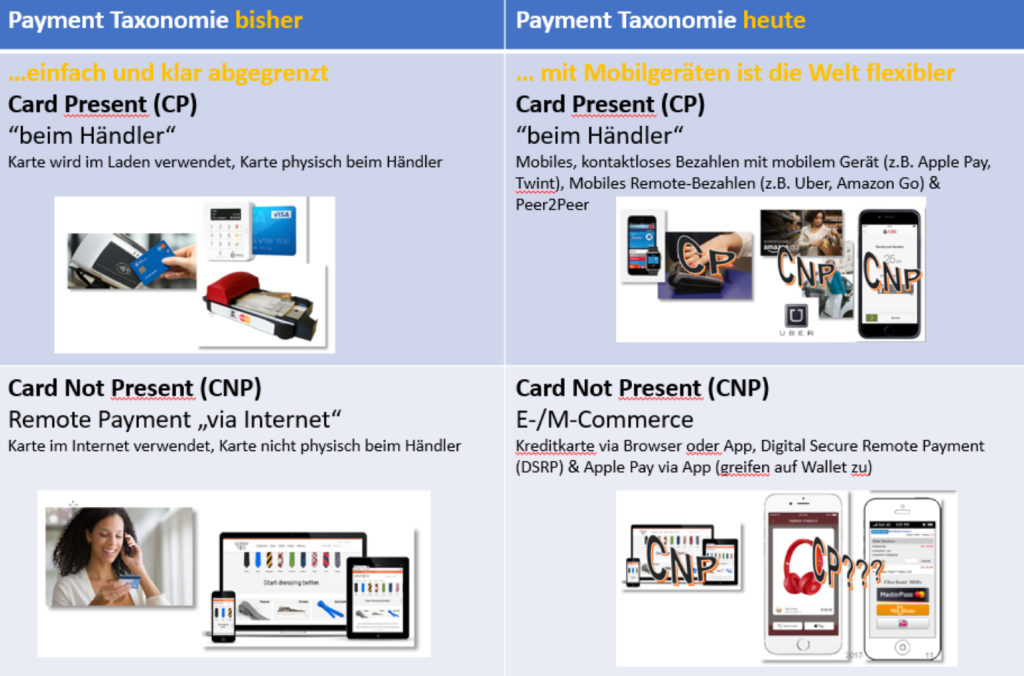

Mit dem Wandel der Bezahlungsoptionen hin zum Mobile Payment muss auch die bisher vorherrschende Klassifizierung in Card Present (CP) und Card Not Present (CPN) neu überdacht werden, denn durch die neuen digitalen Bezahloptionen mit mobilen Geräten ist hier die Abgrenzung nicht mehr eindeutig, da im CP Umfeld CNP-Methoden eingesetzt werden und umgekehrt.

Das digitale Bezahlen am POS benötigt drei Komponenten, um es erfolgreich umzusetzen:

• Zahlungsmittel: z.B. Debitkarte, Kreditkarte, Loyality-Karte

• Übertragungstechnologie: Near Field Communication (NFC), Bluetooth Low Energy (BLE), QR-Code

• Speicher für die Kartendaten: Chip im Handy oder Cloud-based Secure Element

Bei der Übertragungstechnologie hat sich sich bei den physischen Zahlungsgeräten Handy, Smart-Watch, Ring oder Armband NFC als Standard etabliert, während BLE und QR-Code nur vereinzelt vorkommen. Zukünftige wird jedoch das Internet als Übertragungsmedium an Bedeutung gewinnen, welches jetzt bereits bei den Sprachassistenten eingesetzt wird.

Der Speicher kommt dann ins Spiel, wenn es darum geht, die für die Zahlung nötigen Kartendaten im Smartphone sicher abzuspeichern. Hier spricht von Secure Element (SE), d.h. Daten werden speziell geschützt an einem separaten sicheren Ort gespeichert. Man unterscheidet zwischen Hardware SE (HW-SE) und Software SE (SW-SE). Bei der HW-SE hat sich die Embedded SE durchgesetzt. Bei der SW-SE bracht HCE (Host Card Emulation) den Durchbruch, welche erlaubt eine Karte in Software zu emulieren. Mit HCE liegt die Zahlungsapplikation auf dem Betriebssystem des Mobiltelefons (anstatt auf dem physischen Secure Element) und interagiert direkt mit einem sicheren Cloud-System und dem NFC-Controller. Somit benötigt der Kartenausgeber keine SIM oder andere Secure Elemente für kontaktlose NFC-Transaktionen. Da Software jedoch generell unsicher ist, stellt sich hier jedoch erneut das Problem der Sicherheit der Zahlung. Hier heisst die Lösung Tokenizierung.

Bei der Tokenisierung wird die Kartennummer auch PAN (Primary Account Number) genannt, durch eine andere Nummer – den sogenannten Token – ersetzt und dadurch sicher verschlüsselt. Es gibt statische oder als dynamische Token. Statische Token kommen in sicheren HW-SE zum Einsatz und verändern sich nicht, während dynamische Token bei HCE mit einer SW-SE verwendet werden. D.h. es werden mehrere Token ausgegeben, welche verfallen, wenn Sie für eine Zahlung eingesetzt wurden, oder wenn ihre Lebensdauer abläuft.

Ein weiterer zentraler Punkt, im Zusammenhang mit diesem Thema, ist die sichere und kundenfreunldiche Authentisierung der Kunden. Existierende Lösungen wie bspw. Passwörter, Smartcards mit Kartenlesern oder auch via SMS verschickte Codes werden den heutigen Anwendungszwecken nicht mehr gerecht. Die Zukunft gehört hier biometrisch gesicherten Verfahren. Es kommen hier bspw. biometrische Merkmale wie TouchID, FaceID, Iris-Erkennung, Handflächenerkennung („Palm“) und Stimmerkennung in Frage. Mit Blick auf Smartphones und Sprachassistenten sind hier TouchID, FaceID und Spracherkennung bisher dominant. Letztendlich wird aber wohl die kundenfreundlichste Methode gewinnen.

Die Zukunft hält ebenfalls einiges für uns bereit. So zeigen Beispiele wie Amazon Go und Uber, dass Zahlungsvorgänge zukünftig vermehrt in den Hintergrund rücken und kein bewusster Vorgang des Zahlers mehr sein werden (Seamless Checkout). Sprachschnittstellen in Händler-Apps, in den gängigen Chat-Apps, wie auch in modernen Home-Assistenten, wie Amazon’s Alexa oder Google’s Home werden laufend leistungsfähiger und können zukünftig dazu führen das Zahlungen über Sprachschnittstellen abgewickelt werden (Conversational Interfaces). Aber auch Behavioral Authentication, welche die Identifizierung aufgrund eines Verhalten-Nutzerprofils (bspw. Swipen, Tippen) erlaubt, oder Innovationen wie Connected Cars und Augmented Reality (AR) werden einen Einfluss auf die Zahlungsvorgänge nehmen.

Mobile Technologien haben den herkömmlichen eCommerce auf ein völlig neues Level gebracht. So genügt es nicht sein existierendes Angebot lediglich auf einem mobilen Endgerät verfügbar zu machen, sondern es muss auch auf die speziellen Nutzungsbedürfnisse und Treiber der Verwender eingegangen werden, welche völlig neue Vor- und Nachteile eröffnen.

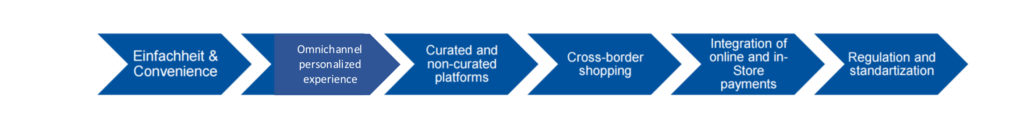

Wirth spricht von sechs Main Driving Forces welche die Marktveränderung treiben.

Einfachheit und Convenience sind das A & O. Der Service muss jederzeit, schnell und unkompliziert auf dem jeweiligen Device verfügbar sein. Ebenfalls ist es wichtig, dass der User eine einheitliche Experience über alle Kanäle und Touchpoints hat (Omnichannel personalized experience).

Ebenfalls zählen regulierte oder offene Markt-Plattformen wie iTunes, ebay und UBER zu den Treibern, als auch Cross Border Shopping und die Integration von online und in-Store Zahlungsmethoden wie Apple Pay, Opentabs oder PayPal. Jedoch lenken auch Regulation and Standartisierung die Marktkräfte und fördert so den Wettbewerb oder schränkt gewisse Geschäftstaktiken ein (bspw. Regulierung von UBER).

Bei der Wahl der richtigen Strategie für ein Unternehmen, gilt es zunächst die M-Commerce Maturity des Unternehmens sowohl auf Unternehmens-, Kunden- und Angebotsebene zu berücksichtigen. Es werden 3 Strategien unterschieden:

1. Mobile eCommerce (Beispiel: SBB App)

Bestehender Online Verkaufskanal wird auf Mobile erweitert.

2. Mobile as In-Store extension (Beispiel: Migros App – Kunde Online im Shop)

Das Mobile wird als zusätzliche Verkaufs- und Informationspräsenz im stationären Handel eingesetzt.

3. Mobile as physical POS extension (Beispiel: Starbucks – Kunde Online vor Shop)

Das Mobile wird als Verbindunsgmedium zwischen der Offline Welt und dem Online Kanal verwendet

• Wearable/IOT payment

• iBeacon – Revolution für den stationären Handel?

• Chat Bots – Conversational Commerce (z.B. Bestellungen per Sprachkommando)

• Messenger Based Commerce (zB WeChat)

Die Themen M-Commerce und M-Payment sind aktueller denn je, denn mit der steigenden Anzahl von Smartphone Benutzern steigt auch deren Relevanz. Und Relevanz ist die Voraussetzung um im mobilen Kontext erfolgreich zu sein. Ein sich stetig neu erfindendes Umfeld erfordert jedoch adaptiven Wandel der Beteiligten und somit die Auseinandersetzung mit den Bedürfnissen und dem Nutzungsverhalten der User.

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.