Die digitale Zukunft im Wealth Management

Mai 22, 2019

Das Wealth Management in der Schweiz ist aktuell mit grossen Herausforderungen konfrontiert. Der Wettbewerb hat sich durch die Aufhebung des Schweizer Bankgeheimnisses und der seit 2008 aufgrund der Finanzkriese anhaltenden negativen Presse zunehmend verschärft. Im Umfeld von steigenden Kosten bei gleichzeitig sinkenden Erträgen stehen die etablierten Wealth Manager vor der Herausforderung der Digitalisierung und müssen mit dem Eintritt immer neuer Startup umgehen. Wie dies gelingen kann, zeigt Luc Schuurmans u.a. anhand des Wealth Management Geschäftsmodells der Bank Linth.

Ein zentraler Erfolgsfaktor um die Herausforderungen der Digitalisierung im Wealth Management erfolgreich zu meistern bildet wie in anderen Branchen die Personalisierung des Angebots. Die personalisierten Angebote müssen dabei die Hauptbedürfnisse der Kundinnen und Kunden im Finanzumfeld abdecken. Denn nur für diese sind die Kunden auch bereit etwas zu zahlen. Es stellt sich die Frage, welche Dienstleistungen im Banking für den Kunden überhaupt wertvoll ist. Die Antwort zeigt die nachfolgende Grafik eindrücklich.

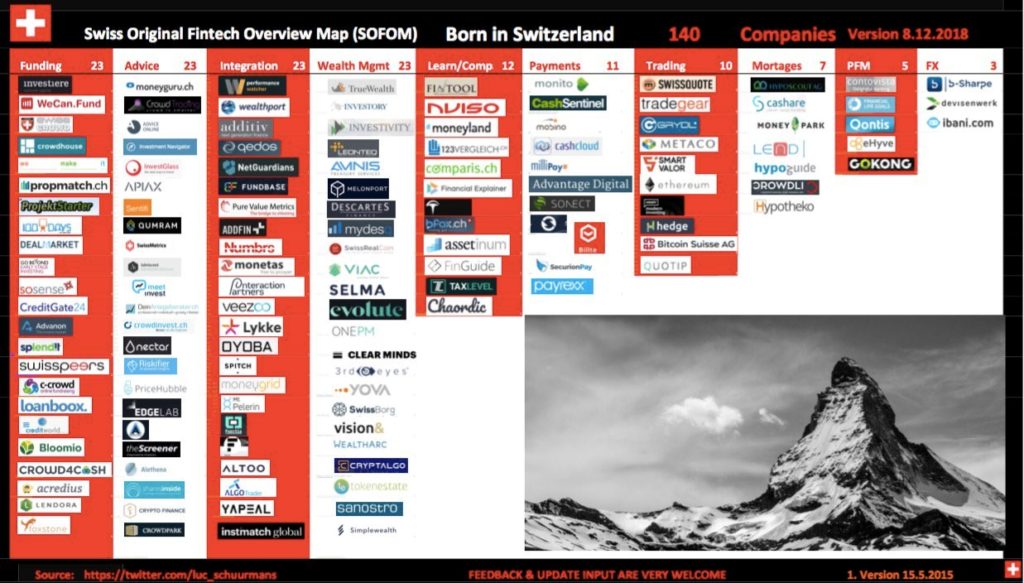

Basierend auf der obigen Grafik könnte man erwarten, dass die meisten Schweizer FinTechs im Bereich der Finanzplanung tätigt sind. Dies ist aber nicht der Fall. Gemäss Swiss Original Fintech Overview Map sind viele FinTechs heute im Zahlungsverkehr tätig.

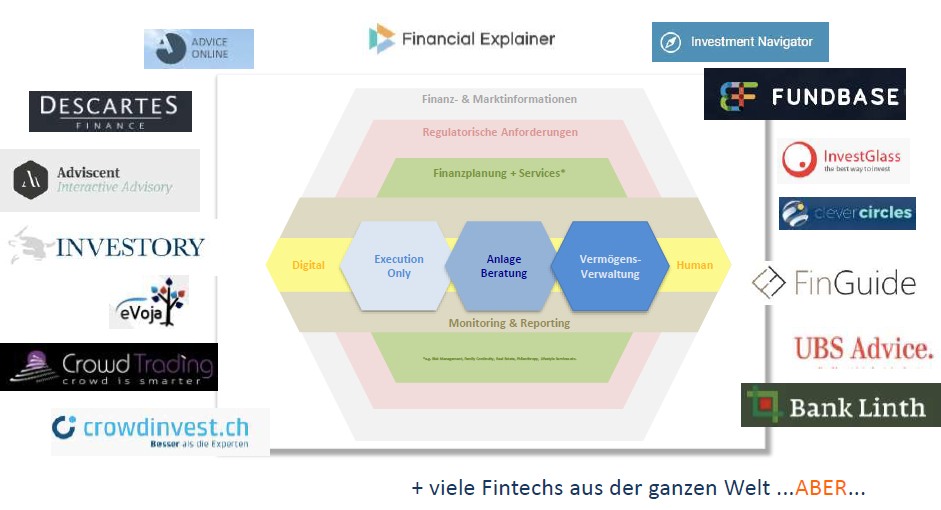

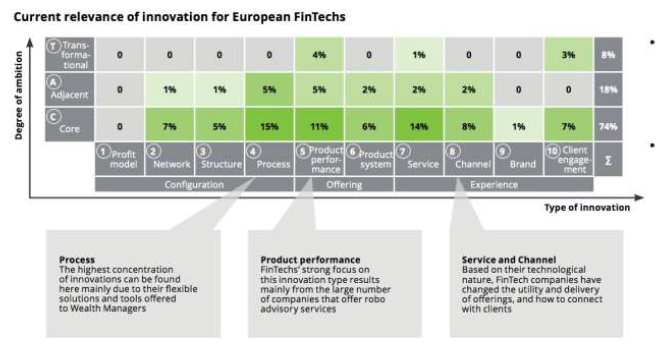

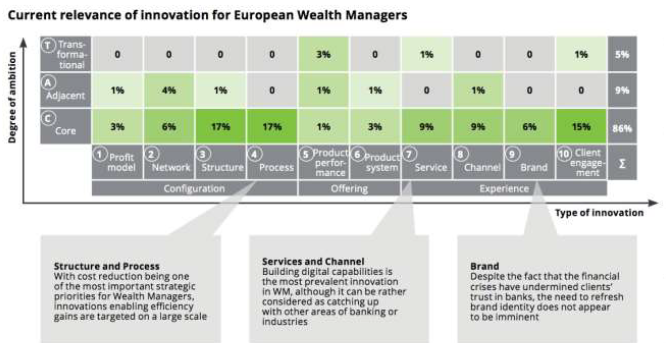

Etablierte Wealth Manager konnten die gewinnbringenden Geschäftsmodelle bis jetzt mehrheitlich erfolgreich verteidigen. Die Frage ist aber wie lange noch. Denn selbstverständlich gibt es auch einige Schweizer FinTechs, welche im Wealth Management tätigt sind. Bis jetzt ist es noch keinem FinTech gelungen, sämtliche Bereiche des Wealth Management abzudecken. Vielmehr haben sie sich eher auf gewisse Bereiche spezialisiert und bieten dabei mehrheitlich rein digitale Lösungen an.

Ob die heutigen FinTech Lösungen die Bedürfnisse ihrer Kundinnen und Kunden wirklich abdecken und somit eine ernstzunehmende Gefahr für die etablierten Wealth Manager darstellen, ist zurzeit noch umstritten. Bisherige Erfahrungen zeigen, dass viele Kundinnen und Kunden weiterhin einen Austausch mit einem Menschen wünschen. Insbesondere in den komplexeren Bereichen Planen, Anlegen und Finanzieren ist dieses Bedürfnis besonders hoch. Zusätzlich ist ein Trend feststellbar, dass FinTechs ihre Lösungen an etablierte Wealth Manager verkaufen oder mit diesen kooperieren. Einige FinTechs verfolgen sogar ausschliesslich den Weg der Kooperation mit etablierten Playern. Dazu gehören beispielsweise die sog. RegTechs (Regulatory Technology).

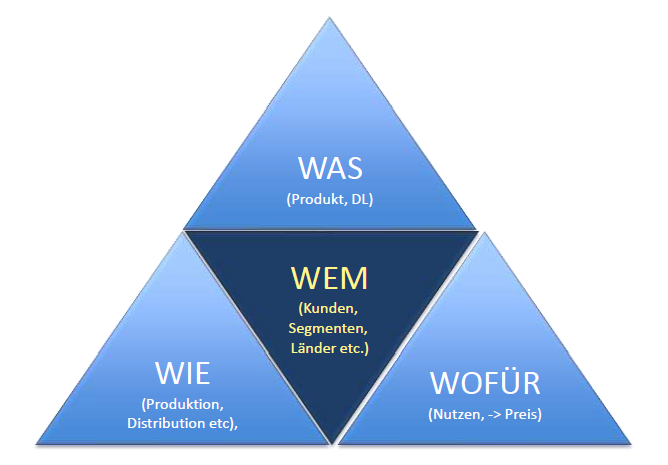

Um langfristig erfolgreich am Markt bestehen zu können, müssen etablierte Wealth Manager entscheiden, welches Geschäftsmodell sie langfristig selber betreiben wollen und wo sie Aufgaben auslagern möchten. Zur Herbeiführung dieses Entscheides können die 4Ws aus dem Geschäftsmodell-Framework herangezogen werden.

Nebst den 4W Fragen gibt es übergeordnet eine zentrale Frage zu beantworten: Welches Problem wird mit dem offerierten Angebot eines Dritten wie z.B. einem FinTech gelöst? Diese Fragen sind nicht nur zur Beurteilung des eigenen Geschäftsmodells sinnvoll, sondern können auch bei der Bewertung von FinTechs weiterhelfen. Den für den Entscheid ob eine Beteiligung an einem FinTech sinnvoll ist oder nicht, sind die 4W’s zentral. Eine Beteiligung an einem FinTech ist nur dann nachhaltig und sinnvoll, wenn das FinTech auch Anknüpfungspunkte bzw. Lösungen zum eigenen Geschäftsmodell bietet. Können alle Fragen positiv beantwortet werden, liegt eine gute Grundlage für ein erfolgreiches Geschäftsmodell zwischen FinTech und etabliertem Wealth Manager vor. Bei der Bank Linth wird in diesem Fall zuerst ein Pilot gestartet in welchem das Revenue-Modell getestet wird. Fällt dieses positiv aus, startet die Vermarktung und der Rollout der Kooperation.

Etablierte Wealth Manager wird es folglich auch weiterhin brauchen. Da diese über die notwendige Kundenbasis und das Know-how in den wesentlichen Bereichen des Wealth Management verfügen. Und eine Kooperation mit einem FinTech macht nur Sinn, wenn die Zusammenarbeit einen Mehrwert zum bestehenden Geschäftsmodell bietet.

Mit seiner Portfoliotheorie aus dem Jahr 1952 prägt Harry M. Markowitz noch heute das Wealth Management. Denn eine seiner wichtigsten Aussage ist weiterhin brandaktuell:

«Einer unsicheren Zukunft begegnet man am besten mit einem diversifizierten Portfolio verschiedener Geldanlagen. Das Risiko-/Ertrags-Verhältnis ist jeder Investition in nur eine einzelne Anlage überlegen.»

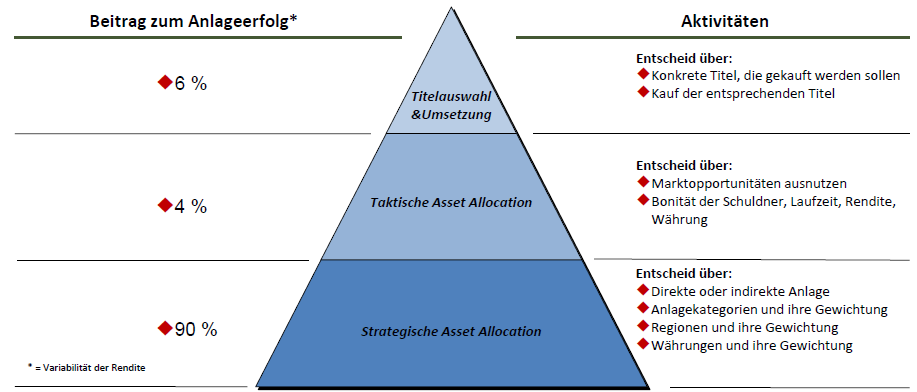

Wenig überraschend ist folglich die Tatsache, dass die strategische Asset Allocation die grösste Relevanz für den langfristigen Portfolioerfolg hat. Titelauswahl und Umsetzung sowie taktische Asset Allocation bilden nur noch eine untergeordnete Rolle.

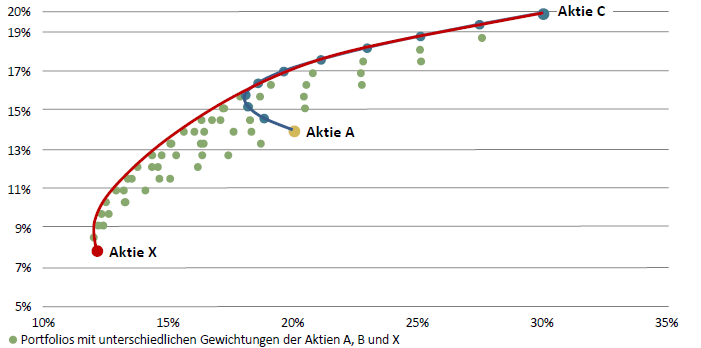

Weshalb das so ist zeigt Harry M. Markowitz in seiner Portfolio-Theorie durch die Darstellung der Effizienzkurve. Werden in einem Portfolio beispielsweise drei Aktien (A, B und X) unterschiedlich gewichtet, kann entweder das Risiko minimiert oder die Rendite maximiert werden. Je nach gewählter Strategie entsteht dabei ein «effizientes» Portfolio, welches in der nachfolgenden Grafik auf der roten Linie liegt.

Die rote Linie wird auch Effizienzlinie genannt und bildet mittels eines rationalen, komplexen mathematischen Prozesses, welche die Kennzahlen Rendite, Volatilität und Korrelation berücksichtig die Anzahl effizienter Portfolios ab. Persönliche Präferenzen oder Abneigungen gegenüber einzelnen Aktien oder Anlageklassen führen entsprechend in der Regel zu einer Verschlechterung des Ergebnisses. Denn nur durch eine optimale Abstimmung der Korrelation zwischen den verschiedenen Anlageklassen kann die Rendite bei gleichzeitiger Minimierung des Risikos maximiert werden. Gleichzeitig gilt, dass ein Portfolio nur mittels laufender Optimierung auf der Effizienzkurve gehalten werden kann.

Zusammenfassend untermauern folgende wesentliche Erkenntnisse aus der Praxis den Wert der Portfolio-Theorie:

Dass das Banking und insbesondere auch das Wealth Management vor grossen Herausforderungen steht lässt sich nicht wegdiskutieren. Die Aussage

«Banks must innovate – or die»

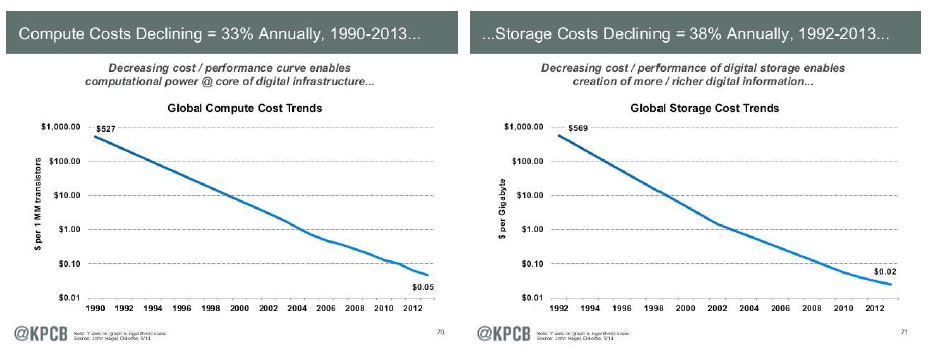

ist damit aktueller denn je. Denn der Disruptionsprozess im Banking ist in vollem Gange. Dabei sind drei wesentliche Treiber im Hinblick auf die Digitalisierung feststellbar.

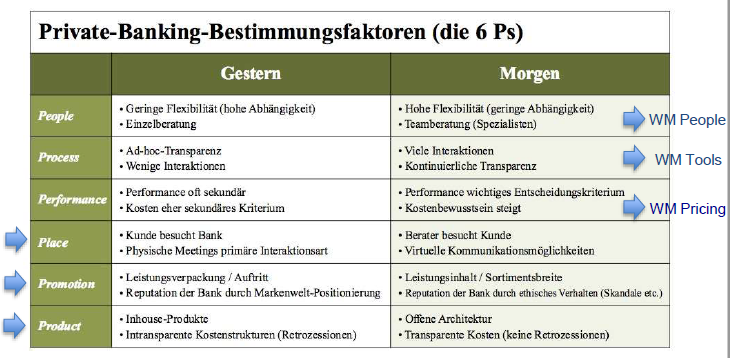

Trotz Digitalisierung ändert sich das Kerngeschäft im Wealth Management nicht. Was sich aber ändert, ist die Art und Weise wie die Dienstleistungen angeboten werden. Die Erwartungen der Kundinnen und Kunden sind in den letzten Jahren stark angestiegen. Wealth Manager stehen vor der Frage, wie die „klassischen sechs P‘s“ im digitalen Umfeld anzuwenden sind.

Wo die Reise diesbezüglich hingeht, zeigen Luc Schuurmans und Dr. Gabriel Brenna im Artikel «Private Banking gestern und morgen» im Das Geld-Magazin vom 1/2015:

Zentraler Erfolgsfaktor für Wealth Manager wird die Antwort auf die Frage sein: «Was ist die Antwort meines Produkts auf die 6 P’s von Morgen?». Denn die Zeiten in denen man den Kunden im Bereich der Kosten für «dumm» verkaufen konnte sind definitiv vorbei. Solche Strategien werden von den Kunden heute nicht mehr goutiert und wirken sich sofort negativ auf die Profitabilität des Kunden aus. Dies weil der Kunde heute teilweise bereits einen Wissensvorsprung gegenüber dem Kundenberater hat oder grösstenteils auf Augenhohe mit ihm diskutieren kann.

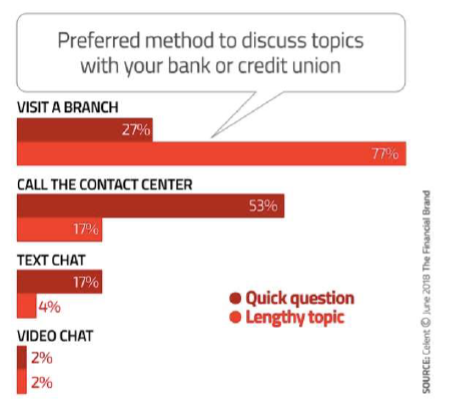

Nebst der Antwort auf die 6 P’s ändert sich auch das Kommunikationsmittel und die Erwartung des Kunden an die Verfügbarkeit des Kundenberaters. Der Trend zum 24/7 Banking hält auch im Wealth Management einzug. Grösstes Potenzial wird gemäss der Channels Studie 2018 von The Financial Brand Chats zugestanden. Wie das Thema Chat erfolgreich umgesetzt werden kann, zeigt z.B. die Chatfunktion des Unternehmens Unblu.

Aus der Studie geht weiter hervor, dass die Kundinnen und Kunden auch heute noch einen grossen Wert auf den persönlichen Kontakt zum Kundenberater legen. Der Mythos, dass digitale Kommunikationskanäle den Kundenberater obsolet machen, kann zumindest vorläufig widerlegt werden.

Der Kundenberater muss sich aber auf einige Veränderungen am Markt (neue Kundenbedürfnisse) einstellen:

Die Bank Linth hat reagiert und führte unter anderem im Jahre 2012 ein ½ Tax Preismodell ein. Im Jahre 2014 wurde zudem das retrofreie Pricing auf den Markt gebracht. Luc Schuurmans erwähnt in einem Interview dazu, dass die Bank Linth Transparenz als Basis für Vertrauen sieht und in Zukunft auf Retrozessionen verzichtet. Ein wichtiger Faktor in der Gegenwart und Zukunft sei Vertrauen und Transparenz. Diese möchten die Bank Linth gegenüber ihren Kunden schaffen.

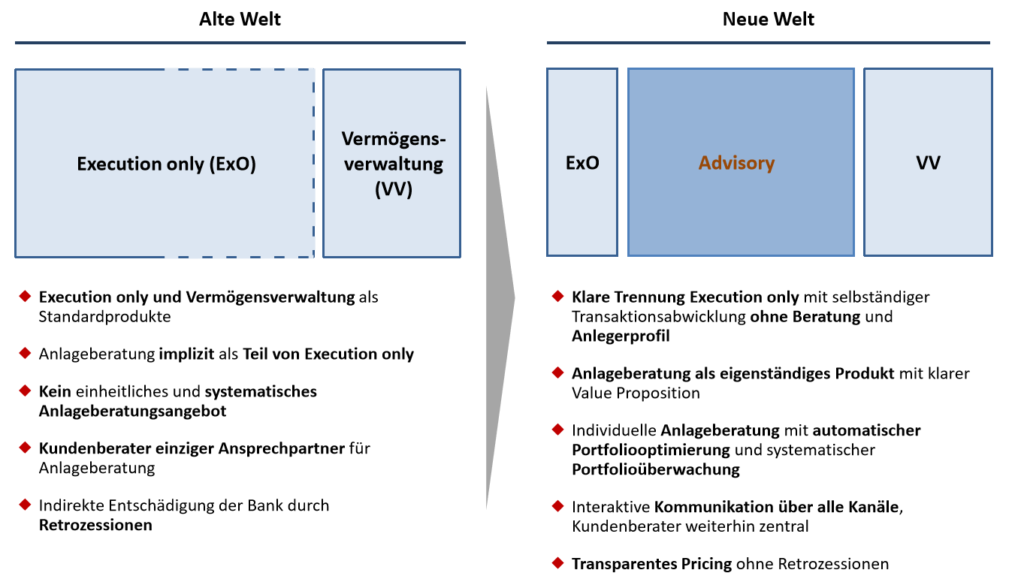

Die neue Welt der Anlageberatung zwingt Finanzdienstleister zu einer klaren Trennung zwischen Execution only mit selbständiger Transaktionsabwicklung ohne Beratung und Anlageberatung als eigenständiges Produkt. Die individuelle Anlageberatung mit automatischer Portfoliooptimierung und systematischer Portfolioüberwachung wird mit einer interaktiven Kommunikation über alle Kanäle unterstützt. Ein weiterhin zentraler Punkt spielen die Kundenberater sowie ein faires, transparentes Pricing.

Die Vorteile einer digitalen Vermögenverwaltung gegenüber einer klassischen Vermögensverwaltung werden von Luc Schuurmans anhand dem neuen Kundenerlebnis «Bank Linth Invest» im Detail erläutert.

Individualisierung: Alle Daten sind im «System» gespeichert. Alles ist einstellbar und vor allem personalisierbar.

Visualisierung ist ein grosser Mehrwert. Mit einem digitalen Wealth Management können dem Kunden ad-hoc anhand von Grafiken/Charts bspw. die Risikofähigkeit und die Risikobereitschaft erläutert werden.

Systematisierung: Automatische und systemunterstütze Chancen- und Risikoüberwachung => Sorglospaket.

Digitalisierung bietet eine interaktive Kommunikation mit Alerts via Mobile/E-Mail, die Möglichkeit von einem hybriden Modell und vollständige Transparenz bei Umschichtungen.

Ein Erfolgsfaktor im Wealth Management Offering ist auch die Anwendung des Modells Opt-In resp. Opt-Out.

«Opt-in», auf Deutsch «sich für etwas entscheiden» zielt auf die bewusste und aktive Erlaubnis des Kunden ab.

«Opt-Out», auf Deutsch «sich explizit gegen etwas zu entscheiden» zielt darauf ab, dass sich der Kunde bewusste und aktive gegen etwas entscheiden muss.

Erfolgreich ist, wer diese Modelle überlegt einsetzt. Opt-Out beispielsweise zielt auf die Trägheit der Kunden ab. Die Kunden sind meist nicht entscheidungsfreudig – durch diese Methode müssen sich die Kunden nicht entscheiden. Die Ertragsbasis ist meistens höher, da der Kunde schon «drin» ist.

«Kundenbeziehung = Existenzberechtigung» (Luc Schuurmans)

Ohne Kunden fehlen die Erträge im neuen Angebot. Wichtig ist daher, die Kundenbeziehung stetig zu pflegen. Diese Pflege können Maschinenen auch im digitalen Zeitalter nicht übernehmen – die Kundenberater spielen nach wie vor eine wichtige Rolle. Dabei zählen Transparenz und Vertrauen zu den essentiellen Werten in der Kundenbeziehung.

Im Modul Wealth Management Tools erläutert Luc Schuurmans einige aktuelle Anwendungsbeispiele. Beispielsweise Crowders. Mit dem Social Trading/Gamification Ansatz schafft Crowders interessante Anreize für die Kunden. Speziell zu erwähnen ist die Herangehensweise beim Anlegerprofil. Crowders verfolgen nicht den klassischen Ansatz. Kunden können sich mit Spielfiguren identifizieren wie Robin Hood oder Julius Caesar). Den Gamification Ansatz bilden sie mit «Schlage die Profis» ab.

Weiter gibt es auch Tools mit Gesichtserkennung im Kundengespräch. Wie häufig wäre der Kundenberater froh, wenn er die Lage/Situation des Kunden gegenüber kennen würden. Das Gesichtserkennungs-Tool soll dem Kundenberater eine Unterstützung bieten, da es die Situationslage des Gegenüber erkennt.

«Je digitaler die Lösung desto emotionaler muss sie sein» (Luc Schuurmans)

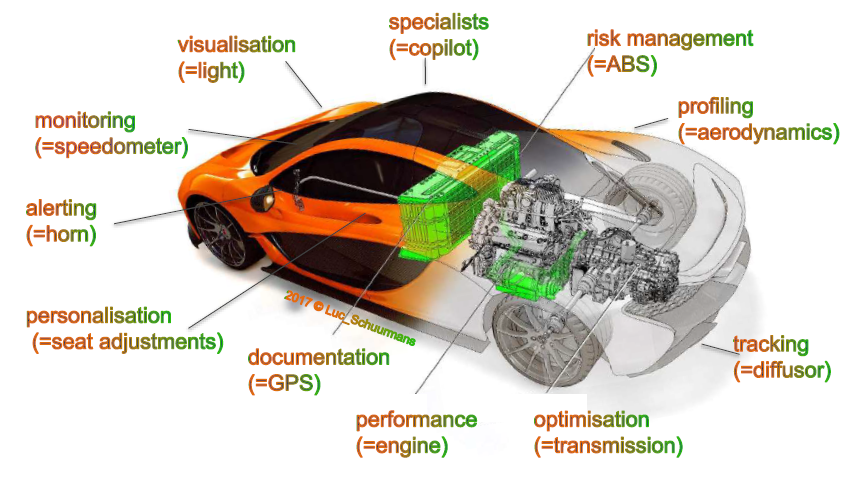

Anhand des Sportwagens werden die wichtigsten Funktionalitäten im Advisory zusammengefasst. Die «Reise» beginnt mit dem zentralsten Erfolgsfaktor: der Personalisierung. Dank dem Fortschritt in der Digitalisierung kann dieser Erfolgsfaktor über alle Bereiche hinweg verstärkt werden. Nach Prioritäten verläuft sie von “personalisation” gegen den Uhrzeiger.

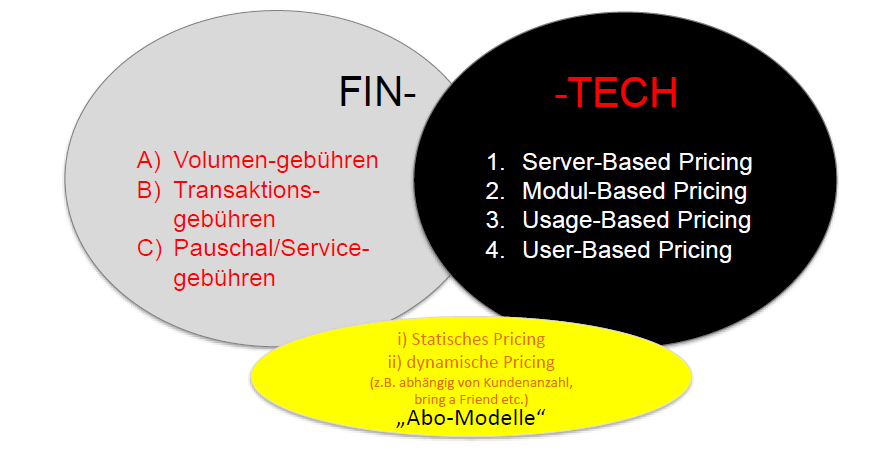

Es gibt viele Preismodelle. Die meisten Finanzunternehmen konzentrieren sich bei ihren heutigen Preismodellen meistens auf Volumen-/Transaktionsgebühren sowie auf Pauschal-/Servicegebühren. Klassische IT Unternehmen dagegen sind meistens User-Based oder Usage-Based am Markt präsent. Im Banking und insbesondere für FinTechs besteht Potenzial für die Zukunft zum Einführen dynamischer Pricing Modelle, welche beide Welten kombinieren.

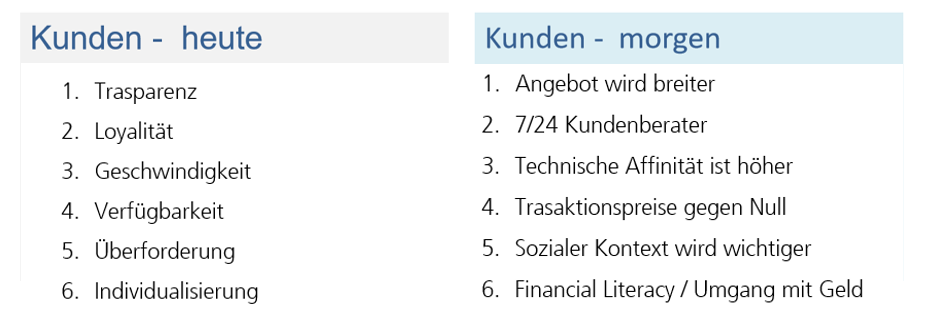

Nicht nur auf die Unternehmen und deren Produkte hat die Digitalisierung einen Einfluss. Auch die Kundenbedürfnisse ändern sich. Was hat die Digitalisierung für Auswirkungen auf unsere Kunden bzw. deren Erwartungen an die Bank von morgen? Die nachfolgende Gegenüberstellung gibt Antwort darauf, wo die Reise hingehen wird.

Ein Unternehmen muss diese Veränderung im Auge behalten um langfristig am Markt bestehen zu können. Weiter gibt es aber auch im Unternehmen einige Veränderungen – bspw. im Berufsbild Portfolio Manager, Investment Advisor oder auch Kundenberater. Die Klasse des CAS Digital Finance hat im Unterricht darüber berichtet.

Mit dem folgenden Zitat schliessen wir unseren Beitrag zum Thema Digital Wealth Management ab.

«M3 = Mensch * Maschine * Methode» (Luc Schuurmans)

Ein optimales Zusammenspiel dieser drei Elemente ist die Schlüsseldisziplin zum Erfolg in der Zukunft des Wealth Managements.

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.