Crowdlending in der Schweiz

Juni 5, 2018

Aus dem Unterricht des CAS Digital Finance mit Andy Siemers und Alwin Meyer berichtet Caroll Eggenschwiler:

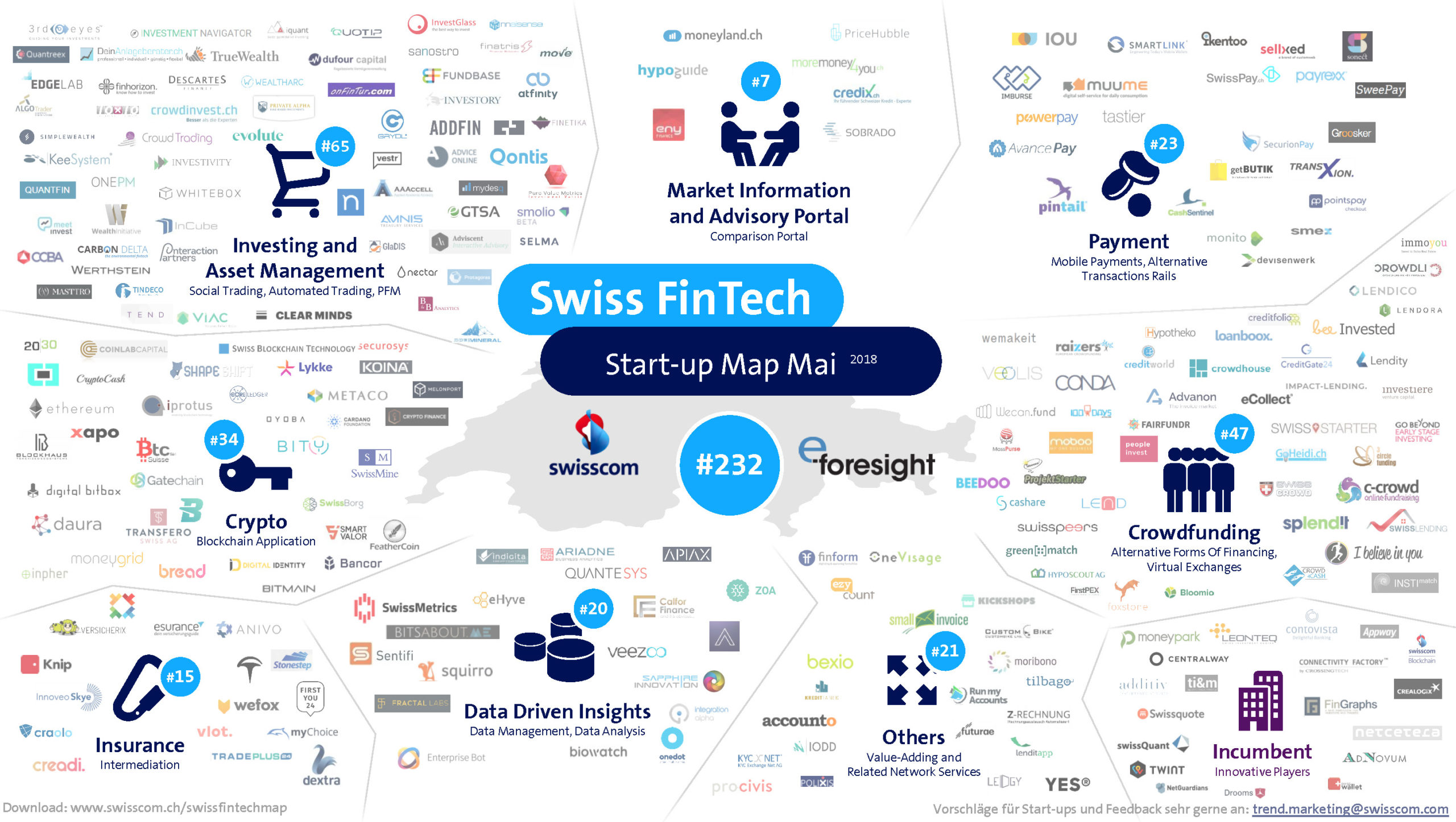

Die Swiss FinTech Map zeigt im Mai 2018 rund 232 Fintechs im Schweizer Markt auf, wovon 47 aus dem Bereich Crowdfunding stammen. Nach „Investing and Asset Management“ stellt das Crowdfunding die zweitgrösste Kategorie. Grund genug, das Thema zu belichten, die Chancen und Risiken von Crowdlending im Schweizer Markt aufzuführen und Strategien für Universalbanken zu zeigen.

Gemäss Gablers Wirtschaftslexikon ist Crowdfounding “eine Form der Finanzierung (“funding”) durch eine Menge (“crowd”) von Internetnutzern. Zur Spende oder Beteiligung wird über persönliche Homepages, professionelle Websites und spezielle Plattformen aufgerufen.“

Crowdfunding wird als Teilkategorie des Crowdsourcings in vier Bereiche unterteilt:

Crowdlending wird in P2P (Peer-to-Peer) und P2B (Peer-to-Business) unterteilt. Beide Arten von Crowdlending bringen Investoren und Anleger zusammen. Beim P2P-Lending werden Kredite für Privatpersonen vergeben, beim P2B-Lending an Firmen. In der Schweizer Fintech-Szene gibt es Unternehmen, die ausschliesslich Firmenkunden (z.B. Swisspeers, Lendico), ausschliesslich Privatkunden (z.B. Lend) oder beide Segmente bedienen (z.B. Creditgate24, Cashare).

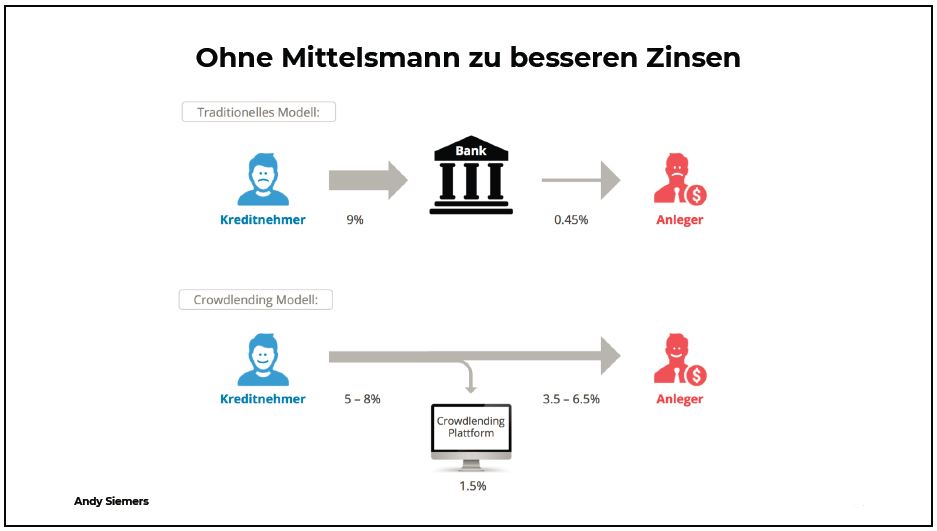

2008 tauchte mit Cashare der erste Crowdlending-Player im Schweizer Markt auf. Dem Pionier folgten erst 2015/2016 weitere Unternehmen (z.B. Creditgate24 und Lend). Diese Plattformen revolutionieren das traditionelle Kredit-Businessmodell. Im traditionellen Modell nimmt die Bank die Vermittlerrolle zwischen Kreditnehmer und Anleger ein. Das Modell wurde vor einigen Jahren noch kaum konkurriert. Beide Parteien haben mit ihren Bedürfnissen eine Abhängigkeit von der Bank, die als Intermediär auftritt. Daraus resultieren hohe Zinsen für den Kreditnehmer und tiefe Zinsen für den Anleger. Aus deren Differenz erarbeitet sich die Bank einen Gewinn.

Crowdlending-Plattfomen machen sich primär den Internet-Boom und die wachsende Transparenz zu Hilfe. Während im traditionellen Modell die Bank zwischen Anleger und Kreditnehmer sitzt, matchen Crowdlending-Modell Plattformen die zwei Parteien. Dies geschieht kostengünstig, online und direkt über die Plattform. Zudem braucht es keine Filialen mehr und der Abschluss kann online getätigt werden. Daraus resultieren für den Kreditnehmer tiefere Zinsen und für den Anleger höhere Ertragszinsen. Die Plattform nimmt als Vermittler einen kleineren Teil der Differenz ein.

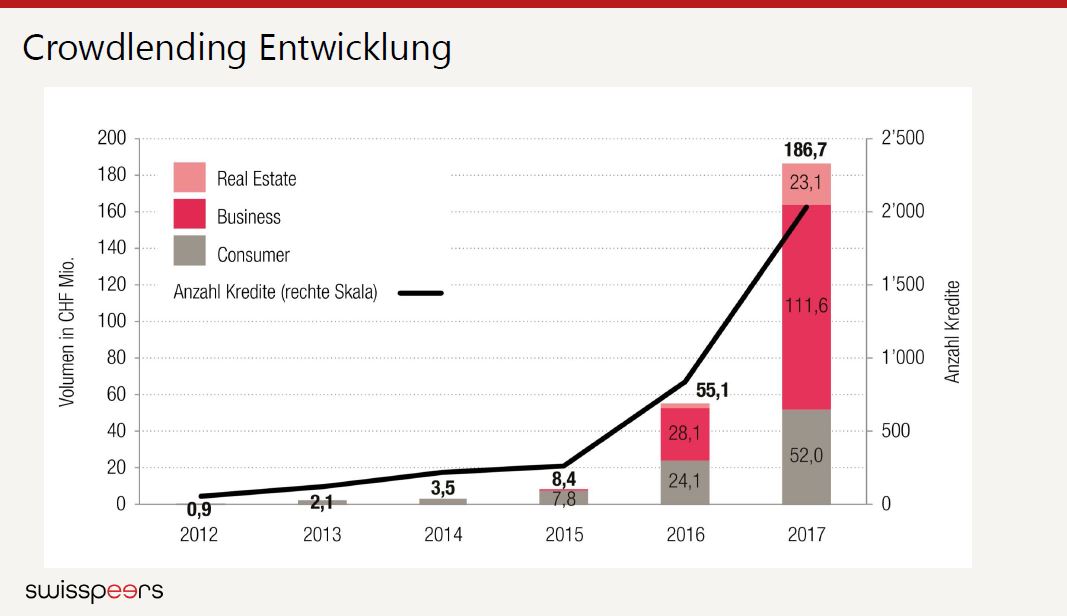

Gemäss Crowdfunding Monitoring 2018 des IFZ Retail Banking hat sich der Markt in der Schweiz gemessen am Volumen in den letzten Jahren rasant entwickelt. Der grösste Anteil trägt 2017 der Business-Bereich (P2B) bei, der in den letzten zwei Jahren eine rasante Entwicklung hinter sich hat. Das Gesamtmarktvolumen stieg von CHF 8.4 Mio. (2015) auf CHF 111.6 Mio. (2017). Auch der Konsumkredit-Bereich (P2P) trägt zu einem stetigen Wachstum des Schweizer Crowdfunding-Markts bei.

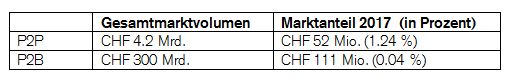

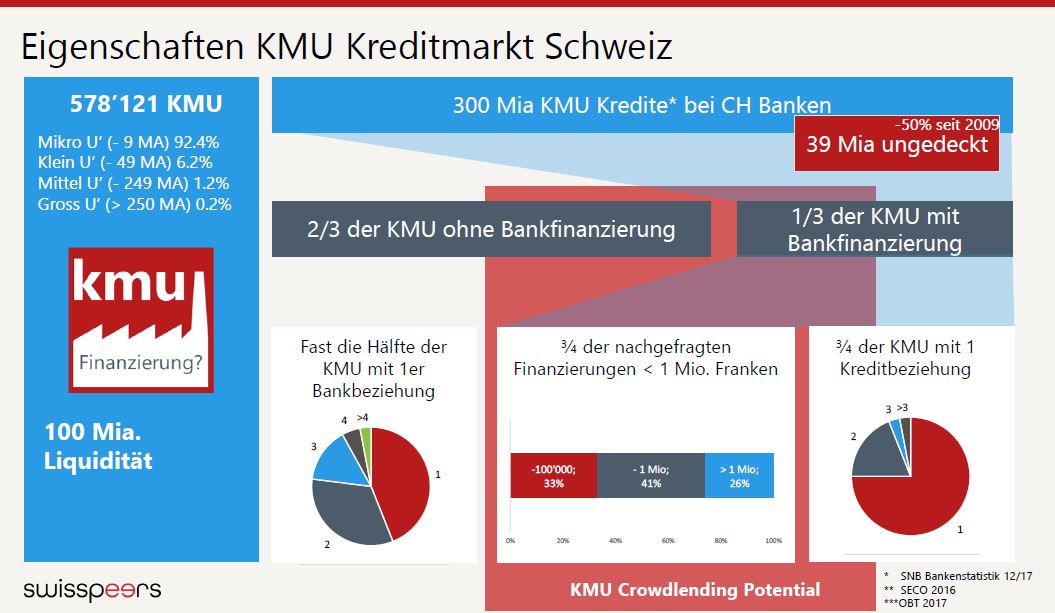

So schön diese Entwicklung scheinen mag – werden die Zahlen jedoch mit dem von Banken ausbezahlten Krediten gegenübergestellt, dann ist der Gesamtmarktanteil der im Rahmen von Crowdlending ausbezahlten Geldern nur relativ klein:

Trotzdem hat der Markt grosses Wachstumspotential. Banken sollten deshalb ein Augenmerk darauf werfen und die neuen Player auf dem Markt ernstnehmen.

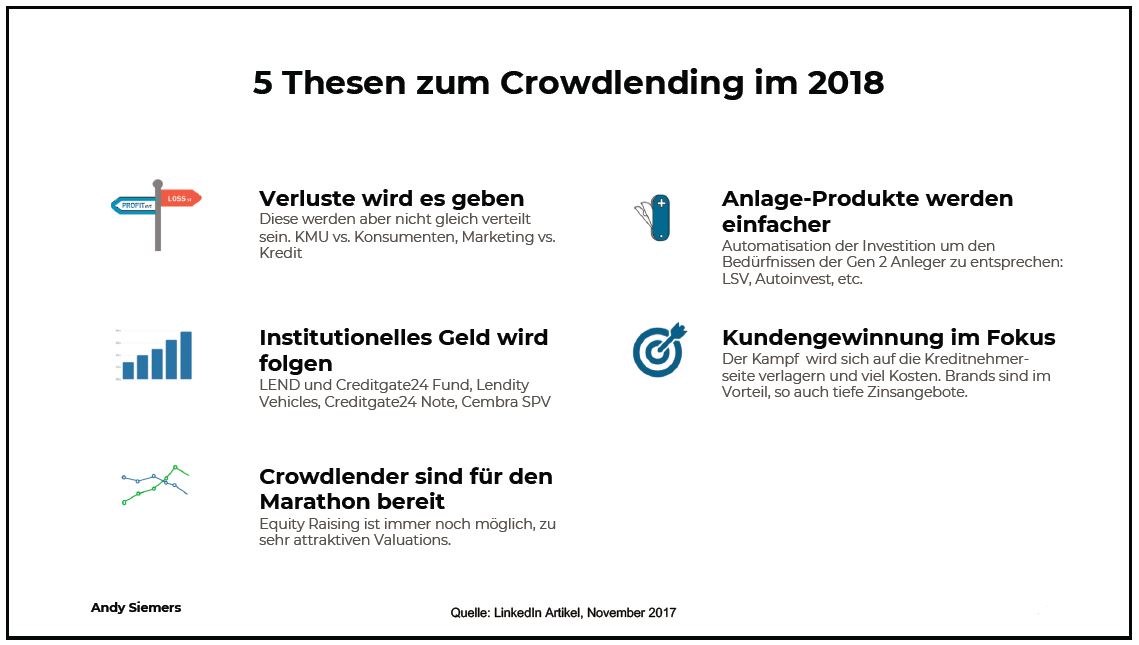

Der Crowdlending-Markt in der Schweiz ist in Bewegung und bietet Universalbanken gleichzeitig Chancen und Risiken. Eine allgemein gültige Handlungsempfehlung gibt es jedoch nicht. Banken müssen die Grundentscheidung “Handeln” oder “Ignorieren” treffen. Wird gehandelt, ergeben sich daraus die Optionen “Kaufen”, “Aufbau” oder “Zusammenarbeit” mit einer Crowdlending-Plattform. Welche der vier Strategien die richtige ist, zeigt sich wohl erst in den nächsten Jahren…

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.