CAS Blockchain Economy – Blockchain Ecosystems & Payment Models

März 27, 2019

Der heutige Unterrichtstag am Samstag, 09.03.2019 im CAS Blockchain Economy im Rahmen des Moduls «Engineering a Decentralized Ecosystem that Scales» begann mit dem Vortrag «Regional Hotspots, the Global Blockchain Ecosystem and the Swiss Context». Kernthemen des Vortrags von Herrn Dobrauz-Saldapenna waren die Innovation, Disruption, Regulation, ICO’s, Möglichkeiten und Herausforderungen der neuen Technologie.

The appropriate response to new technology is not to angrily retreat into the corner hissing and gnashing your teeth. It’s to ask: Okay, how should we use this?

Burning Man

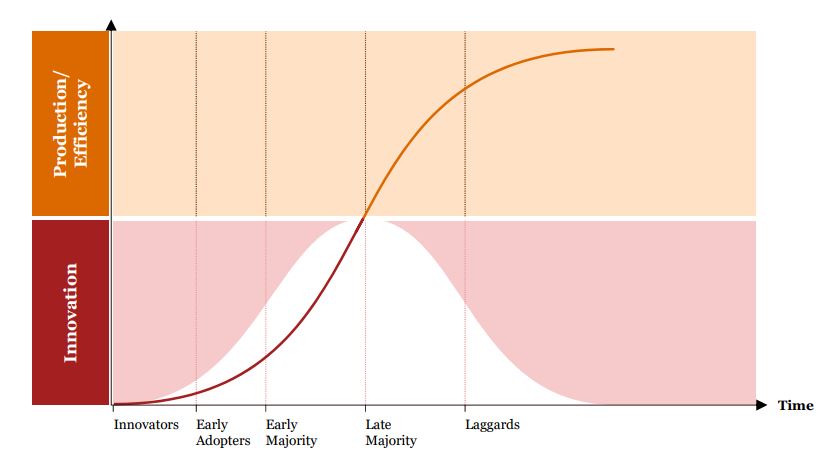

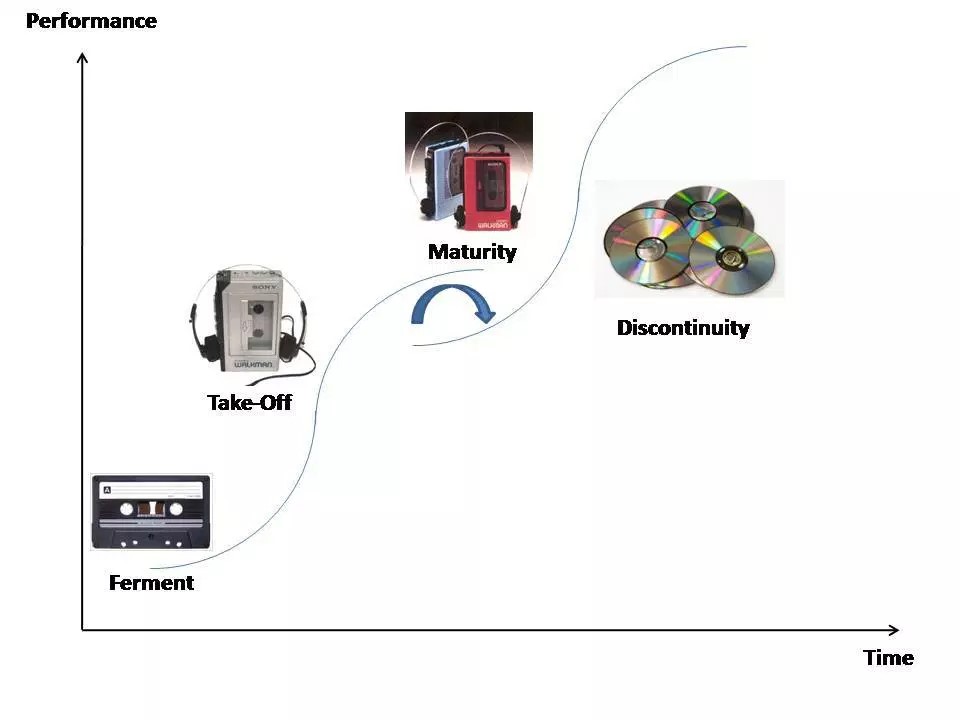

Der Lebenszyklus eines Produktes lässt sich anhand des Verlaufs einer Bell Kurve oder einer S-Kurve darstellen. Der Start der Kurve beginnt mit der Innovation langsam und beschleunigt sich mit der steigenden Akzeptanz im Markt. Wie ein Produkt sich in einem Markt etablieren kann wird in die folgenden 5 Abschnitte unterteilt:

Während zu Beginn den Produktionsprozessen und dem Marketing wenig Beachtung geschenkt wird, ändert sich dies über die Zeit. Das Branding eines Produktes rückt mit zunehmendem Reifegrad in den Fokus. Der Markt erreicht eine gewisse Sättigung und beginnt sich zu konsolidieren. Das Produkt wird standardisiert und Innovation erfolgt nur noch inkrementell.

Mit zunehmendem Produktezyklus ergeben sich Möglichkeiten für neue Innovationen, die den bestehenden Markt disruptieren und eine neue S-Kurve beginnen können. Dabei kommen Disruptive Innovationen praktisch immer von ausserhalb des aktuellen Marktes.

https://www.galsinsights.com

Betrachtet man die Geschwindigkeit wie schnell neue Technologien von einem Markt aufgenommen werden, stellt man fest, dass diese Zeit immer kürzer wird. Während es 70 Jahre dauerte bis 50 Millionen Leute über das Telefon verbunden waren, gelang es Facebook innerhalb von 15 Jahren über 2.27 Mrd. Benutzer über seine Plattform zu verbinden. (-> visualcapitalist.com)

Weiterführende Information zum Thema -> appetitefordisruption.tv

Bitcoin ist heute der prominenteste Vertreter unter den existierenden Kryptowährungen. Als Vorgänger können Digicash, Hashcash, B-Money und Liberty Reserve angesehen werden. Während der vorläufigen Hochphase der Kryptowährungen um das Jahr 2017 kamen unzählige weitere Währungen im Rahmen von sogenannten Initial Public Offerings (ICOs) auf den Markt.

Der PwC Global ICO Compass gibt eine Übersicht der aktuellen Lage hinsichtlich der bestehenden Regulierungen in einzelnen Ländern. Der wichtigste Markt für ICOs stellen nach wie vor die USA dar. Auch wenn es auf den ersten Blick in anderen Ländern regulatorisch gesehen ein besseres Umfeld gibt. Innerhalb der Staaten der USA gibt es unterschiedliche Regulierungen, bis hin zu Staaten, die gar keine Regulierungen besitzen.

Für das regulatorische Umfeld in der Schweiz verweise ich auf den Blog-Artikel von Michael Russo.

Die uneinheitlichen Vorschriften im Zusammenhang mit ICOs in den einzelnen Länder stellen die Akteure vor Probleme. Es stellen sich Fragen nach der rechtlichen Zuständigkeit und welche Gesetze zur Anwendung kommen. Müssen die Gesetze beachtet werden, dort wo sich der Server befindet? Oder am Standort wo die Domain registriert wurde? Oder diejenigen am Sitz der Firma? Im Endeffekt haben Firmen zwei Optionen, die sie verfolgen können, die aber beide mit gewissen Risiken verbunden sind:

Für Investoren in ICOs ergeben sich zudem die folgenden Fragestellungen bei einem Investment in Kryptowährungen:

Ein ICO läuft im Wesentlichen in 5 Schritten ab:

In der Regel kann davon ausgegangen werden, dass der ICO Prozess zw. 8 und 16 Wochen dauert.

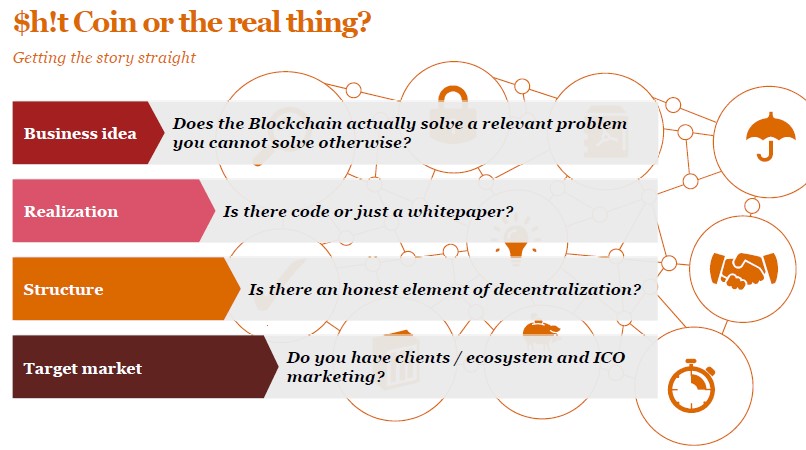

4 Fragen sollte man sich vor einem Investment stellen, um die Werthaltigkeit hinter einer Investmentidee beurteilen zu können:

Hinsichtlich der Regelungen der DSGVO und Blockchains ergeben sich die folgenden zwei Problemstellungen:

Ein Lösungsansatz, um Blockchains DSGVO konform zu machen, könnte darin bestehen, dass persönliche Daten in einer Off-Chain gespeichert würden und lediglich eine Referenz zu diesen Daten zusammen mit einem Hash-Wert und anderen Meta-Daten auf einer öffentlichen Blockchain gespeichert wird.

Der Workaround hat den Vorteil die Blockchain DSGVO konform zu machen. Andererseits reduziert sich die Transparenz der Blockchain und das ganze erhält eine zusätzliche Komplexität. Weitere Vor- und Nachteile können im Artikel von Andries Van Humbeeck entnommen werden.

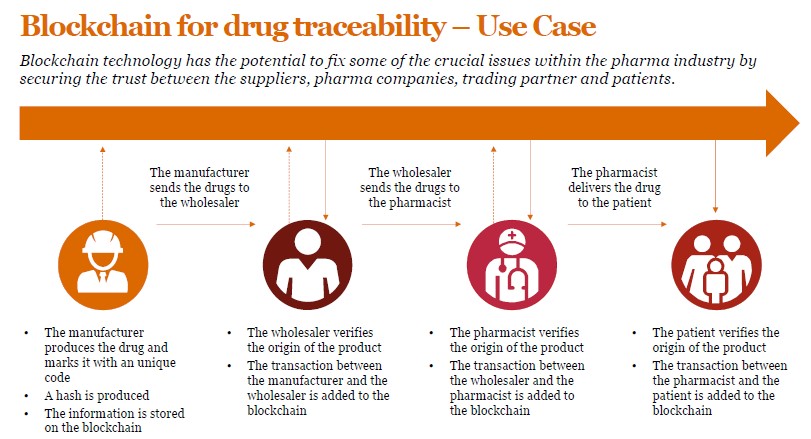

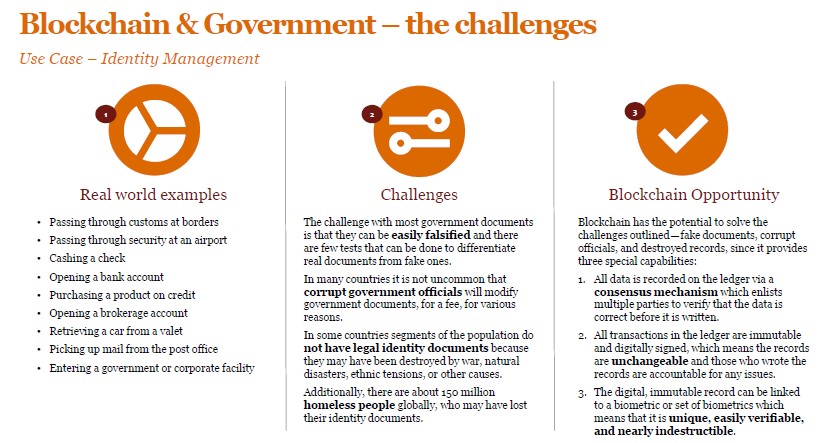

Zum Abschluss des Vortrages wurden zwei Use Cases vorgestellt. Einerseits geht es um das Tracking von Medikamenten in der Pharmaindustrie und im zweiten Fall um das Identitätsmanagement.

Dieser Use Case basiert auf einem Blog-Artikel von Sphinx Solution.

Weitere Informationen zum Thema “Healthcare on the AI Block” sind im Blog-Artikel von Laura Hilber zu finden.

Dieser Use Case basiert auf einem Artikel von Jorden Woods.

Weitere Informationen zum Thema Blockchain und Anwendungsmöglichkeiten von digitalen Identitäten sind im Blog-Artikel von Martin Trepp zu finden.

Am Nachmittag übernahm Dani Fricker von der Crypto Advisory Group zum Thema “Engineering value stream – payment model”.

Der Ausschnitt von einem Interview mit Milton Friedman aus dem Jahre 1999 stellte der Beginn des Vortrages dar. Milton Friedman stellte darin in Aussicht, dass es eine Währung geben wird im Internet, die für Zahlungen genutzt werden kann ohne das die Identität des Senders oder des Empfängers bekannt sein muss. Er erwähnte darin auch welche Vor- und Nachteile diese Art von Währung haben kann.

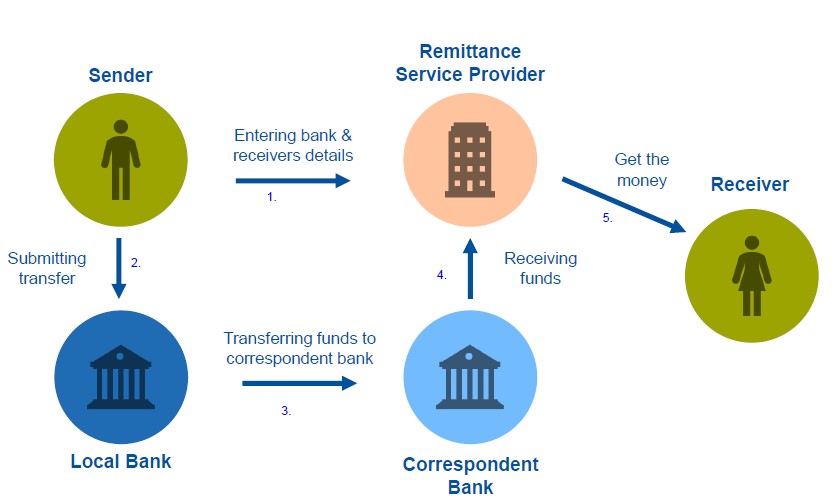

Heute werden Zahlungen über viele Schnittstellen geroutet bis sie schlussendlich beim Empfänger ankommen:

Dieser Prozess ist teuer, ineffizient und es gibt viele Intermediäre – aber er funktioniert!

Allerdings hat seit der Finanzkrise im Jahr 2008 das Vertrauen in das Bankwesen stark gelitten. Die darauffolgende expansive Geldpolitik der Notenbanken erhöht die Wahrscheinlichkeit einer Inflation.

Für die Banken ist der Zahlungsverkehr sehr lukrativ, im Schnitt werden ungefähr 7.12% an Gebühren fällig bei einer Überweisung innerhalb der G20 Staaten. Alleine im Jahr 2017 wurden mit Überweisungen 1.9 Billionen USD umgesetzt, dieser Betrag soll bis ins Jahr 2022 jährlich um 9% auf 2.9 Billionen USD anwachsen.

Dem gegenüber stehen Zahlungen in Cryptowährungen. Im Vergleich zu den herkömmlichen Überweisungen funktionieren diese wie folgt:

Die Vorteile sind:

Im März 2019 lag das tägliche Volumen der in Bitcoin getätigten Transaktion zwischen ca. 220’000 und 360’000. Was auf den ersten Blick nach viel aussieht, relativiert sich im Vergleich mit dem Transaktionsvolumen der Visa Kreditkarte. Dieses betrug gemäss statista.com alleine im Jahr 2016 39.2 Millionen, für das Jahr 2026 wird sogar ein Volumen von 60 Millionen prognostiziert.

Gründe, weshalb das Transaktionsvolumen in Kryptowährungen noch auf einem tiefen Niveau ist, können die folgenden sein:

Banking is necessary, banks are not?

Der Wert eines Stable Coins ist mit einem Vermögenswert verknüpft. So ist beispielsweise Tether an den USD gebunden. Bitfinex, die Firma, die hinter dem zentralen Stable Coin steht, hält für jeden Tether einen USD. Der DAI war der erste dezentrale Stable Coin auf der Ethereum-Blockchain. Das Ziel ist mittels eines autonomen Systems intelligenter Verträge die Volatilität zu beseitigen. Im Gegensatz zum Tether wird der DAI nicht mit USD unterlegt, sondern mit anderen Kryptowährungen. Wie DAI im Detail funktioniert ist hier zu finden.

Sind Stable Coins die Lösung für das Problem der Preisvolatilität?

Am Beispiel von Tether lässt sich dies nicht nachweisen, obwohl das Verhältnis zum USD eigentlich immer 1 betragen müsste, sind im Chart deutliche Abweichungen zu diesem Wert zu sehen.

Als Alternative zu Bitcoin haben wir uns die Möglichkeiten des Bitcoin Lightning Network näher angeschaut. Beim Lightning Network können sich in einem separaten Zahlungskanal zwei Nodes Zahlungen zuschicken. Dazu bedarf es zu Beginn ein initiales Funding. Die Zahlungen der Nodes untereinander werden anschliessend nicht mehr auf der Blockchain gespeichert, was deren Skalierbarkeit verbessert und eine Entlastung des Netzwerks mit sich bringt. Erst beim Schliessen des Kanals durch einen der beiden Teilnehmer wird der finale Saldo beider Partien wieder in der Blockchain gespeichert.

The power of Micropayments

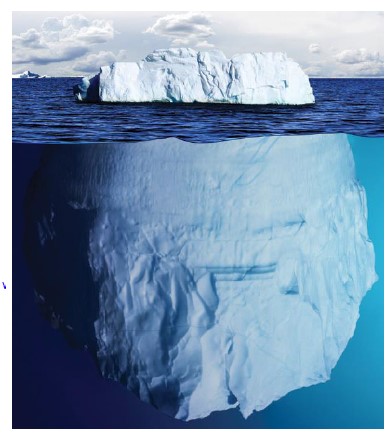

Anhand eines schwimmenden Eisbergs wurde uns das Potenzial von Micropayments aufgezeigt. Der nach aussen hin sichtbare Teil steht für die grossen Transaktionen (bspw. M&A). Auf Höhe des Wasserspiegels finden sich die normalen Day-to-Day Zahlungen. Der im Wasser verborgene Teil steht für das riesige Potential von Micropayments. Micropayments sind Überweisungen in Kleinstbeträgen. Diese werden durch Verwendung von Kryptowährungen erst möglich gemacht. Auf der Webseite yalls.org können Artikel gelesen werden bei Bezahlung eines Kleinstbetrages in Bitcoin. So kostet beispielsweise ein Artikel umgerechnet USD 0.006. Im Vergleich zum Angebot, das beispielsweise der Tages-Anzeiger anbietet für CHF 2.00, ist die psychologische Hemmschwelle zur Bezahlung von Kleinstbeträgen viel geringer. Fairerweise muss man sagen, dass das Angebot des Tages-Anzeigers für sämtliche Artikel und für einen ganzen Tag gilt. Die Frage ist nur, was bin ich eher bereit zu bezahlen, wenn ich nur 2 bis 3 Artikel lesen will?

Ein weiteres Anwendungsgebiet sind Micropayments in Verbindung mit dem Internet of Things (IOT) oder die Möglichkeiten im Tourismus. Anhand eines Mountainbikers wurde aufgezeigt welche Möglichkeiten sich bieten. Angefangen über Social Media Plattformen wie Instagram, die ein Bedürfnis wecken an einen bestimmten Ort zu fahren, das Planen der Reise und sammeln von Informationen bis hin zur Buchung der Reise sowie das Teilen von Erlebnissen zeigen auf wie gross das Potenzial von Micropayments sein kann.

Let’s create a common level-playing field for ALL participants by solving the underlying financial infrastructure challenge, and then let the market decide…

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.