API Economy: Chance oder Gefahr für die Finanzbranche

Dezember 26, 2017

Aus dem Unterricht des CAS Digital Finance mit Mathias Gläser berichtet Michael Gaschen.

API Definition

Wer sich vor einem technischen Referat „fürchtete“ wurde gleich zu Beginn beruhigt. Mathias Gläser machte gleich beim Einstieg klar: „Keine Angst! Das wird KEIN IT-Kurs. Wir betrachten API‘s aus der ökonomischen und strategischen Perspektive! Die Definition von „Application Programming Interface“ mag eine eher technisch anmutende Geschichte sein.“

API ist also eine standardisierte Schnittstelle, welche Dritten (sogenannte Third Party Provider – TPP) ermöglicht, eigene Services darauf aufzusetzen.

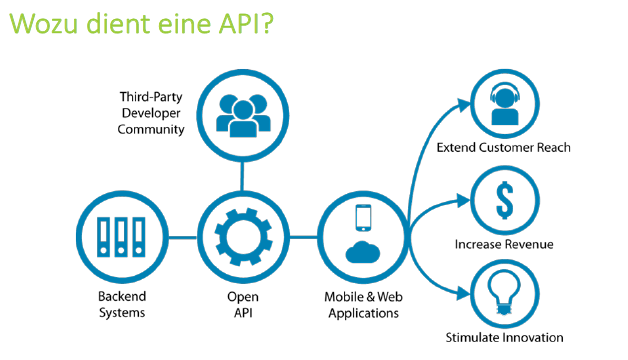

Eine Schnittstelle ist die Möglichkeit, von einem Programm Daten mit einem anderem Programm auszutauschen, dies über standardisierte Rules. Dabei werden Daten in Normen strukturiert. Ein Finanzinstitut wird für Entwickler und TPP’s umso interessanter, je einfacher und standardisierter die API-Schnittstelle ist. Eigene oder Dritt-Parteien programmieren auf dieser Schnittstelle neue Services. Diese Benefits werden den Endkunden über Mobile und Web-GUI zur Verfügung gestellt.

Am Beispiel von Airlines lässt sich der Nutzen für Geschäftskunden gut aufzeigen: Airlines ermöglichen Dritt-Entwicklern durch API‘s auf ihre Backend Daten zuzugreifen und profitieren damit von neuen Services Dritter und von einer grösseren Reichweite über dessen Mobile/Web-GUI’s. Damit lassen sich neue Revenu-Streams erschliessen und die TPP bilden neue Innovationstreiber für die Airlines. Am Beispiel von Kayak, welche alle Schnittstellen auf ihrem Frontend für alle Airlines zusammenführt und darauf selber entwickelt, lässt sich die Power von API Economy gut erleben.

API Nutzen

Nur zwei Fragen, welche die Spannweite und Sprengkraft vor API-Economy fühlbar machen. Das Hauptgeschäft der Finanzbranche ist die Beratung. Die Kundenschnittstelle bildet dabei das wichtigste Gut einer Bank. „Banking ist necessary – Banks are not“. Diese oft zitierte Aussage mag für Banken als Zahlungsabwickler aufgrund neuer Technologien wie Blockchaine schon bald zutreffen. Aber Beratung wird bleiben, wenn auch zunehmend in digitaler Form. Eine Bank muss die Frage „wie und wo bediene ich meine Kunden“ neu beantworten. Lass ich Dritt-Entwickler auf meine Backend Daten zu und profitiere damit von den erwähnten Mehrwerten? Ermöglicht die Bank die Nutzung der Dritt-Services oder wird dieser nur über den eigenen Zugang des Digital Banking geöffnet?

Es sind weniger die strategischen und ökonomischen Herausforderungen in der Finanzbranche als vielmehr die rechtlichen. Im EU-Raum wird mit PSD2 eine standardisierte Schnittstelle herausgegeben, welche von allen Banken mit Übergangsfristen zur Anwendung kommt. Fachlich ist alles spezifiziert und klar. Es stellen sich vor allem rechtliche Fragen – hier mal noch eine einfache: Wann ist wer schuld, wenn zum Beispiel eine Transaktion zweimal ausgeführt wird? Initiativen wie www.openbankproject.com fördern die Marktdurchdringung zusätzlich.

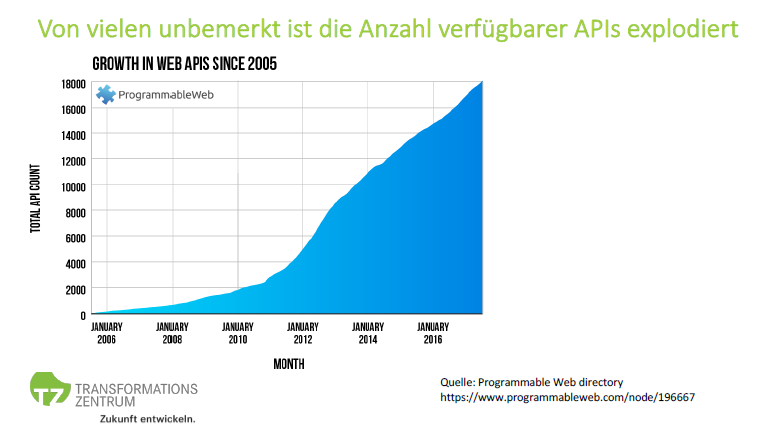

Die Antwort vorweg – NEIN! Die Anzahl verfügbarer API’s explodiert.

API Wachstum

Folgende Treiber haben dies überhaupt ermöglicht:

Innovative Unternehmen wie zum Beispiel Amazon haben bereits im 2011 das Potential von API’s früh erkannt. Oder wem ist bewusst, dass Facebook über Jahre gegenüber der ersten Socialmedia-Plattform „MySpace“ irrelevant blieb, bis zum Moment, wo Facebook mittels API ihr Interface für Dritt-Entwickler geöffnet hat. Ab diesem Moment ist Facebook exponentiell gewachsen und MySpace später eingestellt worden.

…und Daten sind das neue schwarze Gold für die Wirtschaft à API Economy! Technische Entwicklungen und Treiber ermöglichen neue ökonomische Business-Modelle. API sind die neuen Kanäle, um mit Partner und Kunden Geschäfte zu machen. Die API Economy ist die Summe aller digitalen Transaktionen zwischen Business Partner. API ermöglichen und befeuern Multi-Channel Ansätze als zusätzliches Interface, um schneller am Markt zu gehen.

Neue Lösungen im Dreieck von Technik, Omichannel und Kundenschnittstelle entstehen. Zusätzlich kann die Prozessautomation beschleunigt und durchgängige Wertschöpfungsketten mit Partner ermöglicht werden. Mittels neuen Pricing-Modell „API-Nutzung, Premium-Services, Lead-Generation…“ lassen sich neuen Geschäftsmodelle ökonomisch rechtfertigen.

Die API-Economy lässt sich nicht „mehr“ aufhalten. Es stellt sich somit für die Finanzbranche nicht die Frage „ob“ öffnen sondern nur wie?

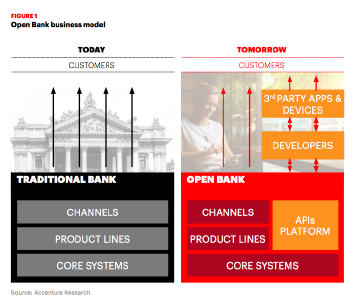

Open Banking Business model

Wie öffnet ein Finanzinstitut sinnvoll ihre Schnittstellen, damit dieses marktrelevant bleibt? Ein GEZIELTE, BEWUSSTE ÖFFNUNG und damit das strategische Bewusstsein des künftigen Business-Modells steht im Zentrum. Denn einmal geöffnet werden:

OLD ECONOMY: ÖFFNUNG IST GEFAHR – NEW ECONOMY: ÖFFNUNG IST DIE ZUKUNFT

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.