Robo-Advisory – wie viel Robo macht Sinn?

Januar 4, 2018

Aus dem Unterricht des CAS Digital Finance 2017 mit Thomas Lauber berichten Kardelen Serttas und Till Singer:

Am Samstagvormittag erhielten wir eine spannende Einführung in die Welt des Robo-Advisory, am Beispiel der erfolgreichen Zusammenarbeit der Basellandschaftlichen Kantonalbank mit dem Schweizer FinTech True Wealth. Um Thomas Lauber zu unterstützen, kamen weitere Experten, wie z.B. Sebastian Comment, Geschäftsführer von clevercircles, der unter anderem ab März 2018 in der Schweiz ein Multi-Advisory anbieten wird. Zum krönenden Abschluss gab es interessante Worte durch Adriano Lucatelli, Mitgründer und Geschäftsführer der Descartes Finance AG, dem führenden, unabhängigen, digitalen Vermögensverwalter. In diesem Zusammenhang zitieren wir Lucatelli: „No fun, because money is no fun” und sagen Vorhang auf in die Welt des Robo-Advisory.

Wenn man von Robo-Advisory spricht, dann sieht man in den Medien oft Bilder von Robotern. Doch wer vertraut Robotern sein Geld an und die noch viel wichtigere Frage ist, was können diese Robo-Advisors überhaupt? Fragt man Banker, was genau Robo-Advise ist und welche Bank nun wirklich Robo-Advise anbietet, erhält man interessanterweise eine Vielzahl an verschiedenen Antworten.

Somit möchten wir im weiteren Verlauf kurz folgende Fragenstellungen beleuchten:

Wie sehen Experten den Markt für Robo-Advisor in der Zukunft?

Was kann ein Robo-Adivsor umfassen und was sind die Vorteile für die Banken?

Welche Ausprägungen eines Robo-Advisor setzen die Banken aktuell in der Schweiz ein?

Wo ist eine mögliche Unique Selling Propositon zu sehen?

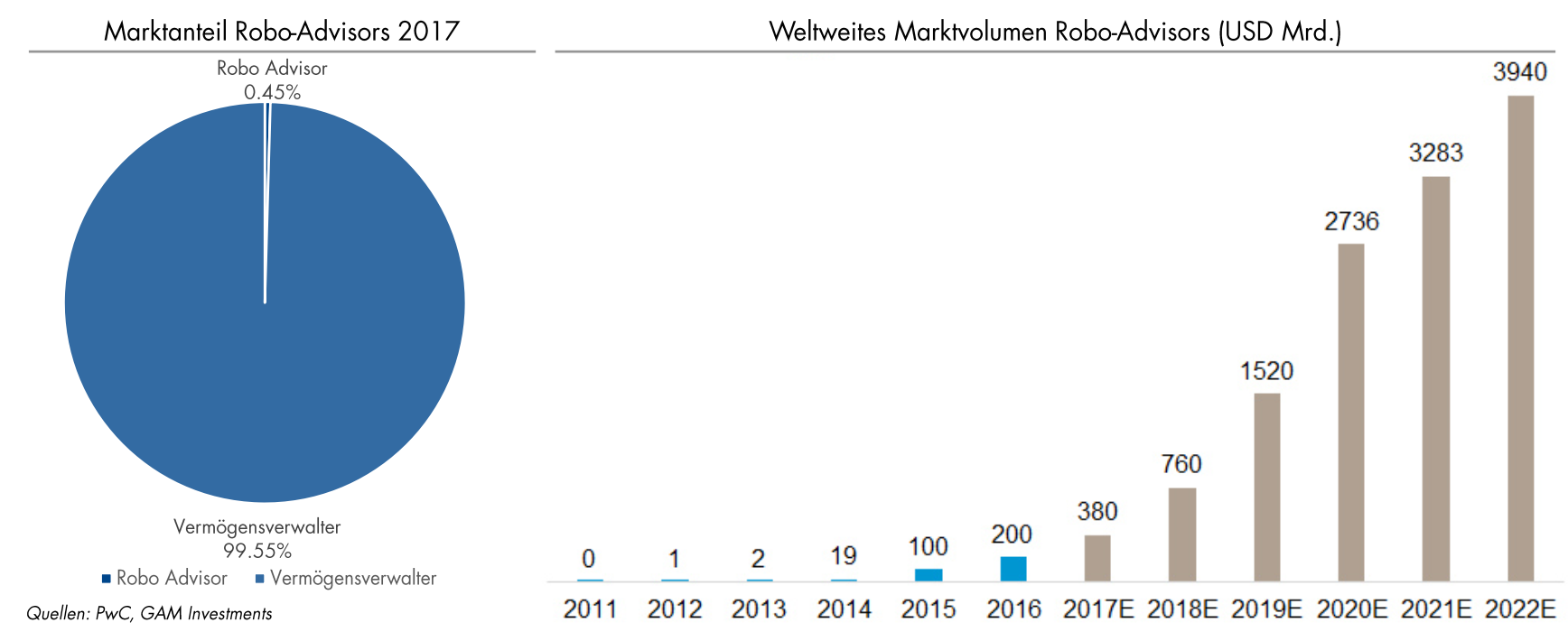

Erste Robo-Advisory-Angebote kamen im Jahr 2011 auf. Jedoch blieben die unter dieser Dienstleistung verwalteten Vermögen bis 2014 überschaubar. Seit dem Jahr 2015 jedoch widerfährt dem Robo-Advise ein beeindruckender, exponentieller Wachstumsschub (10-fache Marktvolumensteigerung)! Experten prognostizieren, dass im Jahr 2022 weltweit 3‘940 Mrd. US-Dollar Vermögen von Robo-Advisors verwaltet werden wird.

Gemessen an den verwalteten Kundenvermögen liegt der amerikanische Asset Manager Vanguard Personal Advisor Services mit 65 Milliarden Dollar mit grossem Abstand (weltweit) an der Spitze. (siehe auch https://www.finews.ch/news/banken/28392-robo-advisor-ubs-betterment-fintech)

Marktanteil Robo-Advisor weltweit

Somit ist klar, dass jede Bank diesen Trend nicht ignorieren und sich zumindest mit diesem Thema auseinandersetzen und seine Handlungsoptionen evaluieren sollte. Wichtig ist im ersten Schritt, den Begriff Robo-Advise klar inhaltlich abzugrenzen.

Auch A. Lucatelli, Gründer der Descartes Finance, hat diesen Trend nicht verpasst und sieht in der digitalen Zukunft, dass Trading kostenlos wird und auch bei Descartes Finance z.B. «Descartes Tokens» oder «Descartes Wallet» zum Einsatz kommen könnten. Ganz nach dem Spruch „Banking is important, banks are not” der übrigens nicht von Bill Gates stammt, sondern vom ehemaligen Vorstandsvorsitzender & CEO der Wells Fargo, Richard M. Kovacevich. (Quelle: Lucatelli, bzw. http://schueffel.biz/tag/innovation-management)

Was ist ein Robo-Advisor?

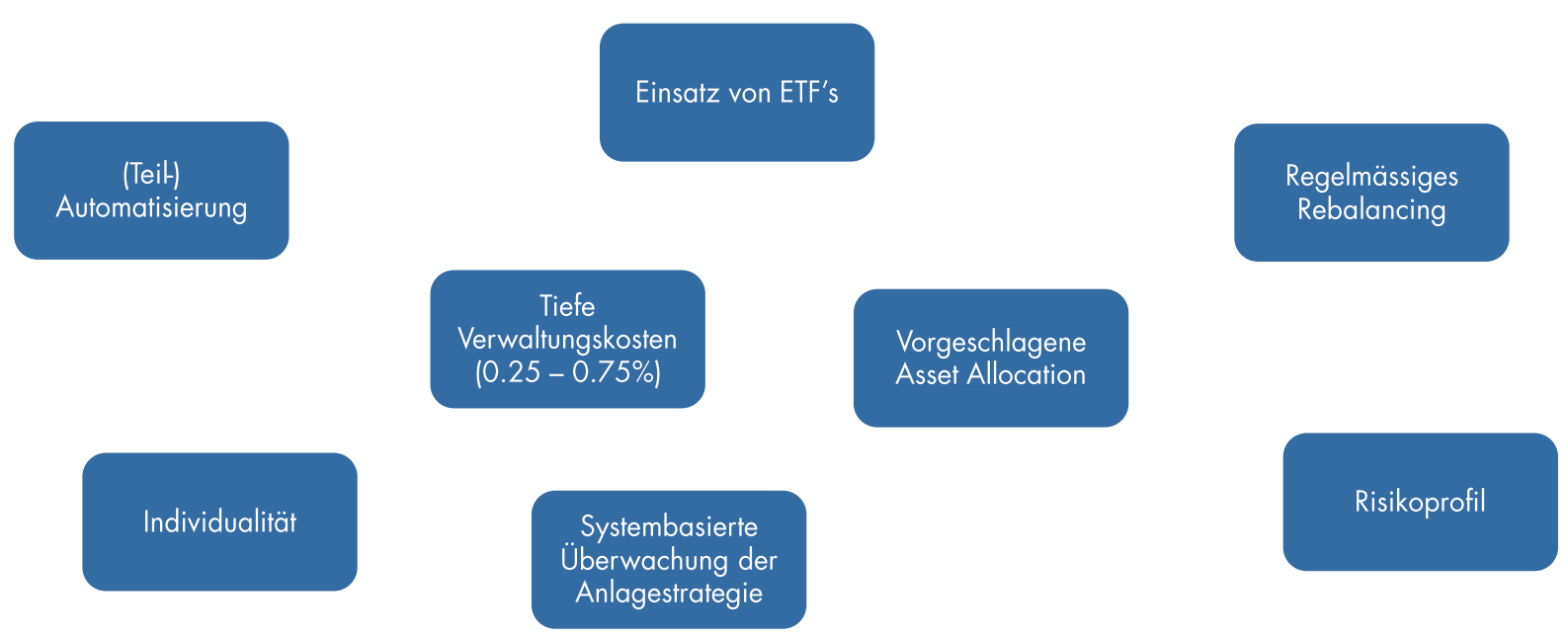

Folgende oben aufgezeigte Aspekte möchten wir hervorheben:

Unschwer zu erkennen ist, dass Robo-Advisors somit im Preiswettbewerb stehen und insbesondere die Kosten tief halten müssen, was grundsätzlich einer Individualisierung entgegenläuft, da Individualisierung an sich schwer skalierbar ist. Genau diese Individualisierung fordert jedoch der Kunde, so dass heute im Markt verschiedene Ausprägungen von Robo-Advisory bzw. ähnliche Angebote anzutreffen sind.

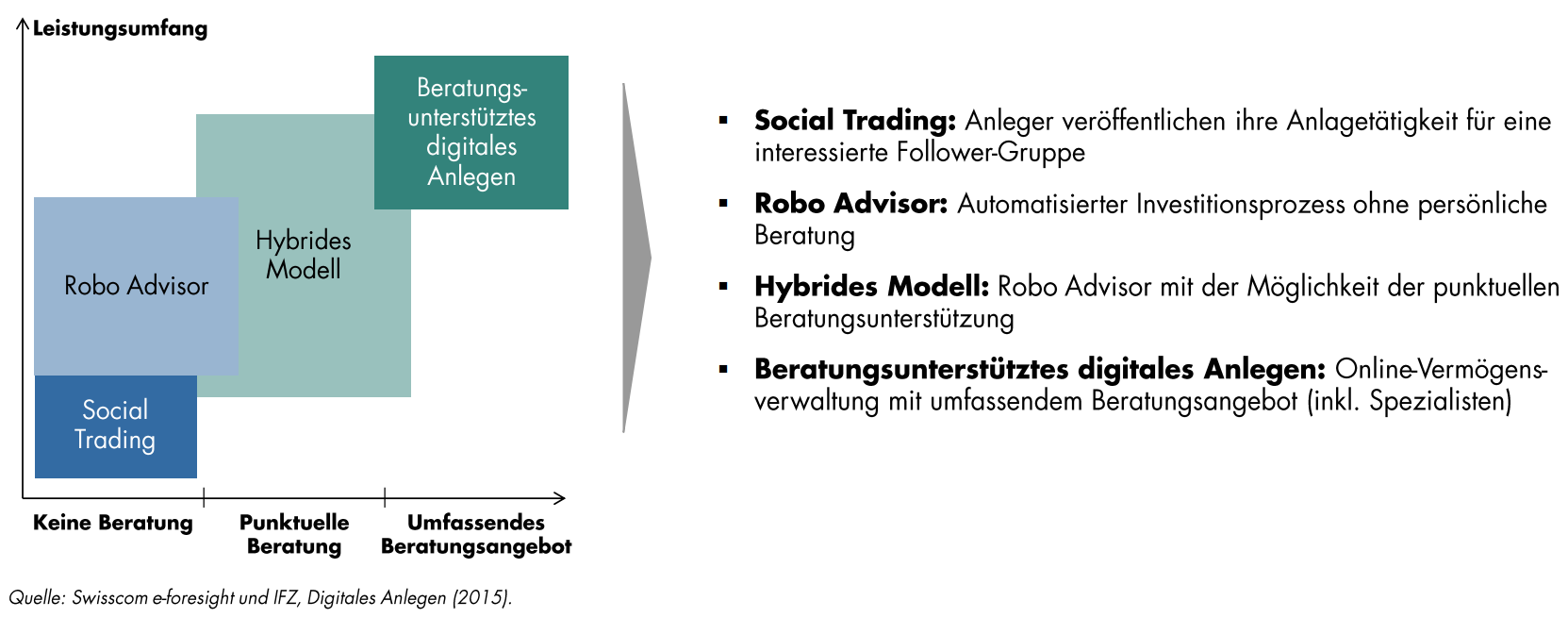

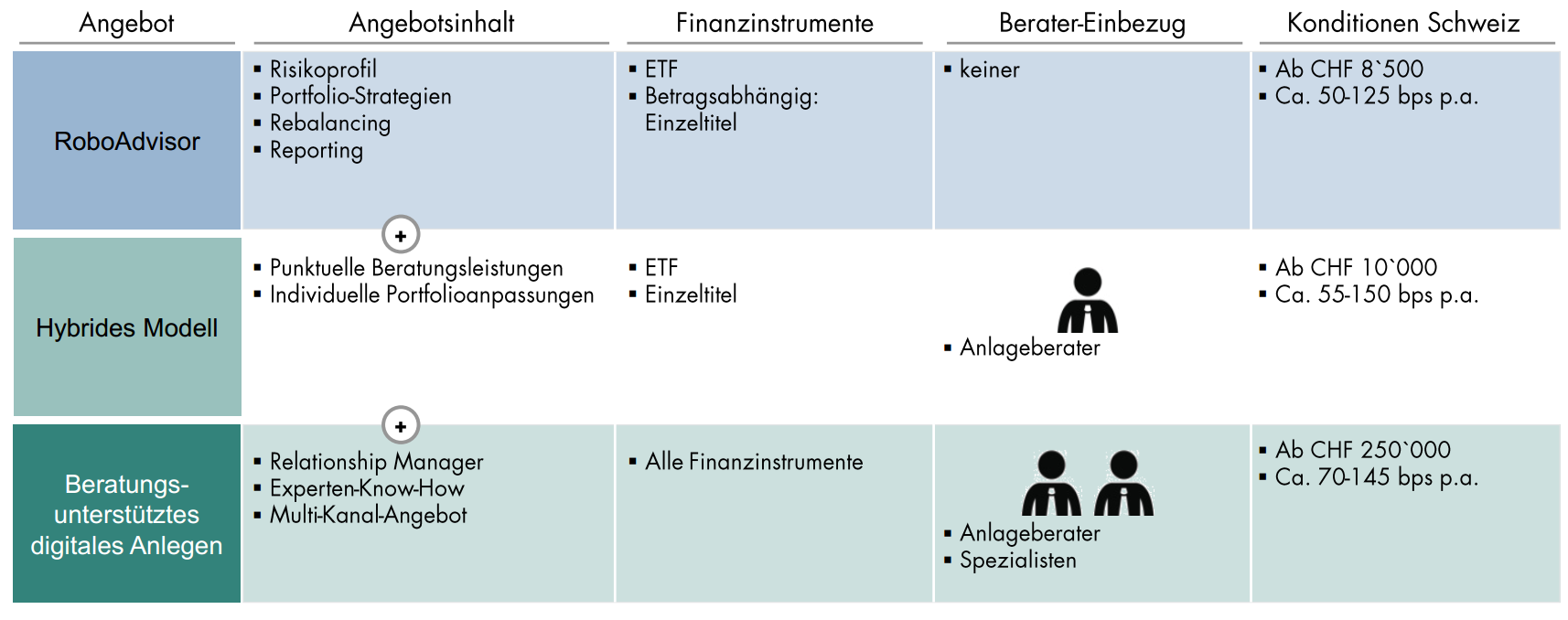

Marktangebote Schweiz

Grundsätzlich ist die Erstellung des Advise hochgradig automatisiert, z.B. Erstellung der Anlagestrategie aufgrund des Risikoprofils des Kunden, die Empfehlung Titel in der Autoindustrie unterzugewichten. Diverse Aktivitäten, wie z.B. die Besprechung und Umsetzung der strategischen Asset Allocation, wird nach wie vor Menschen bzw. menschliche Interaktionen benötigen, jedoch deren Umsetzung (automatisierte Umschichtung z.B. in einem Vermögensverwaltungsmandat) wird zusehends automatisiert.

Da jedoch viele Kunden nach wie vor einen Mensch im Rahmen der Beratung sprechen möchten, investieren sie höhere Geldsummen, bieten die Banken verschiedene Abstufungen von vermeintlichen Robo-Advisor bzw. automatisch unterstützten Beratungsdienstleistungen an. Generell gilt die Daumenregel, umso vermögender der Kunde desto eher bietet die Bank im ein hybrides und beratungsunterstütztes digitales Anlegen an. Gemäss Lauber ist die Empfehlung der Medien bezüglich digitales Anlegen klar «Social Trading».

Quelle: Thomas Lauber, Vorlesung vom 9.12.2017, Digitales Anlegen: The Emergence of Robo-advisor, an der HWZ CAS Digital Finance

Bei Kunden mit kleinem Anlagevermögen haben die Banken somit weniger Spielraum für die Individualisierung, da die damit verbundenen schwer skalier- und automatisierbaren Erbringungskosten höher wären, als die realisierbaren Gebühren. Somit wird bei «Retail-Kunden» eher ein Robo-Advisor in Reinform eingesetzt. Dies zeigt sich in der Praxis, da Banken, die tendenziell vermögende Kunden betreuen (z.B. UBS, Credit Suisse, etc.) eher den Ansatz «beratungsunterstütztes digitales Anlegen» verfolgen. Hingegen sich z.B. Kantonalbanken, die sich als Beraterbanken sehen, ein Hybrides Modell anbieten.

In der Regel bevorzugen die Kunden zu Anfang ein persönliches Gespräch (∼ 60%). Ist das Risikoprofil, Anlagestrategie, etc. erstellt, nimmt die Bedeutung der persönlichen Beratung spürbar ab und die Ausprägung Robo-Advise nimmt in diesem hybriden Modell an Wichtigkeit zu. (siehe auch: Thomas Luther, Der Markt steht vor einem Umbruch, Handelsblatt 21.11.2017)

Quelle: Thomas Lauber, Vorlesung vom 9.12.2017, Digitales Anlegen: The Emergence of Robo-advisor, an der HWZ CAS Digital Finance

Und was hat die BLKB mit dem Schweizer Fin Tech gemacht? Sie hat den Robo-Advisor als Bestandteil innerhalb der neuen Anlagebereichs-Strategie integriert und zwar als Alternative zwischen Execution only und Advisory Produkten. Die BLKB hat sich auf zwei Ebenen mit True Wealth gefunden. Zum einen beteiligen sie sich z.B. in dem sie einen Sitz im VR einnehmen und/oder den nationalen Ausbau unterstützen. Eine weitere Integration von True Wealth in der BLKB kommt anhand der Vertriebskooperation zu Stande. Somit ist das «Digifolio» ein whitelabel-Produkt, welches von der BLKB angeboten und auch vertrieben wird. Digifolio ist im E-Banking der BLKB ein integrierter Bestandteil. Was genau macht das Digifolio?

a) Bestimmung der Risikotoleranz

b) Bestätigung der Anlagestrategie

c) Implementation, Überwachung und Umschichtung der Strategie

1st-Level Support ist nach wie vor bei BLKB, 2nd und 3rd Level Support wird durch True Wealth angeboten.

Da die meisten Robo-Advisory Anbieter eine passive Strategie verfolgen, können sie somit kaum die Performance als USP verfolgen. Ferner werden, wie oben beschrieben, die meisten „middle- und back-office“ Aktivitäten (Rebalancing, Transaktionen, Reporting etc.) automatisiert, was kaum zu einer Differenzierung beiträgt.

Thomas Bahlinger sieht grosses Potential sich heute abzugrenzen von der Konkurrenz bei der User Experience als Kernleistung. Wichtig sind benutzerfreundliche, ansprechende Bedienungsoberflächen, die möglichst einfach und intuitiv bedienbar sind. Dies beginnt bereits beim Onboarding, z.B. die Art, wie interaktiv das System mit dem Kunden ein digitales Risikoprofil erstellt, in deren Rahmen der Kunde evtl. nicht nur Fragen beantworten, sondern je nach Wunsch weitergebildet wird und somit neben dem positiven Kundenerlebnis des Wissengewinns auch der Bank geholfen wird, gewisse regulatorische Anforderungen (z.B. im Rahmen von MiFID oder Fidleg) einzuhalten. (siehe auch: http://www.die-bank.de/news/inhaltsverzeichnis/inhaltsverzeichnis-singleview/012018-9644/)

Thomas Lauber von der BLKB berichtet aus eigener Erfahrung, dass solche Fragen zum Risikoprofil permanent optimiert werden sollten und erfahrungsgemäss ein Onboardingprozess nicht länger als 10 Minuten dauern sollte, will man eine hohe Abbruchquote vermeiden (siehe auch: Vorlesung vom 9.12.2017, Digitales Anlegen: The Emergence of Robo-advisor, an der HWZ CAS Digital Finance).

Im weiteren Verlauf der Geschäftsbeziehung mit dem Kunden sieht Bahlinger Chancen der Differenzierung im Rahmen des Rebalancing aufgrund von „Event-Based Changes“, sprich Veränderung im Finanzmarkt, Wirtschaft, Gesellschaft, Politik etc., die gemäss Anlegerprofil für ihn relevant sind für eine mögliche Umschichtung des Portfolios. Dies ist dann eine individualisierte Empfehlung mit der Robo-Advise Dienstleistung für den Kunden.

Roboter in unser Leben bzw. in die Bankenwelt zu integrieren macht Sinn, da mühsame manuelle Prozesse dadurch optimiert oder gar eliminiert werden können. Durch die Automatisierung werden die Prozesse beträchtlich günstiger. Nichts desto trotz wünscht sich die Gesellschaft eine zwischenmenschliche Kommunikation und besteht auf einen Berater. (siehe oben – 60% der Eröffnungen erfolgen über Berater) Deshalb sind wir der Meinung, dass die Zukunft ein Zusammenspiel zwischen Mensch und Roboter sein wird. Die Banken sollten und werden auch vermehrt auf die Hybriden-Modelle setzen.

Zusammenspiel Mensch & Roboter

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.