P2P Finance: Konsumentenkredit

Dezember 5, 2016

Aus dem Unterricht des CAS Digital Finance mit Andy Siemers berichtet Daniel Trachsel.

Wer kennt sie nicht, die Werbung mit neuen Möbel, glänzenden Autos und schönsten Sandstränden, in der Regel präsentiert durch attraktive Damen und Herren mit einem strahlenden Colgate-Lächeln und je nach Anbieter sogar im herzigen Tessiner-Deutsch-Dialekt.

Von Frau und Herr Schweizer werden jährlich Konsumkredite für über CHF 4 Mia. geschrieben, jede 10. Person im Land hat einen Konsumkredit, sei dies für die Finanzierung von Konsumgüter oder zur Bezahlung „alter“ Geld-Schulden. Diesen Markt teilen sich folgende 4 Players: Cembra, Bank Now, Migros und Cashgate. Cembra ist mit rund einem Drittel Marktanteil der Marktführer in der Schweiz.

Und dieses Geschäft ist lukrativ. Nicht umsonst weist Cembra ein Cost-Income Ratio von rund 40% aus und kann eine überaus attraktive Dividende ausschütten (aktuelle Dividenderendite 4.4%)

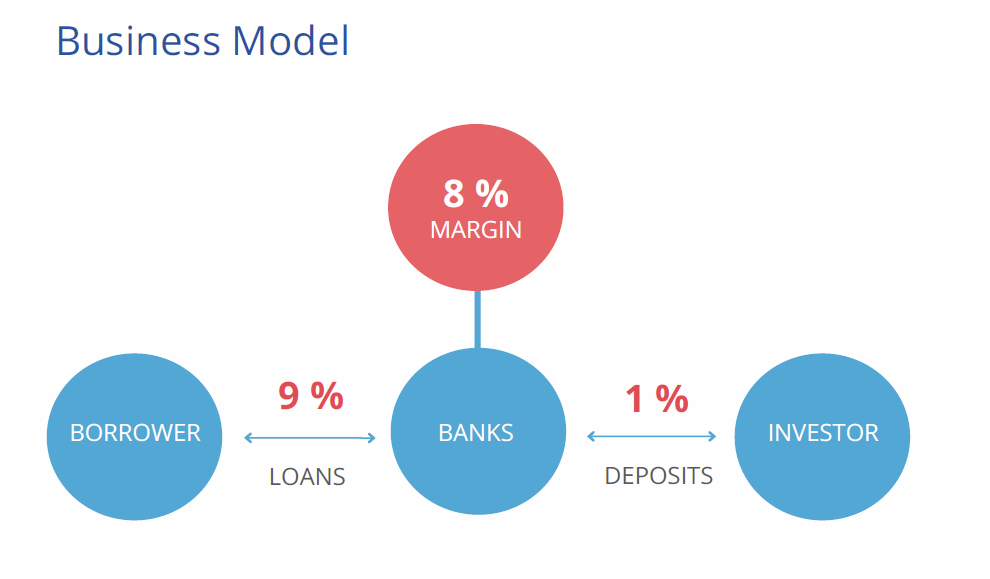

Bis vor wenigen Monaten war es durchaus üblich, dass Konsumkredit-Kunden für einen Kredit Zinsen von gegen 15% bezahlten. Der Bundesrat hat im 2015 entschieden, dass ab dem 1.6.2016 der Höchstzins für Konsumkredite gerade noch 10% (Überzug Kreditkarte 12%) betragen soll. Was für einen Einschnitt für das ehemals höchst lukrative Geschäft. Jedoch keine Angst, auch nach dieser Anpassung haben die Anbieter Margen von um die 8%.

Die Ausfälle halten sich in Grenzen und liegen aufgrund der guten Kundenscreenings bei unter 2%. Schwer hat es ein Kunde nur, wenn er einen Kredit nur schleppend amortisiert. CRIF/Teledata und Intrum Justitia kennen die Zahlungsverhalten der Kunden und weisen für diese entsprechende Ratings und Scorewerte aus.

Die Ausfälle halten sich in Grenzen und liegen aufgrund der guten Kundenscreenings bei unter 2%. Schwer hat es ein Kunde nur, wenn er einen Kredit nur schleppend amortisiert. CRIF/Teledata und Intrum Justitia kennen die Zahlungsverhalten der Kunden und weisen für diese entsprechende Ratings und Scorewerte aus.

Jedoch nicht nur bei den Zinsen kommt Druck in die Branche. Kundenanforderungen wie auch die Transparenz, aufgrund von Anbietern wie comparis.ch etc., steigen. Zudem drängen neue Anbieter in den Markt.

Anbieter die nicht klassisch Geld besorgen und verleihen sondern jene, welche in der Regel die reine Vermittlerrolle ohne entsprechende Ausfallrisiken übernehmen, sogenannte P2P-Lender. Die Ausfallrisiken trägt der Investor, welcher entsprechend entschädigt wird.

Während die bestehenden Anbieter hohe Kostenblöcke mit Agenten, Filialnetz und Marketingkosten zu decken haben, operieren die neuen Anbieter stark kostenoptimiert. Die Bereitstellung und den Unterhalt der Homepage kostet heute vergleichsweise wenig Geld. Ein P2P-Anbieter hat weiter selten mehr als eine handvoll Personen, welche es zu entschädigen gilt. Durch geschicktes Onlinemarketing halten sich auch die finanziellen Aufwendungen für das Anpreisen einer Marke in Grenzen.

Aktuell sind rund 40 Anbieter von P2P oder P2B-Lending im vergleichsweise kleinen Schweizermarkt tätig, Tendenz (vorerst) steigend. Eine entsprechende Eingabe bei einer Suchmaschine bestätigt die Fülle an Anbietern. Hier liegt bereits das erste Problem. Wie soll sich ein Anbieter von anderen Anbietern differenzieren? Unterscheidungsmöglichkeiten gibt es in aller Regel nur beim Preis, bestenfalls noch bei den Modalitäten der Rückzahlung. Eine Konsolidierung in der Branche ist somit absehbar.

Momentan verdienen die wenigsten neu gegründeten Unternehmungen Geld. Entweder mangelt es an Kreditnehmer oder an Investoren oder sogar an beidem. Dieser Punkt ist ebenfalls eine Folge des oben beschriebenen Angebotsüberschusses.

Nehmen wir an, dass sich sowohl Kreditnehmer wie auch Investoren betragsmässig die Waage halten und eine entsprechende Menge neuer Konsumkredite geschrieben werden kann. Einer zentralen Bedeutung dürfte hier somit der Qualität der Kreditnehmer zukommen. Viele verspätete Zinszahlungen oder gar Ausfälle wären entsprechend negativ für die Anbieter. Es stellen sich fragen wie, wer das Mahnwesen und v.a. wer das kostenintensive Inkasso vornehmen muss. Besteht nicht auch die Gefahr, dass bei fehlenden Geschäftsabschlüssen die Bonitätskriterien runtergeschraubt und somit die falsche Kundschaft bedient wird (adverse selection)?

Die aktuelle Zinssituation spielt voll in die Karten der P2P-Anbieter. Aufgrund des Höchstzinssatzes von 10% würden stark steigende Zinsen das Geschäft für Investoren und letztlich auch für den Anbieter weniger interessant machen. Dieses Risiko besteht aber kurz- und mittelfristig wahrscheinlich nicht.

P2P Anbieter sind eine Bereicherung für die Branche und führen einerseits zu mehr Transparenz für den Kunden und andererseits für mehr Investitionsmöglichkeiten für die Investoren, was letztendlich den Druck für die Branchenkrösusse erhöht. Ob hier jedoch jeder P2P-Anbieter in ein paar Jahren nach wie vor das oben beschriebene Colgate-Lächeln zeigen kann, wage ich zu bezweifeln.

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.