Chinas Social-Commerce Geschäftsmodelle im Vormarsch

Von Natascha Borovic, Juli 19, 2023

Von Natascha Borovic, Juli 19, 2023

Jeder kennt die E-Commerce Riesen: Amazon und Alibaba sowie die E-Commerce Klassifizierung primär in B2C, B2B und C2C. Aber schon einmal etwas vom Vormarsch des E-Commerce Modells «C2M» v.a. in China oder von «PinDuoDuo (PDD)» und seinem rapiden Wachstum gehört?

Beim «Consumer to Manufacturer»-Modell kommunizieren Konsumenten direkt mit Herstellern und die Community entscheidet, in welchen Mengen Produkte geliefert werden. Überproduktion und unnötige Lagerbestände werden vermieden. Zwischenhändler werden ins Abseits gedrängt, da einzelne Stufen der Wertschöpfungskette wegfallen. Konsumenten profitieren dafür von günstigeren Preisen.

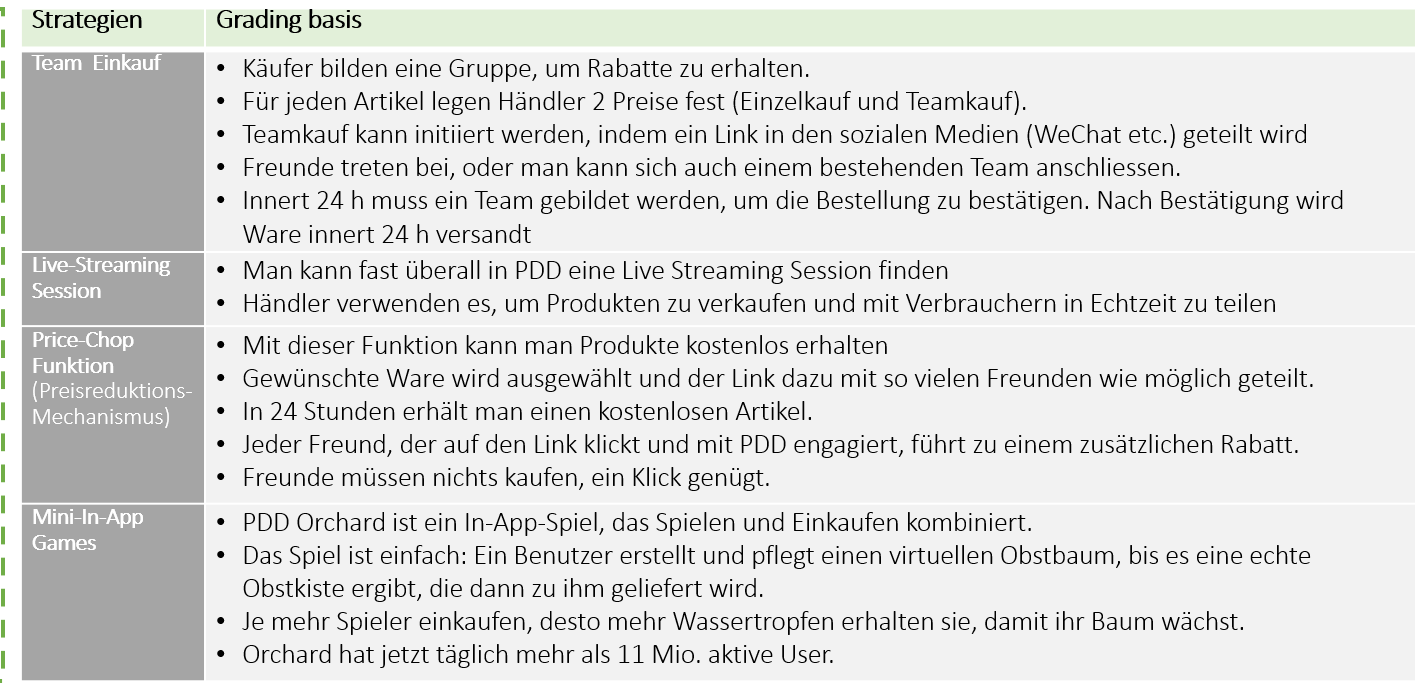

Eine der aktuell am schnellsten wachsenden, chinesischen Plattformen (grösste Social E-Commerce Plattform, 780 Mio. User), hat sein Geschäftsmodell nach dem C2M-Prinzip entwickelt und offeriert eine breite Palette an «täglichen Waren». Online-Shopping wird dabei mit dem sozialen Netzwerk vereint. Gleichgesinnte Käufer werden miteinander verbunden und spieltypische Elemente (Gamification) eingesetzt: Ein In-App-Spiel zielt darauf ab, echtes Einkaufserlebnis nachzuahmen und Kunden langfristig zu halten.

Abb. 1 Kunden Engagement (Eigene Darstellung)

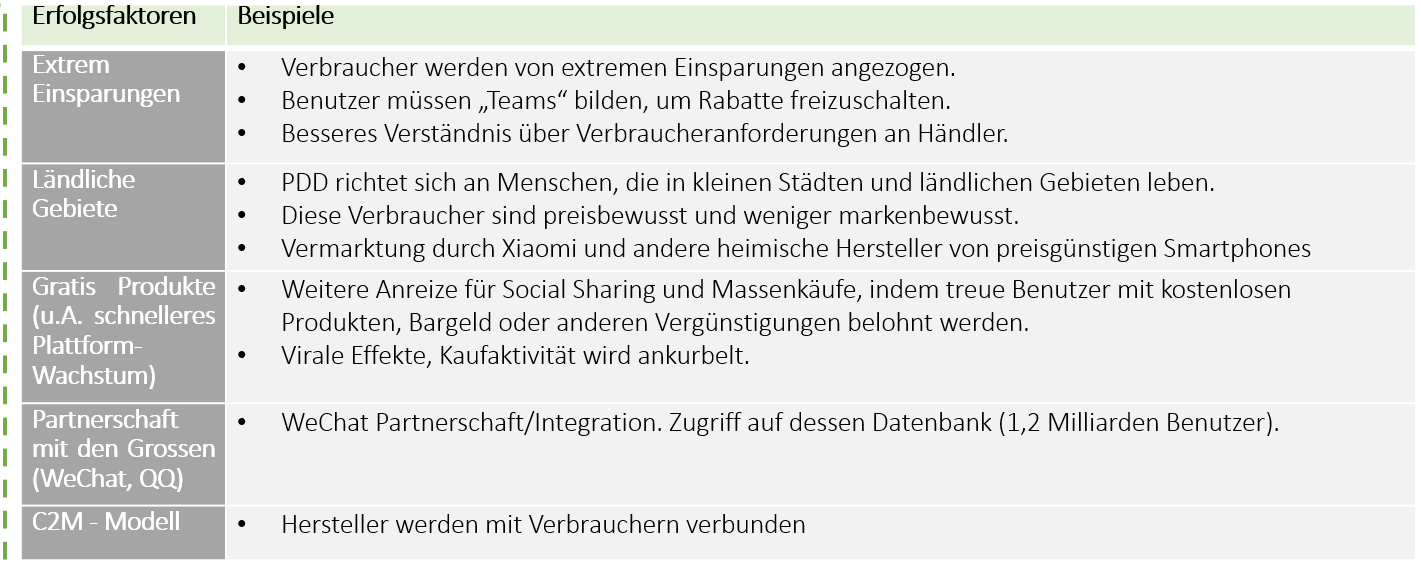

Als PDD aufkam, gab es einen Wandel in Chinas E-Commerce-Landschaft. PDD hat aber den Gruppeneinkauf in eine neue Ära versetzt. Bis anhin kannte man keine Plattform, bei der Online-Verkäufer im Hinterland ihre Produkte auch wirklich verkaufen konnten. PDD’s Wachstum kam von einem bestehenden, überfüllten chinesischen E-Commerce-Umfeld, das von Alibaba und JD.com dominiert wurde. Abgesehen von der PDD-Tencent Partnerschaft (Chinas Internetgigant), besteht eine weitere Strategie darin, nicht direkt mit den etablierten Unternehmen zu konkurrieren, sondern ländliche und stadtnahe Verbraucher mit alternativem Leistungsversprechen anzugehen.

Bei PDD schaffen die Käufer Werte für Hersteller und liefern Ideen für deren Produktion. PDD unterstützt Hersteller, v.a. lokale Landwirte, um die Lücke zu schliessen, indem diese direkt mit den Käufern vereint werden. Big Data und KI ermöglichen es Herstellern, die Kundenbedürfnisse zu identifizieren. PDD nutzt das C2M-Modell, um die Nachfrage nach landwirtschaftlichen Erzeugnissen zu aggregieren und zum Beispiel Landwirten zu helfen, verderbliches Gemüse zu verkaufen. PDD verdient primär noch sein Geld mit Werbeeinnahmen, denn sein Modell macht es schwierig, einen prozentualen Abschlag auf bereits sehr günstige Verkaufspreise einzunehmen.

Abb. 2 Erfolgsfaktoren (Eigene Darstellung)

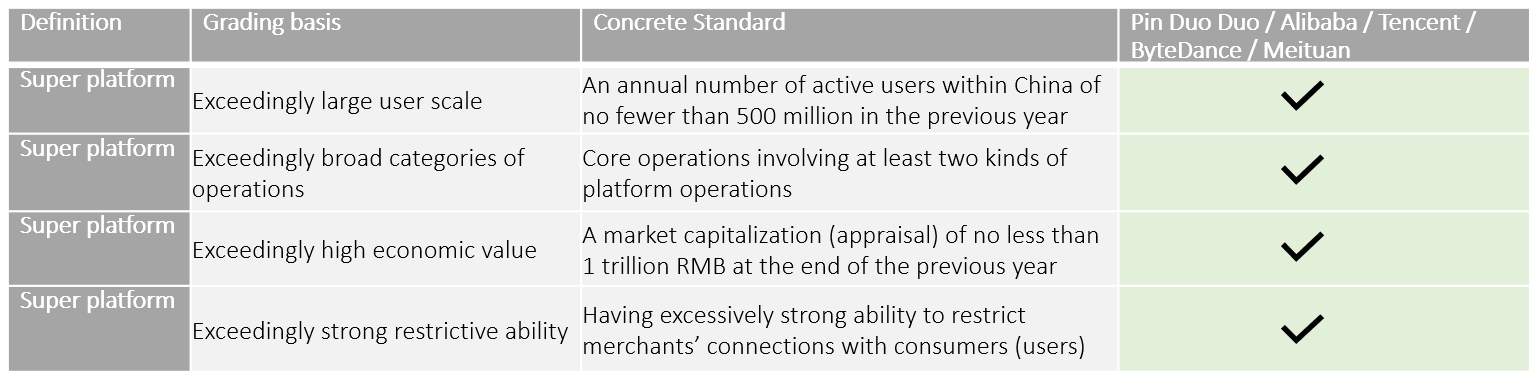

Spricht man von chinesischen «Super Plattform»-Phänomenen, dann weil diese alles können (Suchmaschine, E-Commerce, Uber, etc. in einer App). Alibaba kaufte das chinesische Uber Eats und Youtube, um mehr User zu gewinnen und weitere Services zu pushen. China hat es mit seinen Plattformen nicht zwingend nötig, nach Westen zu gehen, weil der chinesische Markt schon gross genug ist. 2003 wurde Chinas erste Plattform, Alibaba, eingeführt. 2008 folgte eine starke Wachstumsperiode. 2008 – 2015 wuchs Chinas Plattformökonomie exponentiell. Im 2019 hat sich der Wettbewerb verstärkt. Die Covid-Pandemie beschleunigte das Wachstum von Chinas Plattformen und China begann, seine Regulierungen zu intensivieren. Bis dahin gab es für die Plattformen keinen Wachstumsstopp. Denn China unterstützte bis anhin die Plattformen – ein Hauptgrund, warum sie so schnell wachsen konnten.

Abb. 3 PDD hat Alibaba, als Chinas grösstes E-Commerce Unternehmen bezüglich aktive Nutzer, im Jahr 2021 mit seinen 788.4 Mio. aktiven Nutzern, übertroffen. Im Vgl. dazu hat Amazon weltweit etwa 300 Mio. aktive Nutzer. PDD gilt sogar heute schon als Super Plattform gemäss Definition der staatlichen Verwaltung für Marktregulierung in China und reiht sich neben weiteren chinesischen Firmen wie Alibaba und Tencent auf. Super Plattformen sind demnach Plattformen, u.a. mit einem Marktwert von über 1 Trillion Yuan (sprich ca. 142 Milliarden USD).

China’s rulers are constantly navigating between the Scylla and Charybids of growth and control. To get more of one, they often have to sacrifice a measure of the other.

James Kynge [Chaos vs Control: China’s Communists and a Century of Revolution, Financial Times, June 25, 2021]

China begann erst vor kurzem, stärker regulatorisch durchzugreifen, denn mit dem rasanten Plattformwachstum haben auch Fälle von unlauterem Wettbewerb und Handel sowie soziale Unstabilität zugenommen. Obwohl mehrere Sektoren ins Visier genommen wurden, tragen BigTechs zweifellos die Hauptlast von Ermittlungen. Unterdessen richten sich die Augen der Regulierungsbehörden v.a. auf Big Data, die von BigTechs aufgesaugt, genutzt oder ausgenutzt werden. China sieht damit seine «nationale Sicherheit» in Gefahr. Chinas „Tech-Razzia“ hat erhebliche öffentliche Zustimmung gefunden und war wohl motiviert durch „glühenden Wunsch» die massive Plattformökonomie des Landes zu regulieren, die dazu neigte, auf willkürliche Weise zu schnell und zu gross zu wachsen. Die Zeit, in der sich Chinas Tech-Branche in rechtlichen Grauzonen rasant entwickeln konnte, ist vorbei. Was das für Chinas Innovationsambitionen bedeutet, wird sich noch zeigen:

Abb. 4 Regulation China, in Anlehnung an: Chen Xia (Global Times)

China hat hinsichtlich des Rechtsrahmens noch viel Arbeit. Es wird vermutet, dass die Anzahl der Wettbewerbsgerichte wachsen wird und mehr Vorschriften BigTechs treffen werden. Jedoch ist der Aufstieg von PDD innert 5 Jahren beeindruckend. PDD ist ein perfekter Use Case dafür, wie schnell ein Team ein transformatives Unternehmen in China aufbauen und skalieren konnte. So wie Amazon Bücher als Wachstumskeil nutzte, nutzte PDD Obst, um in 5 Jahren zu einem der grössten E-Commerce-Unternehmen in China aufzusteigen.

Quellen

Dieser Fachbeitrag wurde im Rahmen eines Leistungsnachweises für das CAS Platforms & Ecosystems HWZ verfasst und wurde redaktionell aufgearbeitet.

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.