Digital Wealth Management

Juni 26, 2017

Aus dem Unterricht des CAS Digital Finance mit Luc Schuurmans berichten Oliver Jaussi und Nancy Grob:

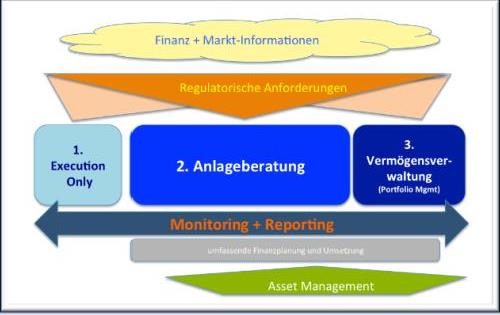

Als Einführung in das Thema Digital Wealth Management ist es wichtig, zuerst einen Blick auf das WM Framework zu werfen.

Das Wealth Management Framework besteht aus den 3 Grundpfeilern «Execution only», «Anlageberatung» und «Vermögensverwaltung».

Im Falle von «execution only» führt die Bank nur den expliziten Kundenwunsch aus, in der «Anlageberatung» wird der Kunde beraten und fällt danach seine Anlageentscheide basierend auf dieser Beratung selbst. Bei der «Vermögensverwaltung» delegiert der Kunde seine Anlageentscheide an die Bank. Basis dazu ist ein Vertragsverhältnis – der Vermögensverwaltungsauftrag. Als wichtiger unterstützender Prozess dient das «Monitoring und Reporting» und der umspannende Rahmen bildet das regulatorische Framework, welches unter anderem in der Anlageberatung auf Grund des Anlegerschutzes sehr umfassend ist.

Das Framework wird durch verschiedene Geschäftsmodelle entlang der beiden Achsen «Breite des Offerings» und «Kundensegment» abgedeckt (bspw. Privatbanken, Retailbanken, Investmentbanken, Direktbanken etc.). Im Zentrum dieser Geschäftsmodelle müssen immer die beiden folgenden Fragestellungen stehen:

Dabei kann es vorkommen, dass das Geschäftsmodell auf Grund der aktuellen Entwicklungen am Markt angepasst werden muss. Als Beispiel dazu kann TrueWealth genannt werden: Es hat sich herausgestellt, dass die Kunden auch Beratung wünschen. TrueWealth will aus diesem Grund zusätzliches Personal mit entsprechenden Kompetenzen anstellen.

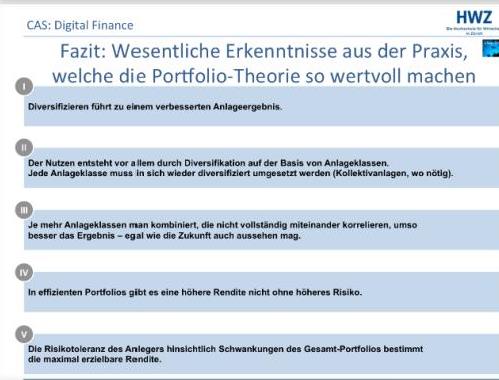

Einführend seien an dieser Stelle auch die wichtigsten Erkenntnisse aus der Portfolio-Theorie kurz zusammengefasst:

Zu Punkt III: Die Korrelationen der einzelnen Anlageklassen müssen im digitalen Anlegen genau wie im «herkömmlichen» Anlegen berücksichtigt werden. Negative Korrelationen sind bezüglich Diversifikation wertvoll. Gold ist ein guter Stabilisator, da es eine Korrelation von fast 0 aufweist.

Zu Punkt V: Die Risikotoleranz des Anlegers bestimmt seine Strategische Asset Allocation. Diese ist zu 90% für seinen Anlageerfolg verantwortlich. Die Schwierigkeit für einen Robo Advisor besteht nun darin, sicherzustellen, dass der Kunde auf Grund tiefer Kundenbindung nicht zum ungünstigsten Zeitpunkt aussteigt. Denn die Kunden entscheiden nur in 17% der Fälle ganz klar rational, meistens entscheiden die Kunden eher rational oder gar emotional.

Disruption im Wealth Management wird durch die folgenden 3 Treiber vorangetrieben:

Treiber 1: Kostenzerfall im IT Umfeld

Digitalisierung ist im Banking nicht neu. Banking ist getrieben von technischen Innovationen (bspw. Bankomat). Es ist die Geschwindigkeit der Innovationen, die immer weiter zunimmt, auf Grund von sinkenden Kosten in der IT (Mooresches Gesetz).

Treiber 2: Krisen, Vertrauensverlust => Regulation

Aufgrund vergangener Krisen erhöht sich die Regulierungsdichte massiv. Dies erhöht den Druck, die Prozesse entsprechend digital abzubilden.

Treiber 3: Neue Marktteilnehmer (Fintechs)

Eine Studie von Deloitte bezüglich Innovationen belegt, dass die meisten Fintechs im Bereich der Kernprozesse der Banken anzusiedeln sind.

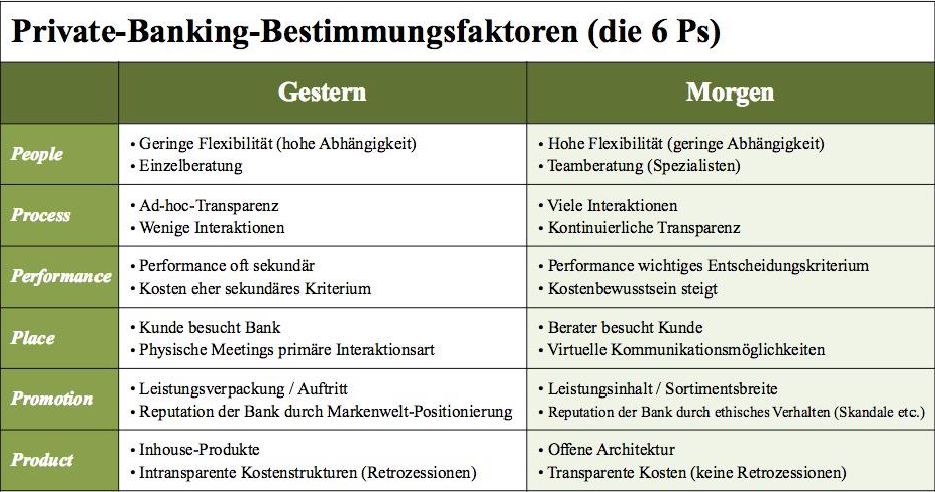

Basis des WM Offerings sind die klassischen 6 P’s, die sich im heutigen Umfeld der Digitalisierung etwas verändert darstellen.

Wir gehen an dieser Stelle speziell auf die 3 P’s «Place», «Promotion» und «Product» ein:

Place:

Die virtuelle Beratung wird immer wichtiger. Dies zeigt auch eine Studie von EY, welche belegt, dass 2/3 der befragten Kunden online ein Konto eröffnen würden. Diese Kunden sind also bereit, digital mit einem Finanzinstitut zu kommunizieren.

Promotion:

Gemäss der Studie von EY ist die Digitalisierung im Wealth Management ein Bedürfnis. Kunden wünschen sich eine Plattform, um mit dem Kundenberater in Kontakt zu treten oder um ihn zu beurteilen. Auch zeigt die Studie, dass Online Banking und Mobile Banking auf dem Vormarsch sind. Chatfunktionen sind noch nicht so etabliert. Die User Experience ist dabei ein zentraler Erfolgsfaktor.

Product:

Stellt man Kunden die Frage, wie sie ihre Anlageentscheide treffen, so ergibt sich gemäss einer Studie der LGT folgendes Bild:

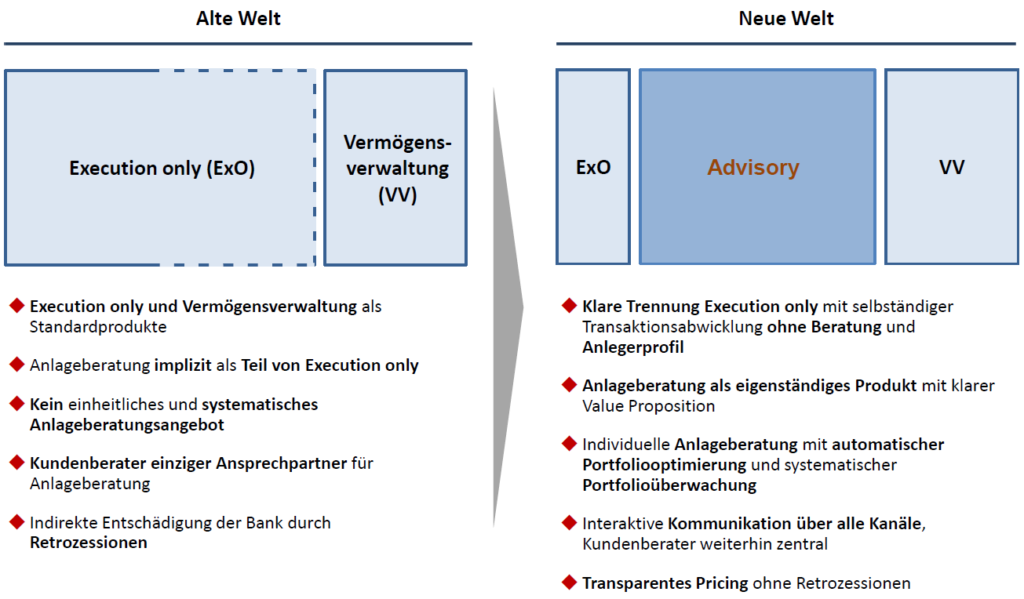

Die neue Welt der Anlageberatung wird sich wie folgt präsentieren:

Es wird eine klare Trennung zwischen Execution only, Anlageberatung und Vermögensverwaltung geben (siehe die oben genannten Kundentypologien). Dies wird auch vom Regulator so vorgeschrieben, denn er trennt klar zwischen Execution only und Anlageberatung. Im Anlageberatungsgeschäft wird es essenziell sein, das Vertrauen des Kunden zu behalten/gewinnen. Dies kann beispielsweise zu transparenteren Pricing-Modellen und der Weitergabe von erhaltenen Retrozessionen führen.

Es wird eine klare Trennung zwischen Execution only, Anlageberatung und Vermögensverwaltung geben (siehe die oben genannten Kundentypologien). Dies wird auch vom Regulator so vorgeschrieben, denn er trennt klar zwischen Execution only und Anlageberatung. Im Anlageberatungsgeschäft wird es essenziell sein, das Vertrauen des Kunden zu behalten/gewinnen. Dies kann beispielsweise zu transparenteren Pricing-Modellen und der Weitergabe von erhaltenen Retrozessionen führen.

Fazit: Je digitaler das Banking, desto emotionaler muss das Produkt sein und desto wichtiger ist die User Experience.

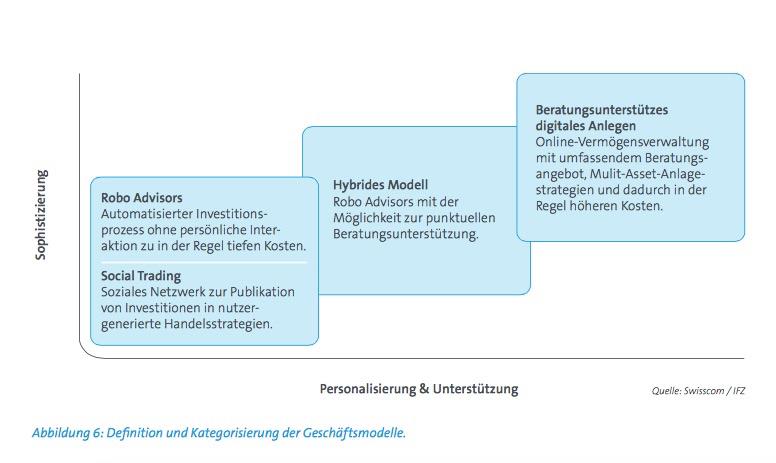

Stand heute existieren rund 200 Tool-Anbieter auf dem Markt, welche unterschiedliche Ausprägungen aufweisen. Grundsätzlich können vier unterschiedliche Geschäftsmodelle erkannt werden, welche sich wie folgt unterscheiden lassen:

Robo Advisors

Robo Advisors

Dieses Geschäftsmodell ist hoch automatisiert und standardisiert. In der Regel fehlt eine Individualisierung der Anlage- bzw. Investitionsmöglichkeiten. Auf die klassische Anlageberatung und persönliche Kontakte zwischen dem Kunden und dem Anbieter wird meist verzichtet. Dafür erhält der Nutzer eine kostengünstige und effiziente Investitionsmöglichkeit.

Social Trading

Hierbei handelt es sich um die Verknüpfung von Anlegern zu einem sozialen Netzwerk. Der Anleger tauscht sich über eine Social-Trading-Plattform über Investitionsmöglichkeiten aus und erhält dabei Hinweise für die eigene Verwaltung seiner Vermögenswerte. Es besteht auch die Möglichkeit Strategien von professionellen Vermögensverwaltern zu erwerben. In der Regel werden hierfür seitens der Vermögensverwalter fixe oder performancebasierte Gebühren erhoben.

Hybrides Modell

Das hybride Modell beinhaltet zwei Komponenten. Einerseits die Funktion des Robo Advisors und anderseits bei Bedarf eine individualisierte Anlageberatung, welche in der Regel auch kostenpflichtig ist.

Beratungsunterstütztes digitales Anlegen

Bei diesem Geschäftsmodell kann eine höhere Individualisierung und Unterstützung erwartet werden. Im Unterscheid zur klassischen Vermögensverwaltung erhält der Kunde bei dieser Variante systematisch automatisierte Mitteilungen und Vorschläge, welche als Entscheidungsgrundlage dienen. Grundsätzlich sind die Gebühren für den Kunden bei diesem Modell höher.

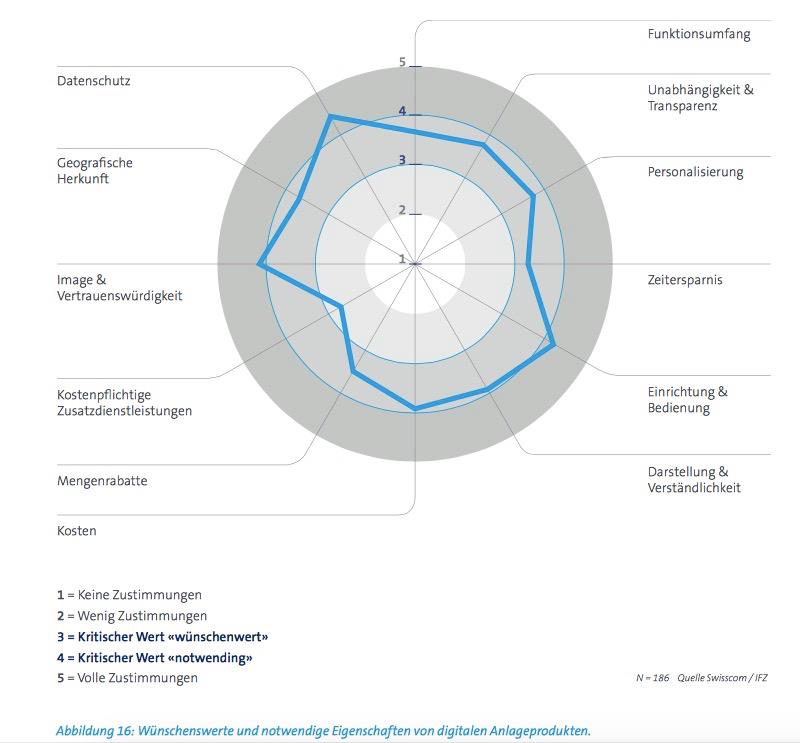

Wünschenswerte & notwendige Eigenschaften bei einem Tool:

Im Rahmen einer Studie wurde nach den Anforderungen an ein digitales Anlagetool gefragt. Es kommt zum Ausdruck, dass mit Ausnahme der kostenpflichtigen Zusatzdienstleistungen alle Dimensionen den kritischen Wert von drei überschreiten und als wünschenswert oder notwendig erachtet werden. Dies zeigt, dass Nutzer hohe Ansprüche an digitale Anlageprodukte stellen. Drei Kriterien; Einrichtung & Bedienung, Image & Vertrauenswürdigkeit sowie Datenschutz zeigen einen Wert von mehr als vier und sind somit notwendig für die Betreibung eines Tools.

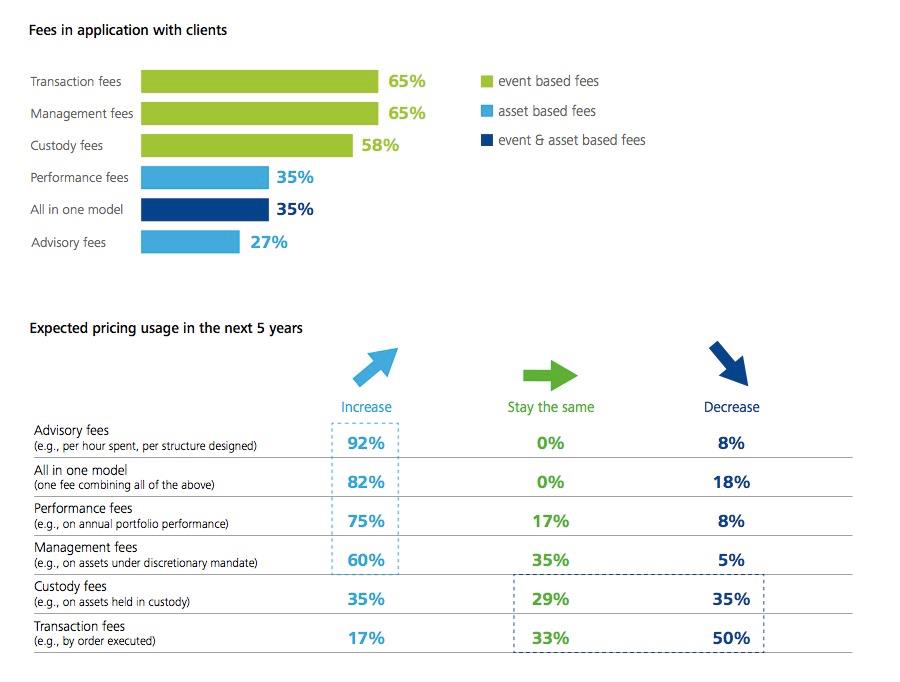

Das Pricing hat bereits heute einen sehr hohen Stellenwert und wird in Zukunft signifikant an Bedeutung gewinnen. Historisch unterscheiden wir grundsätzlich zwischen drei unterschiedlichen Preismodellen:

Während Pauschalgebührenmodelle für den Kunden einfach zu verstehen sind, bieten sie für den Anbieter eine einfache Berechnungsgrundlage für künftige Erträge. Transaktionsgebühren weisen anderseits eine höhere Transparenz auf, da der Kunde nur für die benötigten Leistungen zahlt und der Anbieter ein verursachergerechtes Pricing vornehmen kann.

Mittlerweile haben jedoch auch neue und zum Teil sehr aggressive Gebührenmodelle am Markt Einzug gehalten:

Wir müssen uns überlegen, welche Gebührenmodelle künftig den Finanzmarkt beherrschen werden. Hierfür hat Deloitte 2015 eine eindrückliche Studie publiziert.

Die Grafik zeigt, dass vor allem Transaktionsabhängige Gebühren auf dem Rückzug sind, während Beratungsgebühren, Pauschalgebühren, performanceabhängige Gebühren und Management Gebühren weiterhin favorisiert werden.

Die Grafik zeigt, dass vor allem Transaktionsabhängige Gebühren auf dem Rückzug sind, während Beratungsgebühren, Pauschalgebühren, performanceabhängige Gebühren und Management Gebühren weiterhin favorisiert werden.

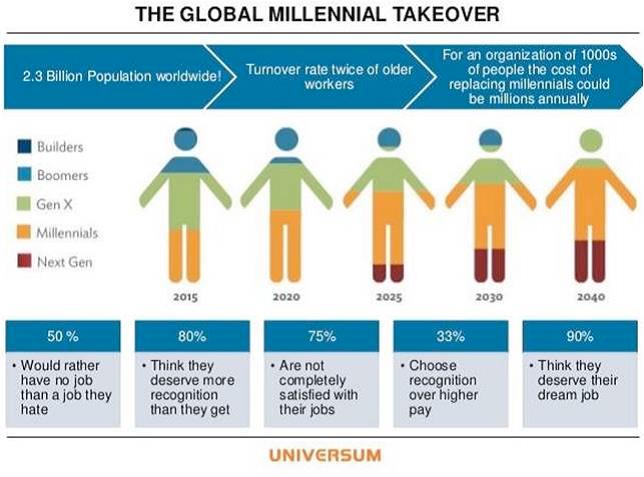

Dass Generationenwechsel auch neue Technologien und angepasste Denkhaltungen mit sich bringen ist selbsterklärend. Entscheidend ist, dass wir uns den aktuellen und künftigen Herausforderungen stellen müssen und uns bewusst sind, dass die Zukunft mit der digitalen Welt auch grosse Chancen bietet.

Wichtig ist, dass bei neuen Technologien auch neue Jobprofile entstehen. Der Wunsch nach hoher Flexibilität im Job wie z. Bsp. Freelancing, Homework, Jobsharing, etc. werden stark zunehmen. Auch die Job-Wechselbereitschaft der Arbeitnehmer wird sich erhöhen.

Wichtig ist, dass bei neuen Technologien auch neue Jobprofile entstehen. Der Wunsch nach hoher Flexibilität im Job wie z. Bsp. Freelancing, Homework, Jobsharing, etc. werden stark zunehmen. Auch die Job-Wechselbereitschaft der Arbeitnehmer wird sich erhöhen.

Was für Arbeitnehmer gilt, betrifft auch die Kunden. In einer digitalen Welt wird sich mit grosser Wahrscheinlichkeit auch die Wechselbereitschaft der Kunden erhöhen. Die zu jederzeit verfügbaren Informationen machen Vergleiche einfach und die elektronischen Onboarding-Prozesse auch einen Wechsel des Anbieters. Daher ist es von entscheidendere Bedeutung, die Kundenberatung auf die digitale Zukunft einzustellen. An Bedeutung zunehmen wird daher die emotionale Nähe zum Kunden.

Fazit

Bei der ganzen Digitalisierung ist ein Faktor nie zu vernachlässigen: der Faktor Mensch!

Unser Newsletter liefert dir brandaktuelle News, Insights aus unseren Studiengängen, inspirierende Tech- & Business-Events und spannende Job- und Projektausschreibungen, die die digitale Welt bewegen.